ELSTER-Tutorial: Steuererklärung 2023 selber machen

💡

- Wenn du verpflichtet bist, eine Steuererklärung abzugeben, muss diese bis zum 31. Juli des Folgejahres abgegeben werden.

- Für die Steuererklärung 2023 hast du ausnahmsweise bis zum 31. August 2024 Zeit.

- Wenn du nicht zur Abgabe verpflichtet bist, hast du sogar 4 Jahre Zeit.

- Um deine Steuererklärung ausfüllen zu können, benötigst du mindestens die Lohnsteuerbescheinigung vom Arbeitgeber. Idealerweise solltest du auch alle Bescheinigungen und Belege bereithalten, die für die Steuererklärung nötig sind.

- In der Regel ist die beste Zeit für deine Steuererklärung das zweite Quartal, also ab April. Dann sollten alle nötigen Belege vorhanden sein.

👉

- Erstelle dir zunächst einen Account unter elster.de

- Nach der Registrierung bekommst du einen Aktivierungsbrief zugeschickt. Befolge die Anweisungen darin.

- Nun kannst du dich einloggen und deine Steuererklärung ausfüllen.

- Wenn du anstatt dessen eine Steuer-Software nutzen möchtest, kannst du beispielsweise Smartsteuer oder Taxfix nutzen.

⚠️

Benutzerkonto erstellen

Rufe elster.de auf und erstelle oben rechts mit einem Klick auf „Benutzerkonto erstellen“ ein Benutzerkonto. ELSTER führt dich durch den Prozess und bietet dir verschiedene Möglichkeiten an, dich später zu authentifizieren:

- Zertifikatsdatei

Du bekommst nach der Registrierung eine Zertifikatsdatei zum Download angeboten. Diese muss sicher verwahrt werden und dient neben einem Passwort als Schlüssel zum Einloggen. - Personalausweis

Der elektronische Personalausweis kann in Verbindung mit einem Kartenlesegerät oder der AusweisApp2 ebenfalls als Schlüssel verwendet werden.

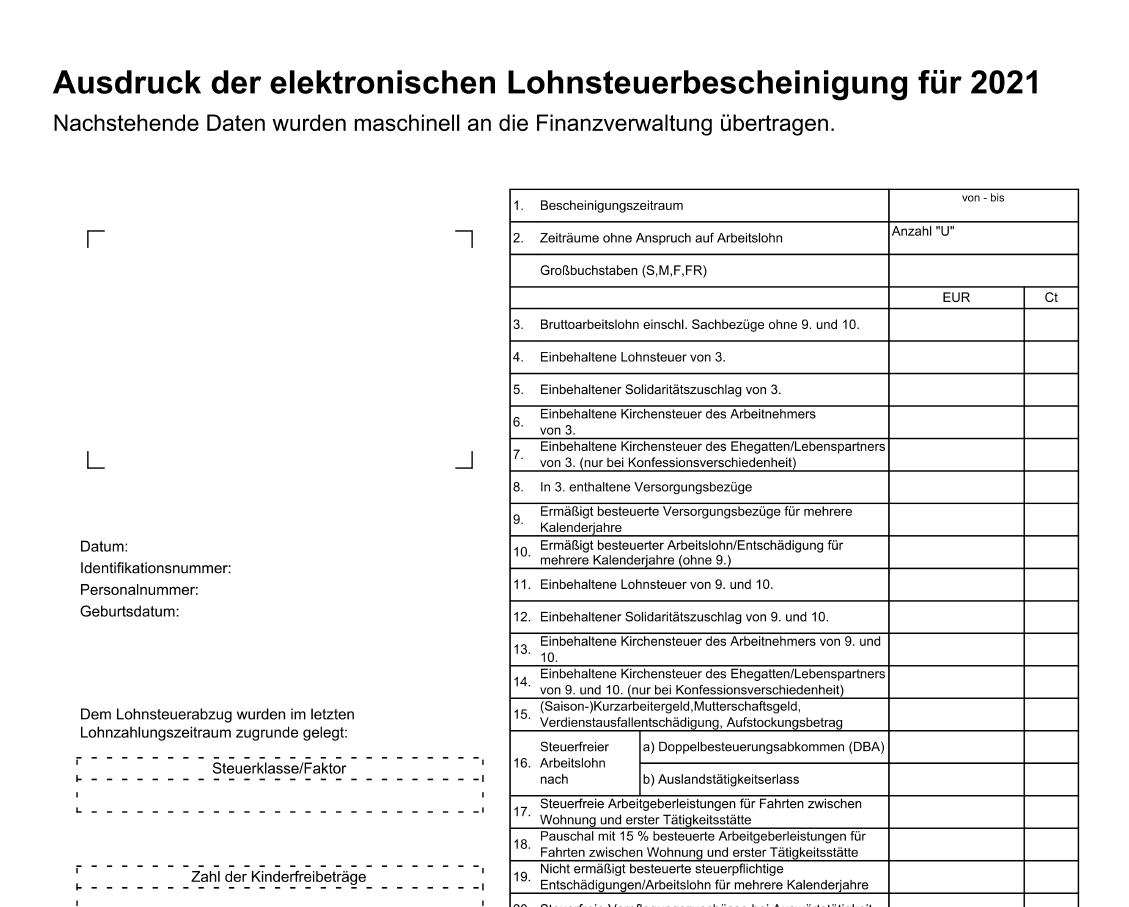

Im weiteren Prozess wird deine steuerliche Identifikationsnummer angefragt. Falls du diese nicht zur Hand hast, findest du sie in der linken Spalte deiner Lohnsteuerbescheinigung.

Anschließend gelangst du zu der Eingabemaske, wo du deine E-Mail, das Geburtsdatum und die steuerliche Identifikationsnummer hinterlegen musst.

Auf der nächsten Seite wirst du darauf hingewiesen, dass ELSTER eine vorausgefüllte Steuererklärung anbietet. In der Regel führt dein Arbeitnehmer deine Steuern direkt an das Finanzamt ab und füllt die elektronische Lohnsteuerbescheinigung aus. All diese Daten liegen dem Finanzamt schon vor. Deswegen kannst du diese Daten beim Finanzamt abrufen und automatisch schon in die Steuererklärung eintragen lassen. Das ist die sogenannte vorausgefüllte Steuererklärung, die den Aufwand deutlich verringert.

Zum Schluss werden alle Daten noch einmal geprüft und du schickst das Formular ab. Jetzt musst du ein paar Tage warten und erhältst einen Aktivierungsbrief. Wenn du diesen erhalten hast, folgst du den Anweisungen darin.

Steuererklärung ausfüllen

Nachdem du dich bei ELSTER eingeloggt hast, klickst du in der Übersicht zunächst auf „Neues Formular“. Dann wählst du das Steuerjahr aus, für das du eine Steuererklärung abgeben möchtest – zum Beispiel 2021. Wenn du in früheren Jahren schon Steuererklärungen über ELSTER abgegeben hast, hast du die Möglichkeit, die Daten vom letzten Jahr zu übernehmen. Dann musst du die Zahlen nur noch aktualisieren und bist anschließend fertig.

Nun fragt ELSTER nach deinem Namen und navigiert dich in den Anlagenassistenten. Dieser hilft dir dabei, die richtige Anlagen für die Steuererklärung auszuwählen.

Die Steuererklärung besteht neben dem Hauptvordruck aus verschiedenen Formularen, die als Anlagen bezeichnet werden. Hier stellen wir dir einige davon vor:

- Der Hauptvordruck

Hier werden einige persönliche Daten von dir eingetragen. Sozusagen der Mantel der Steuererklärung. - Anlage N

Hier werden dein Gehalt und die entsprechenden Steuern aus nicht selbstständiger Arbeit eingetragen. Außerdem kannst du hier Werbungskosten von der Steuer absetzen. Für die meisten Arbeitnehmer die wichtigste Anlage. - Anlage Sonderausgaben

Mit dieser Anlage kann man die Kirchensteuer oder Spenden an Vereine von der Steuer absetzen. - Anlage Haushaltsnahe Aufwendungen

Hier kann man z.B. Handwerkerleistungen von der Steuer absetzen - Anlage Vorsorgeaufwand

Hier werden Beiträge für die Kranken- und Rentenversicherung eingetragen. - Anlage KAP für Kapitalerträge

Hier werden Kapitalerträge angegeben. Da deine Bank diese aber in der Regel automatisch versteuert, musst du deine Kapitalerträge nicht noch einmal extra angeben. Diese Anlage benötigst du nur, wenn du deine Kapitalerträge bisher nicht versteuert oder zu viel Steuer bezahlt hast.

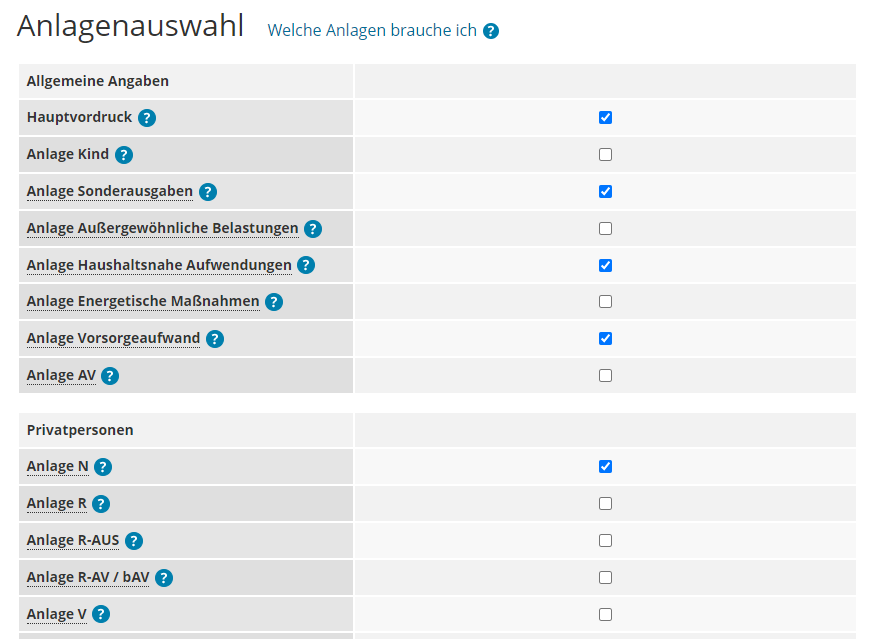

Im Anlagenassistenten beantwortest du einige Fragen, sodass ELSTER anschließend eine Vorauswahl möglicher Anlagen treffen kann. In unserem Beispiel sind anschließend die folgenden Anlagen ausgewählt:

Wenn du wissen möchtest, wofür die Anlagen da sind, kannst du auf das Fragezeichen klicken und bekommst eine Erklärung.

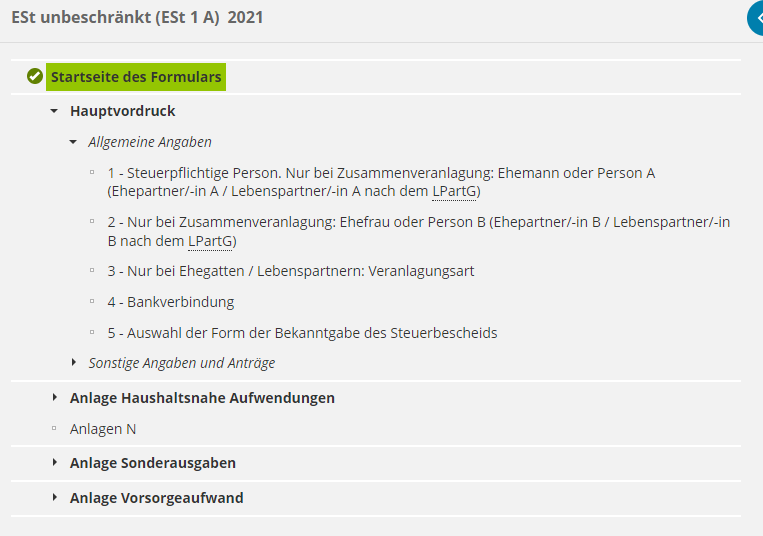

Hauptvordruck

Du gelangst anschließend im Hauptvordruck auf die Startseite. Über die Navigation in der linken Spalte kannst du sehr einfach an die entsprechende Stelle in der Steuererklärung springen.

Auf der Startseite setzt du das Häkchen bei „Einkommensteuererklärung“, denn die möchtest du schließlich abgeben.

Weiter unten kannst du deine Steuernummer eingeben oder eine neue Steuernummer beantragen.

Schritt 1 und 4

Fülle das Formular aus und gebe hier mindestens dein Geburtsdatum, die steuerliche Identifikationsnummer den Namen und die aktuelle Adresse ein (nicht die Adresse im Steuerjahr). Außerdem kannst du deine Religionszugehörigkeit auswählen.

In Schritt 4 gibst du deine Bankverbindung an, damit das Finanzamt weiß, wohin eine Steuerrückzahlung überwiesen werden soll.

Schritt 5

Hier musst du auswählen, in welcher Form und an wen der Steuerbescheid später zugestellt werden soll. Du kannst beispielsweise auswählen, dass du diesen elektronisch per E-Mail erhalten möchtest und musst dann anschließend noch ein paar Dingen zustimmen.

Weitere Schritte

In den weiteren Schritten 6 bis 12 kannst du weitere Dinge eintragen, wie Arbeitslosengeld oder Elterngeld („Einkommensersatzleistungen“).

Anlage N: Werbungskosten absetzen

Wie schon erwähnt, ist die Anlage N für die meisten Arbeitnehmerinnen und Arbeitnehmer die wichtigste Anlage in der Steuererklärung. Hier wird eingetragen, was ihr verdient habt, welche Steuern von eurem Lohn schon abgeführt worden sind und ihr könnt hier etwa die Werbungskosten eintragen, die von der Steuer abgesetzt werden sollen.

All diese Angaben sind wichtig, damit das Finanzamt am Ende die Steuer „neu“ berechnen kann und entscheidet, ob du etwas zurückbekommst oder nachzahlen musst.

Schritt 2

In Schritt 2 gibst du deine Steuerklasse, den Bruttoarbeitslohn sowie abgeführte Steuern an. Diese schreibst du einfach aus deiner Lohnsteuerbescheinigung ab.

Schritt 3–8

Falls du Versorgungsbezüge, Aufwandsentschädigungen oder Ähnliches erhalten hast oder Grenzgänger bist, kannst du dies hier eintragen.

Schritt 9

Die Schritte 9 bis 19 dienen dazu, Werbungskosten von der Steuer abzusetzen. Werbungskosten sind all jene Kosten, die anfallen, um deinem Beruf nachzugehen. Das können etwa der Weg zur Arbeit, berufsbedingte Umzugskosten oder sogar Kontoführungsgebühren sein.

In Schritt 9 wird der Weg zwischen Büro und Wohnung abgefragt. Denn pro Kilometer bekommt man 30 Cents an Werbungskosten angerechnet. Weitere Informationen findest du in unserem Rechner für die Pendlerpauschale.

Hast du zu unterschiedlichen Zeiten an unterschiedlichen Orten gearbeitet, zum Beispiel weil du den Arbeitgeber gewechselt hast oder dein Arbeitgeber umgezogen ist, kannst du hier mehrere Arbeitswege eintragen.

Nun trägst du hier die Anzahl der Tage ein, an denen du zur Arbeit gependelt bist sowie die Strecke in Kilometern. Hier trägt man nur die einfache Entfernung ein. Also nicht die Hin- und Rückfahrt. Außerdem könnte man hier die tatsächlichen Kosten für den ÖPNV-Transport eintragen. Das lohnt sich, wenn diese höher sind als die Pendlerpauschale.

Schritt 11

Hier kann man Arbeitsmittel wie Laptops oder Ähnliches eintragen, die man für die Arbeit benötigt.

💡

Schritt 13

Hier werden die Homeoffice-Tage eingetragen, falls du im vergangenen Jahr von zu Hause aus gearbeitet hast. Wenn du hier die Homeoffice-Tage einträgst, werden diese nicht als Werbungskosten abgesetzt. Das musst du an einer anderen Stelle noch zusätzlich machen. Dazu weiter unten mehr.

💡

Schritt 15

Unter „Sonstiges (zum Beispiel Bewerbungskosten, Kontoführungsgebühren)“ kannst du eine ganze Reihe weiterer Werbungskosten eintragen. Beispielsweise können hier die Umzugskosten für einen berufsbedingten Umzug eingetragen werden.

Insbesondere Umzugskosten sind leider sehr kompliziert in ELSTER einzutragen, denn das Tool unterstützt dich nicht bei der Berechnung. Hier könnte eine Steuersoftware hilfreich sein.

💡

Hier wird zudem auch die Homeoffice-Pauschale eingetragen, die du selbst ausrechnen musst: Für jeden Homeoffice-Tag kannst du 6€ eintragen, maximal aber nur 1260€.

Anlage Haushaltsnahe Aufwendungen

In die Anlage Haushaltsnahe Aufwendungen können Handwerkerkosten oder andere Dienstleistungen im Haushalt eingetragen werden. Davon werden 20% direkt von der Steuerlast abgezogen.

Wichtig ist, dass die Leistungen auf Rechnung erfolgt sein müssen und entsprechend durch Belege nachgewiesen werden können. Bekommt ein Handwerker oder eine Reinigungskraft ihren Lohn in bar auf die Hand ausbezahlt, kann der Lohn hier nicht geltend gemacht werden.

💡

Schritt 2

In diesem Schritt werden die haushaltsnahen Beschäftigungsverhältnisse und Dienstleistungen eingetragen. Das kann etwa eine Hausreinigung sein.

Schritt 3

Analog zu Schritt 3 werden in diesem Schritt die Handwerkerkosten eingetragen. Dabei werden immer der gesamte Rechnungsbetrag und dann die darin enthaltenen Lohnkosten aufgeführt. Letztere können steuerlich geltend gemacht werden.

Anlage Sonderausgaben

Die Kirchensteuer sowie Spenden an gemeinnützige Vereine oder Parteien können in dieser Anlage von der Steuer abgesetzt werden.

Schritt 1

Hier wird die Kirchensteuer eingetragen. Diese findest du in der Lohnsteuerbescheinigung. Wenn du im letzten Jahr Steuer zurückbekommen hast, musst du hier ebenfalls eintragen, wie viel Kirchensteuer du zurückbekommen hast.

Schritt 2

Hier können Spenden an gemeinnützige Organisationen eingetragen und von der Steuer abgesetzt werden. In der Regel bekommst du dafür eine Spendenquittung als Nachweis. Bei Spenden bis 200€ reicht auch ein Kontoauszug als Nachweis, sodass der Empfänger der Spende ggf. auf eine Spendenquittung verzichtet. Außerdem kannst du hier Spenden an Organisationen im Ausland oder Spenden an politische Parteien eintragen.

Schritt 3

In Schritt 3 können Berufsausbildungskosten von der Steuer abgesetzt werden. Darunter fallen auch Studienkosten für das Erststudium. Als Studentin oder Student lohnt sich dies natürlich nur, wenn man überhaupt Steuern gezahlt und entsprechend ein Einkommen hat. Aufwendungen für das Erststudium können leider nicht in Form eines Verlustvortrages für die Zukunft vorgemerkt werden.

💡

- Zinsen eines Studienkredits

- Semesterbeiträge

- Anschaffung eines Laptops, der für das Studium notwendig ist

- Literatur

Anlage Vorsorgeaufwand

In diese Anlage werden Beiträge zur Kranken- und Pflegeversicherung eingetragen und teilweise von der Steuer abgesetzt. Diese Angaben musst du einfach nur aus deiner Lohnsteuerbescheinigung abschreiben.

💡

Steuer berechnen

Hast du die Steuererklärung fertig ausgefüllt, kannst du oben auf „Prüfen“ klicken. Sind Eingaben fehlerhaft oder hast du Pflichtfelder nicht ausgefüllt, wirst du darauf nun hingewiesen.

Wenn alle Eingaben korrekt sind, wird dir jetzt ausgerechnet, ob du Steuern nachzahlen musst oder eine Erstattung bekommst. Das ist natürlich nur eine Schätzung und setzt voraus, dass das Finanzamt alle Eingaben auch genau so anerkennt. Am Ende kann es also auch ganz anders kommen.

Fazit

ELSTER ist kostenlos, teilweise recht unübersichtlich. Unserer Meinung nach ist ELSTER vorwiegend für diejenigen Menschen geeignet, die bereits ein wenig Ahnung von Steuern haben und wissen, was sie wie absetzen können.

Wenn du gerne ein wenig besser durch deine Steuersituation geführt werden möchtest, ist eine Steuersoftware sinnvoll für dich. Diese ist meist sehr nutzerfreundlich und leitet dich in einem Interviewprozess durch die Steuererklärung. Lies dazu gerne auch unseren Steuersoftware-Vergleich.