Vom aktuellen Zinsumfeld profitieren

💡

- Seit August 2022 sind die Zinsen der Europäischen Zentralbank stark angestiegen. Dadurch sind auch die Zinsen verschiedener Zinsprodukte gestiegen.

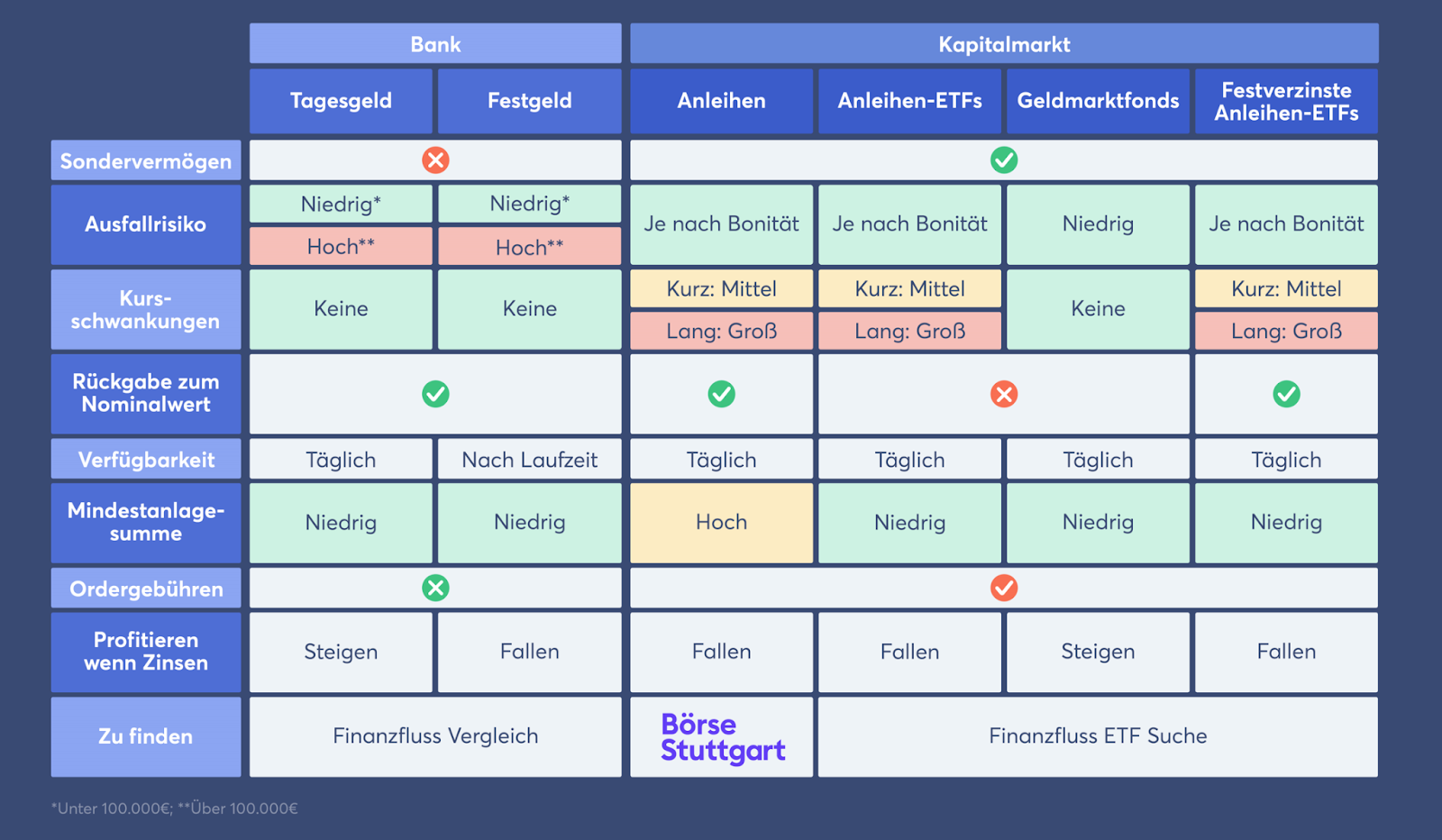

- Es gibt eine Vielzahl von Zinsprodukten, darunter Tagesgeld, Festgeld, Anleihen, Anleihen-ETFs, Geldmarktfonds und Laufzeit-ETFs.

- Zinsprodukte unterscheiden sich unter anderem in ihrer Verfügbarkeit, der Laufzeit und der Reaktion auf Zinsänderungen.

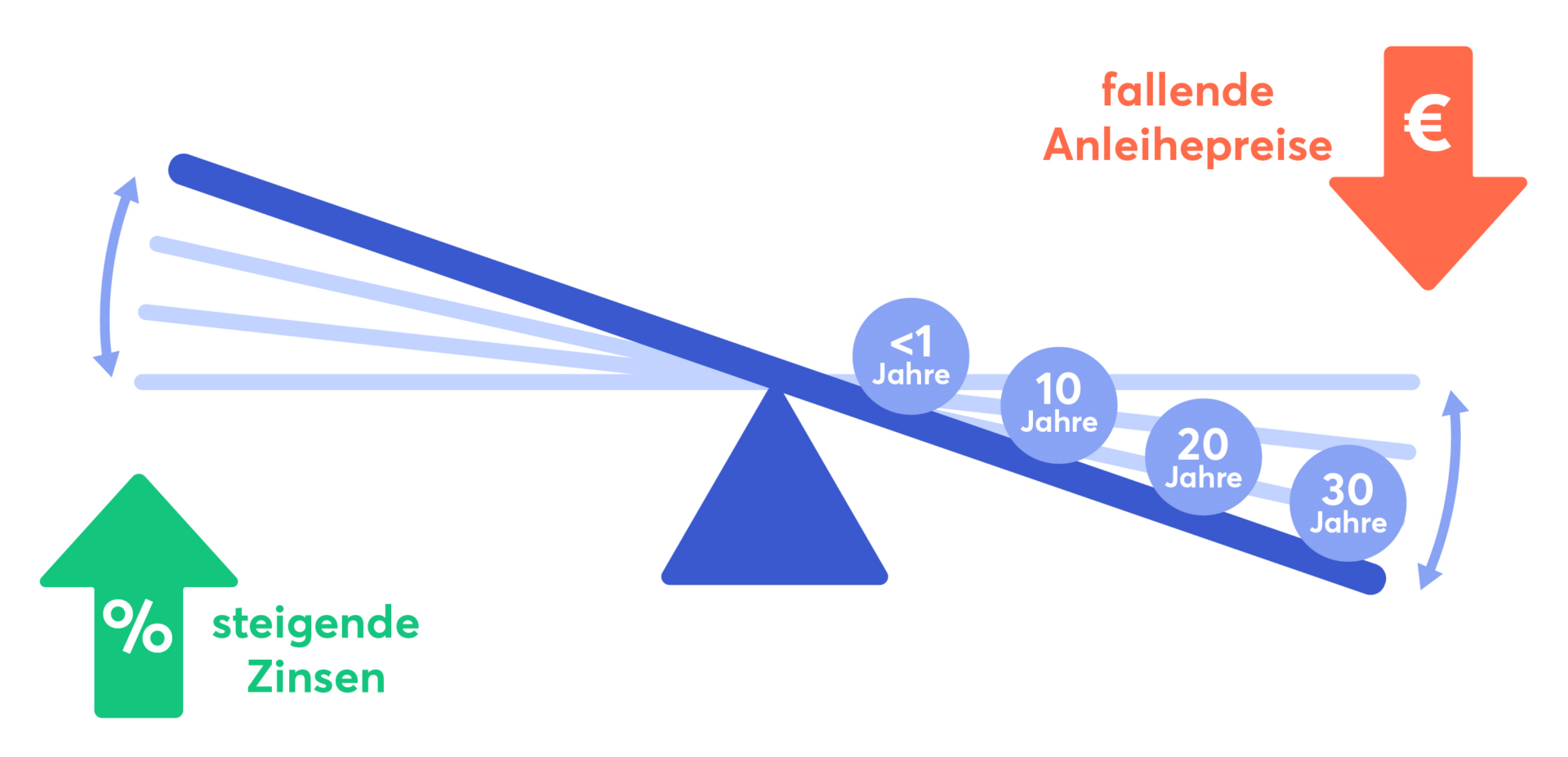

- Zinsprodukte mit Kursschwankungen – wie Anleihen und Anleihen-ETFs – reagieren invers auf Zinsschwankungen: Bei steigenden Zinsen sinkt der Kurs und bei sinkenden Zinsen steigt der Kurs.

- Je länger die Laufzeit der Anleihe oder des Anleihen-ETFs ist, desto stärker reagiert der Kurs auf Zinsänderungen.

- Zinsänderungen lassen sich nicht zuverlässig prognostizieren. Unerwartete Zinsentscheidungen der Zentralbank können sich direkt auf deine Rendite auswirken.

👉

- Welches Zinsprodukt geeignet ist, sollte maßgeblich vom Verwendungszweck abhängen.

- Kurzfristig benötigte Geldbeträge (z.B. der Notgroschen) sollten immer möglichst flexibel angelegt werden, zum Beispiel auf einem Tagesgeldkonto.

- Beträge über 100.000€ sollten nicht bei einer Bank in Form von Tages- oder Festgeld angelegt werden.

- Die Laufzeit des Zinsproduktes sollte immer zu deinem Anlagehorizont passen. Benötigst du einen Betrag etwa in 5 Jahren, sollte die Laufzeit 5 Jahre nicht überschreiten.

- Mit unserem Tagesgeld-Vergleich oder Festgeld-Vergleich kannst du die besten Zinsen finden. In unserer ETF Suche findest du die richtigen Anleihen- oder Geldmarkt-ETFs.

So wirken sich die aktuellen Zinsen aus

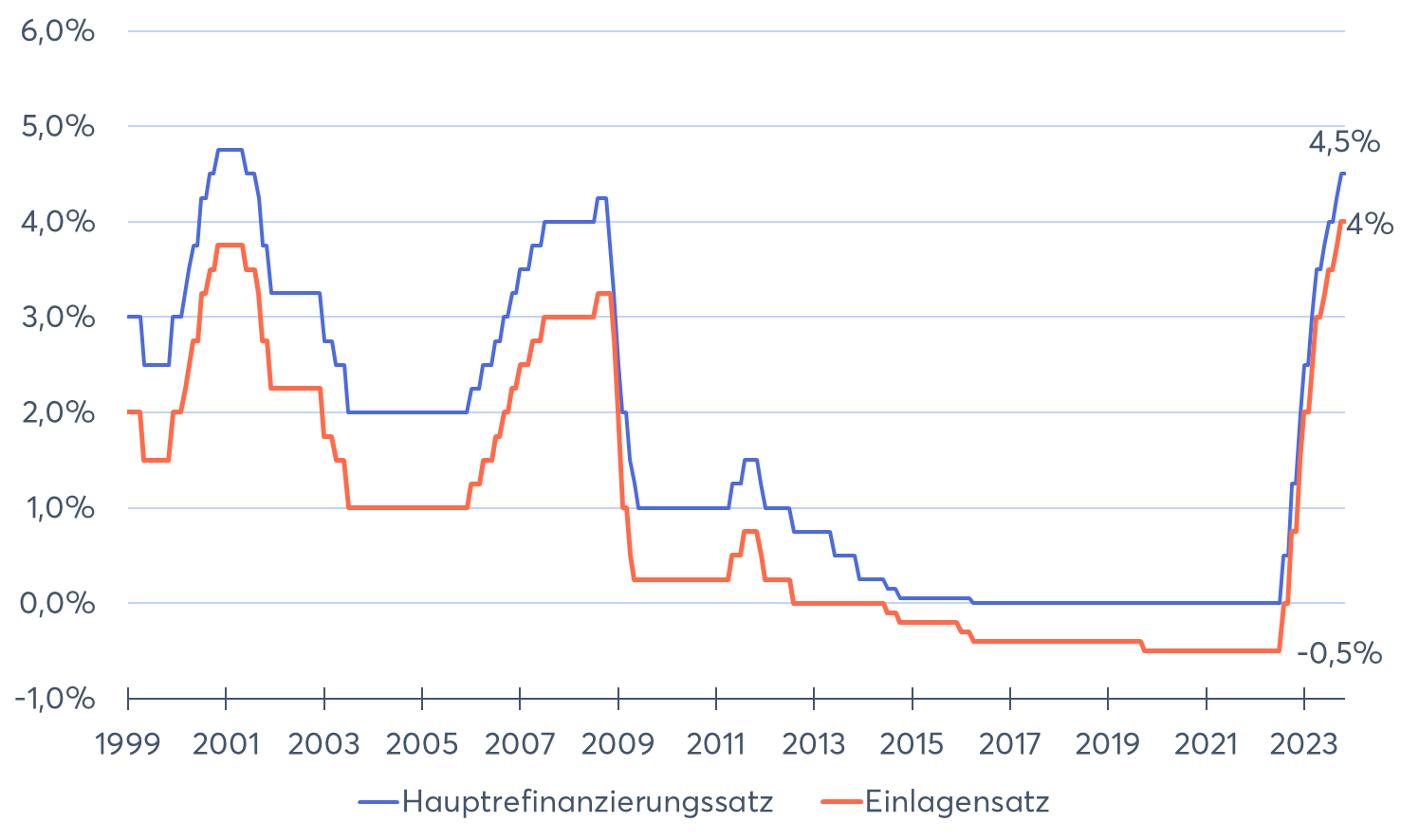

Während der Leitzins der Europäischen Zentralbank – oder genauer gesagt der Hauptrefinanzierungssatz – in der Niedrigzinsphase bei 0% lag, wurde dieser ab August 2022 ungefähr alle zwei Monate auf schließlich 4,5% im September 2023 angehoben. So schnell sind die Zinsen in der Vergangenheit noch nie angestiegen. Entsprechend hat sich der Markt der Zinsprodukte verändert und vor allem diversifiziert. Während es auf der einen Seite Banken gibt, deren Zinsen weiterhin sehr niedrig sind, liegt im November 2023 der beste Tagesgeldzins bei 4%.

Doch wie hängen die Zinsen etwa für Tagesgeld- und Festgeldprodukte eigentlich mit dem erwähnten Leitzins der EZB zusammen? Ausschlaggebend dafür ist der sogenannte Einlagesatz. Dieser ist einer der drei EZB-Leitzinsen und entspricht dem Zins, den Banken für Geld bekommen, das sie bei der EZB parken.

Der Einlagesatz ist also eine Art die Benchmark für Tagesgeldzinsen. Im November 2023 liegt dieser Zins bei 4% und entspricht dem höchsten Tagesgeld-Angebot. Bis 2022 lag dieser Zins bei -0,5% und entsprach dem Verwahrentgelt einiger Banken.

Welche Zinsprodukte gibt es?

Um den aktuellen Zins zu erhalten, hat man die Auswahl zwischen mehreren Produkten. Neben dem Tagesgeld- und Festgeldkonto umfasst das Universum unter anderem Anleihen und Anleihen-ETFs. Wir stellen dir die Produkte im Einzelnen vor.

Wo gibt es Zinsen?

| Bankeinlagen | Kapitalmarkt |

|---|---|

| Tagesgeld Festgeld | Anleihen Anleihen-ETFs Geldmarktfonds Laufzeit-ETFs |

Tagesgeld

Einlagen auf dem Tagesgeldkonto sind jederzeit verfügbar. Aus Sicht der Bank bedeutet das, dass diese Einlagen nur sehr kurzfristig angelegt werden können. Die Bank kann solche Kundeneinlagen zum Beispiel bei der EZB hinterlegen und erhält dafür den Einlagesatz. Daher kann der Einlagesatz den Tagesgeldzins beeinflussen. Ob die Bank die Zinsen auch an ihre Kunden weitergibt, bleibt ihr aber selbst überlassen.

Festgeld

Im Unterschied zum Tagesgeldkonto hat ein Festgeldkonto eine bestimmte Laufzeit. Die Einlagen sind für die Dauer dieser Laufzeit gebunden. Die Bank kann die Einlagen entsprechend längerfristiger investieren, sodass man für eine längere Laufzeit in der Regel höhere Zinsen bekommt.

Ausnahmsweise ist es auch möglich, dass längere Laufzeiten beim Festgeld nicht mit höheren Zinsen belohnt werden. Das ist dann der Fall, wenn der Markt fallende Zinsen erwartet.

Anleihen

Anleihen sind börsengehandelte Wertpapiere. Der Emittent möchte sich Geld leihen und gibt dafür eine Anleihe heraus. Diese hat einen bestimmten Nominalwert (z.B. 100€). Als Käufer gibt man dem Emittenten diesen Nominalwert und erhält dafür die Anleihe. Diese hat eine feste Laufzeit und während dieser Laufzeit wird ein Kuponzins gezahlt. Am Ende der Laufzeit nimmt der Emittent die Anleihe wieder zurück und zahlt dafür den Nominalwert wieder aus. Verdient hat man unterm Strich jedes Jahr den Kuponzins.

Anleihen können aber auch – wie Aktien – über die Börse gehandelt werden. Daher haben diese einen Kurs, der schwankt. Steigt die Nachfrage nach einer Anleihe, steigt ihr Kurs und ein Käufer kann diese für einen Wert kaufen, der höher ist als ihr Nominalwert. Am Ende der Laufzeit wird weiter nur der Nominalwert zurückerstattet. Hat man eine Aktie zu einem Kurs oberhalb des Nominalwerts gekauft, reduziert diese Differenz entsprechend die Rendite. Und umgekehrt: Ein Kaufkurs unter dem Nominalwert erhöht die Rendite. Der Kuponzins bleibt davon unberührt und wird regelmäßig an den aktuellen Besitzer der Anleihe gezahlt.

💡

Anleihen-ETFs

Anleihen-ETFs investieren diversifiziert in zahlreiche Anleihen. Diese haben meist unterschiedliche Laufzeiten, Zinssätze und Bonitäten. Häufig sind Anleihen-ETFs auf eine bestimmte Anleiheart spezialisiert, etwa Staatsanleihen oder Unternehmensanleihen. Gleiches gilt auch für die Laufzeiten: Während manche Anleihen-ETFs in Anleihen mit einer langen Restlaufzeit investieren, gibt es andere ETFs, die ausschließlich kurze Restlaufzeiten abbilden.

Da die Kurse der im ETF enthalten Anleihen schwanken, schwankt entsprechend auch der Kurs des ETFs. Und die Kurse von Anleihen-ETFs reagieren entsprechend auch auf Zinsänderungen.

Beim Kauf von Anleihen-ETFs solltest du unbedingt auf die Restlaufzeiten der enthaltenen Anleihen achten. Denn je nach Laufzeit reagieren Anleihenkurse unterschiedlich stark auf Zinsänderungen. Je länger die Laufzeit einer Anleihe ist, desto stärker reagiert der Kurs positiv oder negativ auf eine Zinsveränderung. Kurse von kurzlaufenden Anleihen hingegen reagieren nur sehr schwach auf Zinsänderungen. Die Laufzeit der Anleihen bestimmt also das Kursrisiko.

Geldmarktfonds

Geldmarkt-Anleihen sind besonders kurzlaufende Anleihen. Definitionsgemäß handelt es sich dabei um Anleihen mit einer Laufzeit von weniger als einem Jahr. Ein Geldmarktfonds oder Geldmarkt-ETF investiert ausschließlich in diese kurzlaufenden Anleihen.

Durch die kurze Laufzeit sind die Kursschwankungen von Geldmarktfonds entweder minimal oder sogar fast nicht vorhanden.

Geldmarkt-ETFs investieren entweder direkt in kurzlaufende Anleihen oder bilden synthetisch einen Referenzzins ab. Häufig wird dafür der €STR (Euro Short Term Rate) oder der ehemalige EONIA (€STR plus 0,085%) verwendet. Der €STR ist der unbesicherte Tagesgeldsatz der Europäischen Zentralbank und dieser wird durch die Marktteilnehmer am Geldmarkt festgelegt. Dieser ist immer sehr nah am Einlagesatz der EZB.

Durch die Nähe zum Einlagesatz der EZB sind Geldmarktfonds oder Geldmarkt-ETFs eine Alternative zum Tagesgeld. Der Vorteil gegenüber dem Tagesgeld: Der Geldmarktzins passt sich automatisch an das aktuelle Zinsniveau an, während Banken die Zinsen sehr unterschiedlich an ihre Kunden weitergeben.

Laufzeit-ETFs

Laufzeit-ETFs sind ein neues Produkt auf dem Markt. Es handelt sich dabei um Anleihen-ETFs mit einer festen Laufzeit. Am Ende dieser Laufzeit wird der ETF aufgelöst und der Nettoinventarwert (also der Wert der im ETF enthaltenen Wertpapiere) wird an die Anleger ausgeschüttet.

Damit verhält sich ein solcher ETF ähnlich wie eine Anleihe, bei der man ebenfalls am Ende der Laufzeit den Nominalwert zurückbekommt. Der Vorteil von Laufzeit-ETFs gegenüber herkömmlichen Anleihen-ETFs: Wenn man plant, den ETF bis zum Ende der Laufzeit zu halten, spielen die Kursschwankungen keine Rolle.

Bislang gibt es solche ETFs nur unter dem Namen „iBonds“ vom ETF-Anbieter iShares.

Wann sich welches Zinsprodukt lohnt

Wann sich welches Zinsprodukt lohnt, hängt unter anderem von der Höhe des anzulegenden Geldbetrages und von der zukünftigen Zinserwartung ab. Aber vor allem sollte man die Entscheidung vom Verwendungszweck abhängig machen.

Alle Zinsprodukte im Überblick

Höhe des Geldbetrages

Durch die europäischen Einlagensicherungssysteme sind in allen EU-Staaten Bankeinlagen bis 100.000€ pro Kunde und Bank abgesichert. Beträge, die darüber hinausgehen, sollten nicht auf einem Bankkonto verwahrt, sondern am Kapitalmarkt investiert werden. Zum Beispiel in Anleihen oder Geldmarktfonds.

Diese Zinsprodukte eignen sich für Beträge über und unter 100.000€:

| Unter 100.000€ | Über 100.000€ |

|---|---|

| Tagesgeld Festgeld | Anleihen Anleihen-ETFs Geldmarktfonds Laufzeit-ETFs |

Zinserwartung

Wie bereits erklärt, fallen Kurse von Anleihen, wenn das Zinsniveau steigt. Daher eignen sich flexible Produkte besser, wenn man von einem steigenden Zinsniveau ausgeht. Bei fallenden Zinsen hingegen ist es ratsam, sich den aktuellen Zins langfristig zu sichern.

| Steigende Zinsen | Fallende Zinsen |

|---|---|

| Tagesgeld Geldmarktfonds | Festgeld Laufzeit-ETFs Anleihen-ETFs Anleihen (längere Laufzeit) |

Im Fall von Anleihen gilt: Wenn die Zinsen fallen, sind besonders lange Laufzeiten interessant. Bei steigenden Zinsen hingegen, sollte die Laufzeit der Anleihe am besten möglichst kurz sein, wie bei Geldmarktfonds.

🧐

Verwendungszweck

Viel wichtiger als eine Spekulation auf künftige Zinsentwicklungen sollte der Verwendungszweck sein. So ist es nicht sinnvoll, einen Notgroschen langfristig zu investieren und damit auf eine bestimmte Zinsentwicklung zu spekulieren. Hier sollte im Vordergrund stehen, dass dieser immer verfügbar ist.

Die Frist des Zinsproduktes muss immer zu dem Zeitpunkt passen, zu dem das Geld absehbar benötigt wird. Bei langfristig nicht benötigten Vermögen ist es ratsam, dies zumindest teilweise in Aktien-ETFs zu investieren. Je nach Risikopräferenz können hier aber Anleihen beigemischt werden.

Beispiele für verschiedene Verwendungszwecke

| Verwendungszweck | Zinsprodukt |

|---|---|

| Hauskauf in 5 Jahren | Festgeld mit Laufzeit von maximal 5 Jahren Laufzeit-ETF, der in spätestens 5 Jahren aufgelöst wird |

| Liquidität parken | Tagesgeld Geldmarktfonds |

| Langfristig investieren | Anleihen mit längerer Laufzeit (als Beimischung zu Aktien-ETFs) |

Wie kann ich mich informieren?

Um das passende Produkt für dich zu finden, kannst du unter anderem unsere Vergleiche nutzen.

Tagesgeld

In unserem Tagesgeld-Vergleich findest du immer die aktuell höchsten Zinsen. Einige Banken bieten zeitlich befristete Aktionszinsen an. Wir berechnen dir den genauen Zinsertrag über den gesamten Zeitraum, damit du besser vergleichen kannst.

So gehst du dabei vor:

- Über die Eingabemaske den anzulegenden Betrag und die Dauer eingeben, damit der genaue Zinsertrag berechnet werden kann.

- Anschließend findest du die Angebote, sortiert nach dem höchsten Zinsertrag.

Auf diese 3 Dinge solltest du achten:

- Basiszins und AktionszinsViele Banken locken mit hohen Aktionszinsen, zahlen aber langfristig nur geringe Bestandskundenzinsen. Hier musst du also nach Ablauf des Bonuszinses aktiv werden, um nicht langfristig geringere Zinsen zu erhalten.

- Abführung der KapitalertragsteuerAuf Zinserträge wird die Kapitalertragsteuer fällig. Banken, die im Ausland sitzen, führen diese nicht automatisch ans Finanzamt ab. In dem Fall musst du die Erträge in der Steuererklärung angeben und die fällige Steuer nachzahlen.

- EinlagensicherungDeine Einlagen sind in der gesamten EU bis 100.000€ durch die nationale Einlagensicherung geschützt. Bei ausländischen Banken bedeutet das im Fall einer Bankenpleite, dass du dich in der Landessprache um deine Entschädigung kümmern musst. Das solltest du beachten.

Festgeld

Die aktuell besten Festgeld-Angebote findest du in unserem Festgeld-Vergleich. Hier kannst du Festgeld-Angebote mit unterschiedlichen Laufzeiten miteinander vergleichen. Wir berechnen dir auch direkt den Zinsertrag für die Angebote, damit du besser vergleichen kannst.

So gehst du dabei vor:

- Über die Eingabemaske werden Angaben wie der anzulegende Betrag und die Anlagedauer abgefragt.

- Auf Basis der Anlagedauer werden Zinsangebote angezeigt – sortiert nach dem höchsten Zinsertrag.

- Vergleiche auch andere Laufzeiten, die für dich infrage kommen. Hier gibt es eventuell höhere Zinsen.

Wie beim Tagesgeld solltest du auf die Abführung der Kapitalertragsteuer und die Einlagensicherung besonders achten.

Anleihen

Eine gute Anleihen-Suche findest du auf der Website der Börse Stuttgart.

So gehst du dabei vor:

- Emittenten auswählen

Um Staatsanleihen eines bestimmten Landes zu finden, gibst du hier den Namen des Landes ein, z.B. „Bundesrepublik Deutschland“. - Anleihen vergleichen

Anschließend listet die Suche alle Anleihen des Emittenten auf. Du kannst diese beispielsweise nach Fälligkeit sortieren, um Anleihen zu finden, die in einem bestimmten Zeitraum fällig werden. - Weitere Filterkriterien

Insbesondere bei Unternehmensanleihen oder Staatsanleihen mit geringerer Bonität kannst du nach bestimmten Ratings (Bonitäten) oder Fälligkeitszeiträumen filtern.

Anleihen-ETFs

Anleihen-ETFs findest du in unserer ETF Suche.

Darauf solltest du dabei achten:

- Suchst du nach risikoarmen Anleihen, solltest du als Anleiheart „Staatsanleihen“ auswählen.

- Um ein zusätzliches Währungsrisiko zu vermeiden, empfehlen sich Anleihen in Euro. Daher solltest du unter „Region“ die Eurozone oder als „Währung“ Euro auswählen.

- Das Rating ist insbesondere dann wichtig, wenn die Anleihen zum risikoarmen Teil im Portfolio gehören. Hier empfiehlt sich ein Rating von mindestens „Investment Grade“. Wenn du das Risiko auf ein Minimum reduzieren möchtest, kannst du die beste Bonität „AAA“ wählen.

Hier findest du die größten Euro-Staatsanleihen-ETFs:

| Name | TER | Fondsvolumen |

|---|---|---|

ISIN LU0290355717 | 0,09 % | 2,89 Mrd. € |

ISIN IE00BLDGH553 | 0,09 % | 1,63 Mrd. € |

ISIN LU2244387457 | 0,15 % | 1,96 Mrd. € |

ISIN LU1287023185 | 0,17 % | 1,4 Mrd. € |

ISIN LU0290357176 | 0,15 % | 995,2 Mio. € |

ISIN LU1931975152 | 0,05 % | 1,43 Mrd. € |

ISIN IE00B1FZS913 | 0,15 % | 973,67 Mio. € |

ISIN LU0290356871 | 0,15 % | 1,17 Mrd. € |

ISIN LU0524480265 | 0,15 % | 948,1 Mio. € |

ISIN LU0643975591 | 0,09 % | 2,89 Mrd. € |

Quelle: finanzfluss.de/informer/etf/suche/

Geldmarktfonds

In unserer ETF Suche findest du eine eigene Rubrik für Geldmarktfonds. Auch hier ist es wichtig, ausschließlich in Geldmarkt-ETFs mit der Währung „Euro“ zu investieren, wenn diese als risikoarme Investition gedacht sind.

Hier findest du eine Auswahl möglicher Geldmarkt-ETFs:

| Name | TER | Anteilsklasse |

|---|---|---|

ISIN LU0290358497 | 0,10 % | 7,05 Mrd. € |

ISIN FR0010510800 | 0,10 % | 1,36 Mrd. € |

ISIN LU0335044896 | 0,10 % | 472,91 Mio. € |

ISIN DE000ETFL227 | 0,12 % | 159,95 Mio. € |

Quelle: finanzfluss.de/informer/etf/suche/

Laufzeit-ETFs

Aktuell sind nur Laufzeit-ETFs vom Fondsanbieter iShares im Angebot. Diese werden unter dem Namen iBonds vertrieben. Um diese zu finden, musst du in unserer ETF Suche lediglich nach dem Stichwort „iBonds“ suchen.

Darauf solltest du achten:

- Zusammensetzung

Aktuell werden nur iBonds angeboten, die in Unternehmensanleihen investieren. iBonds sind also nicht mit risikoarmen Staatsanleihen(-ETFs) zu verwechseln. - Laufzeit

Das Fälligkeitsdatum lässt sich aus dem Namen des ETFs auslesen. Du hast die Wahl, den ETF bis Laufzeitende zu halten oder ihn früher zu verkaufen. Wenn du ihn früher verkaufst, realisierst du einen Kursgewinn oder Kursverlust.

In dieser Tabelle findest du eine Auswahl an iBonds, die in Euro gehandelt werden:

| Name | TER | Fondsvolumen |

|---|---|---|

ISIN IE000264WWY0 | 0,12 % | 887,1 Mio. € |

ISIN IE000SIZJ2B2 | 0,12 % | 646,97 Mio. € |

ISIN IE0000UJ3480 | 0,12 % | 394,29 Mio. € |

ISIN IE000ZOI8OK5 | 0,12 % | 308,69 Mio. € |

ISIN IE000WA6L436 | 0,12 % | 646,97 Mio. € |

ISIN IE0008UEVOE0 | 0,12 % | 887,1 Mio. € |

ISIN IE000GUOATN7 | 0,12 % | 284,17 Mio. € |

ISIN IE0000X2DXK3 | 0,12 % | 207,87 Mio. € |

ISIN IE0000VITHT2 | 0,12 % | 394,29 Mio. € |

ISIN IE000I1D7D10 | 0,12 % | 114,01 Mio. € |

Quelle: finanzfluss.de/informer/etf/suche/

Fazit

Wenn du dich für ein Zinsprodukt entscheidest, gehst du sozusagen eine Zinswette ein. Sinken die Zinsen stärker als erwartet, kannst du dich freuen, wenn du dir mit einem Festgeldkonto noch ein paar Jahre höhere Zinsen gesichert hast. Steigen hingegen die Zinsen, würdest du dich eher freuen, wenn dein Geld zu dem Zeitpunkt ungebunden ist. Dann kannst du dir flexibel das Tagesgeldkonto mit den besten Zinskonditionen suchen.

Da es aber nicht gerade einfach ist, künftige Zinsen vorherzusagen, ist es ratsam, gar keine Prognose über künftige Zinsen anzustellen. Viel mehr sollten andere Faktoren darüber entscheiden, welches Zinsprodukt für welchen Geldbetrag geeignet ist. Die Verfügbarkeit könnte ein solcher Faktor sein. Aber auch, wenn du mit einem gewissen Zinsniveau zufrieden bist, kann es nicht schaden, sich dieses zu sichern, ganz egal, ob die Zinsen in der Zukunft noch steigen oder sinken sollen.