Multi-Asset-ETFs: eine Alternative zum Robo-Advisor?

Rendite oder maximale Sicherheit. Als Anleger muss man sich für eines von beiden entscheiden, heißt es. Aber muss man das wirklich? Sogenannte Mischfonds, die es auch in ETF-Form gibt, versprechen hohe Renditen bei weniger Risiko. Sie werden gern als das Non-Plus-Ultra, als das Beste aus zwei Welten beworben. Und es stimmt erst einmal: Wer in einen Multi-Asset-ETF investiert, deckt gleich mehrere Anlageklassen ab, mischt Rohstoffe und Edelmetalle mit Anleihen, Immobilien, Aktien und manchmal sogar Währungspaaren - und stellt sich damit bemerkenswert breit auf. Doch ist die Rendite wirklich so gut wie prophezeit? Wie Multi-Asset-ETFs funktionieren und warum man auf manche von ihnen lieber verzichten sollte.

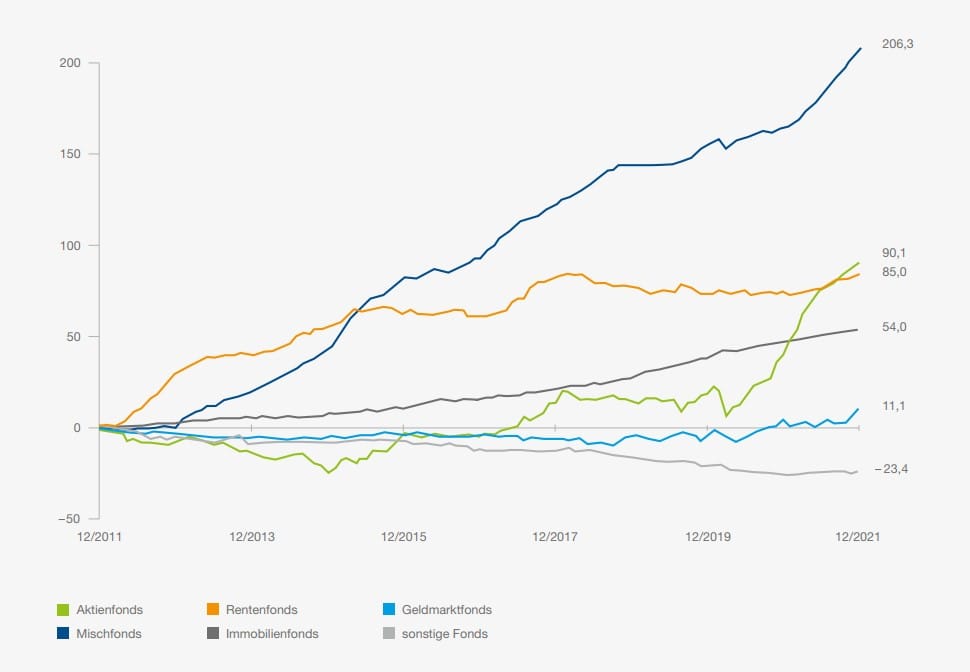

Mehr Zuflüsse als reine Aktienfonds

Es gibt sie schon eine halbe Ewigkeit, so beliebt wie heute aber waren sie noch nie. Seit 2011 haben Anleger so viel Geld in Mischfonds investiert wie in keine andere Art von Fonds, wie der Bundesverband Investment und Asset Management in seiner jüngsten Bericht feststellte. Den reinen Aktienfonds mit einem Marktanteil von 40% und insgesamt 633 Mrd. € verwaltetem Vermögen konnten Mischfonds im Jahr 2021 zwar noch nicht den Rang ablaufen. Mit 403 Mrd. Euro kommen sie aber direkt an zweiter Stelle. Der BVI hat auch prompt eine Erklärung dafür: Immer mehr Sparer wollten “von den Renditechancen der Aktien profitieren, aber das Risiko reduzieren”, heißt es in dem Bericht.

Das Versprechen von wenig Risiko und viel Rendite klingt immer gut, in Krisenzeiten aber ganz besonders. Die Inflation ist weiterhin hoch und die Unsicherheit groß. Viele Anleger verlangt es nach Stabilität, dabei könnte man hohe Renditen gerade jetzt gut gebrauchen. Können Multi-Asset-ETFs wirklich Abhilfe schaffen?

Multi-Asset-ETFs: die günstigen Nachfolger

Lange Zeit gab es Mischfonds nur bei der Bank und damit nur gegen Zahlung von Ausgabeaufschlag, hohen laufenden Gebühren und möglicherweise sogar Performancegebühren. Derlei Extrakosten kann man sich inzwischen sparen, denn viele große Fondsgesellschaften wie Blackrock, Vanguard und Amundi haben eigene Multi-Asset-ETFs auf den Markt gebracht und die Anlageklasse damit um einiges attraktiver gemacht. Jetzt werden auch Mischfonds passiv verwaltet, ohne aktives Management im Hintergrund, das eingreift, umschichtet oder auswählt. Und das spart mächtig Geld: Kostet ein aktiv verwalteter Mischfonds von der Bank schon mal gut und gerne 2% Gebühren im Jahr, sind es bei den Multi-Asset-ETFs um die 0,4 oder 0,5%, teilweise auch weniger. Damit sind sie immer noch etwas teurer als ein viel gehandelter globaler Aktien-ETF (rund 0,1% TER), aber sehr viel günstiger als die aktiven Pendants.

Mischung ist festgelegt

Es gibt nicht den einen Multi-Asset-ETF auf dem Markt, die Produkte unterscheiden sich inhaltlich teilweise erheblich. Während manch ein Fonds lediglich aus Aktien und Staatsanleihen besteht, umfasst ein anderer gleich vier oder fünf verschiedene Anlageklassen. Abweichungen gibt es auch beim Mischverhältnis: Einige ETFs investieren zu 80 oder 90% in eine einzige Anlageklasse und nur zu einem kleinen Teil in weitere Assets, andere gewichten die enthaltenen Anlageklassen mehr oder weniger gleich. Diese allgemeine Vermögensallokation steht bei passiv verwalteten ETFs von vornherein fest und kann in der Regel auch nicht mehr abgewandelt werden.

Bei sogenannten flexiblen Mischfonds, die aktiv verwaltet werden, ist das anders. Hier kann sich die Verteilung je nach Marktlage komplett verändern, wenn das Management eine Neu-Strukturierung für nötig hält.

Viele Multi-Asset-ETFs investieren das Geld der Anleger wiederum in andere ETFs, sodass sich manchmal ein paar Dutzend Fonds unter dem Dach von einem ETF versammeln. Damit die grobe prozentuale Mischung auch langfristig beibehalten wird, führt die Fondsgesellschaft einmal oder mehrmals im Jahr ein Rebalancing durch. So wird vermieden, dass ein Asset irgendwann überhandnimmt, weil die Kurse zuletzt gestiegen sind, oder ein anderes untergeht, weil sie gefallen sind.

Offensiv oder lieber defensiv?

Wie viel Platz eine Assetklasse in einem Multi-Asset-ETF bekommt, hat großen Einfluss auf die Rendite. Je mehr Geld in risikoarmen Wertpapieren steckt, desto geringer ist schließlich auch die Renditeerwartung. Haben dagegen Aktien, Rohstoffe oder andere risikoreichere Anlageklassen die Überhand, ist – zumindest theoretisch – mehr Rendite möglich.

Einige Fondsanbieter geben ihren ETFs deswegen Titel wie “Conservative” oder „Defensiv" und meinen damit so viel wie “sicher”. Dann stecken beispielsweise zu 80% Anleihen von Unternehmen oder Staaten mit hoher Bonität in dem Fonds. Andere Produkte heißen “Growth” oder werden als “offensiv” bezeichnet, was auf eine risikoreichere Allokation hindeuten soll. Der Anbieter Vanguard etwa bietet unter dem Namen Vanguard LifeStrategy vier Multi-Asset-ETFs mit verschiedenen Risikoprofilen an. Während die “konservative” Variante zu 80% in Anleihen investiert, sind es bei der risikoreichsten Version nur 20%. Der Rest fließt in globale Aktien.

| Name | TER | Ausschüttung | Fondsvolumen |

|---|---|---|---|

ISIN IE000GOJO2A3 | 0,17 % | 43,01 Mio. € | |

ISIN IE0008T6IUX0 | 0,17 % | 43,01 Mio. € | |

ISIN IE000QUOSE01 | 0,12 % | 107,01 Mio. € | |

ISIN IE000NRGX9M3 | 0,12 % | 107,01 Mio. € | |

ISIN IE0001VXZTV7 | 0,24 % | 28,79 Mio. € | |

ISIN IE000KPJJWM6 | 0,24 % | 28,79 Mio. € | |

ISIN IE00BNG8L278 | 0,24 % | 777,86 Mio. € | |

ISIN IE00BNG8L385 | 0,24 % | 777,86 Mio. € | |

ISIN IE00BNDS1P30 | 0,15 % | 1,05 Mrd. € | |

ISIN IE00BNDS1Q47 | 0,15 % | 1,05 Mrd. € | |

ISIN IE000L2ZNB07 | 0,12 % | 219,62 Mio. € | |

ISIN IE000O58J820 | 0,12 % | 219,62 Mio. € | |

ISIN IE00BGYWT403 | 0,09 % | 3,94 Mrd. € | |

ISIN IE00BZ163G84 | 0,09 % | 3,94 Mrd. € | |

ISIN IE00BH04GL39 | 0,07 % | 3,62 Mrd. € | |

ISIN IE00BZ163H91 | 0,07 % | 3,62 Mrd. € | |

ISIN IE00BFMXYP42 | 0,09 % | 6,13 Mrd. € | |

ISIN IE00B810Q511 | 0,09 % | 6,13 Mrd. € | |

ISIN IE00BFMXVQ44 | 0,10 % | 3,42 Mrd. € | |

ISIN IE00BKX55Q28 | 0,10 % | 3,42 Mrd. € |

Quelle: finanzfluss.de/informer/etf/suche/

Multi-Asset ist nicht automatisch diversifiziert

Bei einem Mix aus vielen verschiedenen Anlageklassen könnte man als Anleger von einem höchst diversifizierten Fonds ausgehen. Doch das ist längst nicht immer der Fall. Ein ziemlich gutes Beispiel dafür ist der Multi-Asset Growth Allocation ETF von Van Eck. Er setzt sich konkret aus vier verschiedenen Indizes zusammen: dem Solactive Sustainable World Equity Index (60%), dem iBoxx SD-KPI EUR Liquid Corporates Index (15%), dem Markit iBoxx EUR Liquid Sovereign Diversified 1-10 Index (15%) und dem GPR Global 100 Index (10%). Das klingt nach einer breiten Mischung, doch stecken in den Indizes jeweils nur ein paar Dutzend Unternehmen, teilweise sogar weniger als 30. Insgesamt stecken 247 Positionen in dem Multi-Asset-ETF. Das ist nicht wenig, aber eben auch keine allzu breite Diversifikation verglichen mit dem ein oder andeen globalen Aktienfonds. In einem ETF auf den MSCI ACWI etwa stecken um die 1.700 Einzelpositionen, im FTSE All World sogar mehr als 3.600.

Möchte man als Anleger in erster Linie die Sicherheit erhöhen, muss so ein Multi-Asset-ETF also nicht die beste Wahl sein. Es stimmt zwar, dass auch durch die Mischung mehrerer Anlageklassen das Risiko gestreut wird. Vor allem, wenn es sich dabei um nicht korrelierte Assets handelt, die sich in aller Regel in unterschiedliche Richtungen bewegen. Geht es am Aktienmarkt nach unten, steigen zum Beispiel häufig Edelmetalle wie Gold im Wert. Das kann die Verluste in schlechten Zeiten abfedern und ist in gewisser Weise eine Risikostreuung. Genügend einzelne Positionen sollten dennoch enthalten sein, denn auch das ist Voraussetzung für eine gute Risikostreuung.

Themen- und Nachhaltigkeitsfonds

Ebenso wenig sollten sich Käufer von Multi-Asset-Fonds darauf verlassen, dass die Mischung besonders ausgewogen ist. Einige ETFs konzentrieren sich ganz bewusst nur auf eine Branche oder einen Sektor. Einer davon ist der SPDR Morningstar Multi-Asset Global Infrastructure UCITS ETF, der auf dem gleichnamigen Morningstar Global Multi-Asset Infrastructure Index basiert. Über Aktien und Anleihen bildet der ETF die Wertentwicklung des globalen Infrastrukturmarktes ab, also etwa Versorgungs- und Transportunternehmen, Kommunikations- und Energieunternehmen. Mit 1.500 Positionen stecken zwar ziemlich viele einzelne Anleihe- und Aktientitel in dem ETF, der Fokus auf Infrastruktur macht ihn dennoch etwas einseitig.

Eher beschränkt ist auch die Auswahl bei nachhaltigen Mischfonds wie dem BlackRock ESG Multi-Asset Growth Portfolio UCITS ETF. Der ETF bildet ausschließlich die Wertpapiere nachhaltiger ETFs nach, die entweder das Kürzel ESG oder SRI im Namen tragen. So stecken auch in diesem Fonds am Ende ein paar Tausend Werte. Ausgewogen ist die Mischung deswegen noch nicht.

Multi-Asset-ETFs sind deutlich kleiner

Die Palette an Multi-Asset-ETFs ist lange nicht so breit wie im Bereich der globalen Aktien. Viele ETFs wurden erst vor wenigen Jahren aufgesetzt, nur wenige sind mehr als zehn Jahre alt. Das spiegelt sich auch im Fondsvolumen wider: Die wenigsten Multi-Asset-ETFs der großen Anbieter verwalten mehr als 50 Mio. Euro, oft sind es sogar weniger als 20 Mio. Zum Vergleich: In einem ETF auf den S&P 500 stecken oft mehr als 50 Mrd. Euro.

Ein geringes Fondsvolumen ist für Anleger kein Sicherheitsrisiko, könnte aber eine Menge Aufwand bedeuten. Fonds, deren Verwaltung sich für den Emittenten nicht wirklich lohnt, weil sie nicht genügend Geld einbringen, werden von Zeit zu Zeit aufgelöst. Das Geld der Investoren geht dadurch nicht verloren, muss aber umgeschichtet werden.

Die meisten ETFs reduzieren das Risiko – und die Rendite

Vielleicht sind es die höheren Gebühren aber auch wert, gezahlt zu werden – weil Multi-Asset-ETFs höhere Renditechancen bei geringerem Risiko bieten. Das ist eine schöne Vorstellung, mehr aber leider auch nicht. Denn die Renditechancen von Mischfonds, wie auch immer sie aufgestellt sein mögen, sind weder pauschal besser noch pauschal schlechter als die reiner Aktienfonds. Es gibt nicht den einen Mischfonds, und so lässt sich auch durch Blicke auf vergangene Renditen keine Aussage darüber treffen, ob Mischfonds im Schnitt besser oder schlechter als konventionelle Fonds performen. Dafür unterscheiden sich die einzelnen Produkte in ihrer Zusammensetzung zu stark.

Fakt ist aber: Die meisten Multi-Asset-ETFs beinhalten festverzinsliche Wertpapiere wie Anleihen. Und so gering ihr Anteil auch sein mag, er genügt, um die Renditechancen des ETF zu verschlechtern. Wer nur ein Viertel des eigenen Geldes in den Aktienmarkt investiert, wird auch dessen Höhen und Tiefen nur teilweise im Gesamtportfolio zu spüren bekommen. Das mag in unsicheren Krisenzeiten von Vorteil sein, bedeutet in Boom-Zeiten aber, dass der Aufschwung nicht vollständig mitgenommen wird.

Nichtsdestotrotz kann ein Multi-Asset-ETF in einem Zeitraum natürlich auch besser abschneiden als ein reiner Aktien-ETF. Zum Beispiel, wenn sich der Mischfonds auf einen bestimmten Themenbereich beschränkt und vor allem in risikoreiche Papiere investiert. In dem Fall sind höhere Renditen zwar möglich, aber längst nicht garantiert. Die meisten Multi-Asset-Fonds aber sind darauf ausgerichtet, über vergleichsweise sichere Anlagen die Schwankungen im Portfolio zu reduzieren. Und dadurch können sie gar nicht höhere Renditechancen bieten als reine Aktienfonds.

Je wilder die Mischung, desto höher die Steuern

Auch steuerlich können Multi-Asset-ETFs dafür sorgen, dass beim Anleger weniger Gewinn ankommt. Denn liegt die Aktienquote unter 50%, können Investoren nur teilweise oder gar nicht von den Steuererleichterungen für Aktienfonds profitieren. Genauer gesagt: von der sogenannten Teilfreistellung. Besteht ein Fonds mindestens zur Hälfte aus Aktien, können 30% des zu versteuernden Gewinns steuerfrei einbehalten werden. Liegt sie nur bei 25%, sind es immerhin noch 15%, bei einer Quote darunter entfällt das Recht auf Teilfreistellung.

Für viele sind Multi-Asset-ETFs eine gute Alternative

Von Multi-Asset-ETFs versprechen sich viele Anleger weniger Risiko als von einem reinen Aktienfonds, ohne Abstriche bei der Rendite machen zu müssen. Außerdem nimmt ein Multi-Asset-ETF Anlegern die Arbeit ab, ein Portfolio selbst zusammenstellen und Rebalancen zu müssen – wie ein Robo-Advisor, nur eben günstiger. Und es stimmt so weit, dass Geldanlagen, die sich tendenziell unabhängig voneinander bewegen, also nicht miteinander korrelieren, gegenseitig ihre Verluste auffangen. Doch erstens gibt es keine Garantie, dass es immer so laufen wird und beispielsweise der Goldkurs genau dann steigt, wenn es am Aktienmarkt gerade nach unten geht. Um das Risiko tatsächlich zu reduzieren, müssen auch vergleichsweise sichere Assets in dem Fonds stecken, also etwa Bundesanleihen, deren Ausfall nahezu ausgeschlossen ist. Und spätestens dann hat sich das mit der gleichbleibend guten Rendite erübrigt. Denn je mehr Sicherheit die ETF-Mischung verspricht, desto schlechter sind automatisch die Renditeerwartungen. Risiko und Rendite sind ein Gespann, das sich nicht auseinanderreißen lässt. Steigen die Gewinnchancen, gilt das auch für das Risiko, alles andere würde der grundlegenden Funktionsweise vom Kapitalmarkt widersprechen. Auch mit Multi-Asset-Fonds müssen sich Anleger demnach entscheiden, wie viel ihnen eine gute Rendite wert ist - und wie viel Schwankung sie dafür bereit sind zu ertragen.

Multi-Asset-Fonds sind also nicht das Non-Plus-Ultra-Produkt, als das sie gern beworben werden, können sich aber dennoch lohnen. Schließlich gibt es genügend Anleger, die sich mehr Sicherheit und weniger Auf und Ab in ihrem Portfolio wünschen. Für sie können Mischfonds mit einem Anteil an “sicheren” Geldanlagen eine Alternative zu reinen Aktienfonds sein. Der Vorteil dabei: Anleger müssen sich nicht selbst darum kümmern, ihr Vermögen in einen risikofreien und risikobehafteten Teil aufzuteilen, die Mischung regelmäßig zu überprüfen und zu rebalancen.

Multi-Asset-ETFs im Überblick

In dieser Tabelle findest du alle Multi-Asset-ETFs, die in Deutschland handelbar sind:

| Name | TER | Ausschüttung | Fondsvolumen |

|---|---|---|---|

ISIN DE0006289465 | 0,16 % | 339,63 Mio. € | |

ISIN GB00BQ991Q22 | 1,49 % | 828,55 € | |

ISIN GB00BRBV3124 | 0,90 % | 14,48 € | |

ISIN GB00BRBMZ190 | 1,49 % | 356,19 € | |

ISIN GB00BS2BDN04 | 1,90 % | 10,81 Mio. € | |

ISIN GB00BPDX1969 | 1,90 % | 1,21 Mio. € | |

ISIN CH1146882316 | 2,50 % | 12,56 Mio. € | |

ISIN CH0496454155 | 2,50 % | 618,15 Mio. € | |

ISIN CH0475552201 | 2,50 % | 14,06 Mio. € | |

ISIN CH1199067674 | 0,21 % | 214,59 Mio. € | |

ISIN CH0454664001 | 1,49 % | 909,38 Mio. € | |

ISIN CH1146882308 | 0,65 % | 14,35 Mio. € | |

ISIN CH1102728750 | 2,50 % | 96,35 Mio. € | |

ISIN CH1100083471 | 2,50 % | 19,57 Mio. € | |

ISIN CH1209763130 | 0,21 % | 30,98 Mio. € | |

ISIN CH1145930991 | 2,50 % | 2,38 Mio. € | |

ISIN CH1135202179 | 0,49 % | 20,87 Mio. € | |

ISIN CH1135202161 | 2,50 % | 12 Mio. € | |

ISIN CH0445689208 | 2,50 % | 217,49 Mio. € | |

ISIN CH0454664027 | 1,49 % | 493,11 Mio. € | |

ISIN CH0593331561 | 2,50 % | 38,41 Mio. € | |

ISIN CH1129538448 | 2,50 % | 13,5 Mio. € | |

ISIN CH0454664043 | 2,50 % | 208,5 Mio. € | |

ISIN CH0514065058 | 2,50 % | 8,33 Mio. € | |

ISIN CH1210548884 | 2,50 % | 0 € | |

ISIN CH1114873776 | 2,50 % | 1,35 Mrd. € | |

ISIN CH1210548892 | 2,50 % | 3,38 Mio. € | |

ISIN CH1109575535 | 2,50 % | 21,96 Mio. € | |

ISIN CH0491507486 | 2,50 % | 4,24 Mio. € | |

ISIN CH1135202096 | 2,50 % | 10,87 Mio. € |

Quelle: finanzfluss.de/informer/etf/suche/

👉

Kommentare (9)

A

Andi

sagt am 17. November 2024

Das mit der Besteuerung (Teilfreistellung) bei Aktienanteil von >50% müsste aus meiner Sicht eigentlich auch ein Vorteil gegenüber einem selbst gebauten Portfolio sein?! Darauf wird leider nicht eingegangen.

C

Curry

sagt am 20. März 2024

Jip Aero aber auch der von Xtracker Portfolie. Das wäre noch interessant gewesen

7

7chris

sagt am 29. September 2023

Zum Thema Steuern: "Je wilder die Mischung, desto höher die Steuern... Denn liegt die Aktienquote unter 50%, können Investoren nur teilweise oder gar nicht von den Steuererleichterungen für Aktienfonds profitieren." Ist das nicht nur die halbe Wahrheit? Bedeutet das doch auch, dass Multi-Asset-ETFs über 50% Aktienanteil Steuervorteile auf den Anleiheanteil gegenüber der selbstgebastelten Aufteilung in Aktien-ETFs + Anleihe-ETFs genießen. Denn auf den Anleiheanteil genießt der MultiAssetETF doch 30% Teilfreistellung auf den gesamten Fonds oder irre ich mich?

M

Malborokid

sagt am 14. Juni 2023

War wiedermal sehr lehrreich, aber klar, AERO fehlt hier drin.

N

Nicole

sagt am 24. April 2023

Ja, schade - gerade GPO und Arero hätten mich in diesem Zusammenhang echt interessiert.

M

Mical

sagt am 22. April 2023

Guter Artikel, danke. Ein Wort zum ARERO oder Global Portfolio One wäre auch interessant gewesen.

A

Anonym

sagt am 21. April 2023

Also - die Beiträge von Mona Linke sind echt immer super ! Obwohl ein Video leichter verdaulich ist ... Mona Linke wird auf jeden Fall IMMER gelesen. Es lohnt sich. Ganz herzlichen Dank, Mona !!

A

Anonym

sagt am 21. April 2023

Fehlt in der Liste nicht der größte Multi Asset Fond....der Arero?

K

Krusty

sagt am 22. April 2023

Eure Meinung zum Arero hätte mich auch interessiert! Habe ihn meinen Eltern ins Portfolio gelegt, damit ich mich nicht intensiver darum kümmern muss.

Kommentar schreiben