Kapitelübersicht

3

Strategie & Portfolio

4

ETF-Auswahl

Depot eröffnen Schritt-für-Schritt

💡

- Online-Broker bieten dir die Möglichkeit, dein Geld unkompliziert in ETFs anzulegen. Der Gang zum Berater ist in der Regel unnötig und teurer.

- Checke vor der Eröffnung deines Depots, ob dort die ETFs oder Wertpapiere deiner Wahl angeboten werden. Die meisten deutschen Anbieter führen die gängigen ETFs.

- Die Gebühren sind ein wichtiges Kriterium für die Auswahl eines Anbieters. Manche neue Broker verlangen gar keine Ordergebühren mehr und die meisten Anbieter verzichten auf Depotführungsgebühren. Das kann einen großen Unterschied machen.

- Die gute Nachricht: Du kannst wenig falsch machen. Und: Du kannst fast immer unkompliziert dein Depot zu einem neuen Anbieter übertragen.

So findest du das richtige Depot

Egal, ob du Aktien, Indexfonds oder ETFs handeln willst: Bevor du loslegen kannst, musst du ein Depot eröffnen. Online-Broker sind besonders praktisch, du musst weder in die Bankfiliale gehen noch hohe Kosten fürchten. Die neuesten Anbieter, sogenannte Neo-Broker, laufen über Smartphone-Apps und/oder Desktop. Welches Angebot am besten zu dir passt, ist eine Typ- und Strategiefrage.

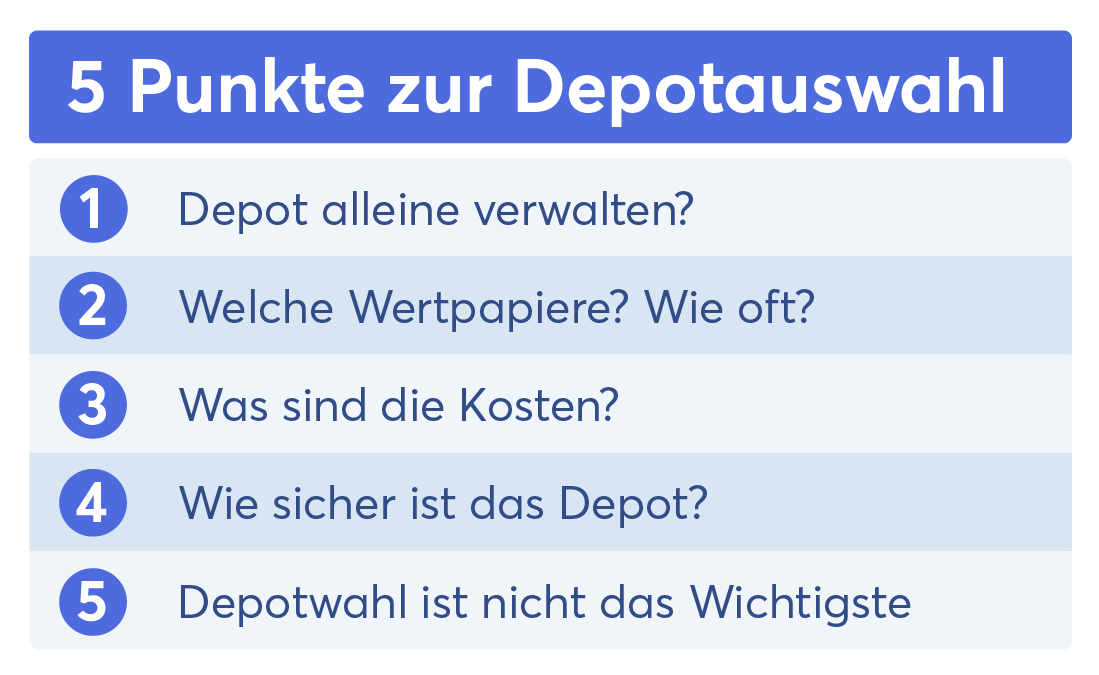

Kriterien für ein gutes Depot

Bei den großen Onlinedepots kannst du nicht viel falsch machen. Für eine passive Strategie mit ETFs spielen die Kosten, die Sparplan-Optionen und das Angebot an ETFs eine Rolle.

Doch wie findest du den passenden Anbieter? Folgende Kriterien können dir bei der Auswahl helfen:

1. Depot alleine verwalten?

Wenn du deine Anlageentscheidungen selbst treffen möchtest willst, sind Online-Broker die richtige Wahl. Wer sich zu unsicher fühlt, kann auch über einen Bankberater ein Depot eröffnen. Dann fallen aber durchschnittlich höhere Gebühren an und der Berater wird tendenziell eher zu teureren, aktiv gemanagten Fonds raten.

2. Welche Wertpapiere? Wie oft?

Wenn du schon weißt, welche ETFs bzw. ETF Sparpläne du besparen willst, kannst du zur Sicherheit beim Broker deiner Wahl nachsehen, ob er den ETF im Angebot hat. Zum langfristigen Vermögensaufbau sind Sparpläne besonders interessant für dich.

3. Welche Kosten fallen an?

Neben den Ordergebühren, die du bei jedem Kauf und Verkauf bezahlst, verlangen manche Broker zusätzlich Depotführungsgebühren. Informiere dich auf der Website des Anbieters, damit du keine böse Überraschung erfährst. Alle Informationen findest du im sogenannten “Preis- und Leistungsverzeichnis”. Heutzutage gibt es viele Online-Anbieter, bei denen du keine Depotführungsgebühr bezahlst. Insgesamt hat die große Konkurrenz der vielen Anbieter dazu geführt, dass sehr hohe Gebühren unüblich sind. Dennoch liegt hier Sparpotenzial. Unser Depot-Vergleich verschafft dir einen Gebühren-Überblick für die bekanntesten deutschen Broker.

4. Sicherheit?

Es passiert ab und zu, dass ein Kreditinstitut pleite geht. Das ist für dich als Anleger aber kein Grund zur Panik: Das Vermögen in ETFs zählen in Deutschland als Sondervermögen. Das Kapitalanlagegesetzbuch (KAGB) sorgt dafür, dass die Fondsanbieter das Vermögen ihrer Anleger separat von ihrem eigenen verwalten müssen. Insolvenzverwalter haben im Fall einer Pleite des ETF-Anbieters also keinen Zugriff auf deine ETF-Vermögen. Soweit zur Absicherung der Wertpapiere in deinem Depot.

Daneben gibt es die Einlagensicherung für nicht investiertes Geld auf deinem zum Depot gehörigen Verrechnungskonto. Diese sichert pro Kreditinstitut und Person 100.000€ Vermögen ab. Sprich wenn du mehr als 100.000€ auf einem Verrechnungskonto liegen hast, erhältst du im Fall einer Insolvenz der Bank garantiert 100.000€ davon zurück. Und, je nach Insolvenzfall und zusätzlichen Sicherungsmechanismen, auch höhere Beträge.

Übersicht der Besicherung deiner Wertpapiere und Bankeinlagen:

| Insolvenz ETF Anbieter | Involvenz Bank | |

| Absicherung | ETF Vermögen ist Sondervermögen | Absicherung (Bar-) Einlagen wie Tages- Festgeld, Girokonto: - Bis 100.000€ über Einlagensicherung - zusätzlich freiwillig Mitglied in privaten Einlagensicherungsfonds Absicherung Wertpapiere wie z.B. ETFs: - Sondervermögen; gehört nicht der Bank |

| Folge im Insolvenzfall | Liquidation des ETF und Barausschüttung an Anleger | - Herausgabe & Übertragung der Wertpapiere an neuen Broker - Erstattung der Einlagen durch die deutsche Einlagensicherung bis 100.000€ |

Du siehst: ETFs sind dank der Sondervermögen-Regel unbegrenzt abgesichert. Geld, das nicht investiert auf deinem Verrechnungskonto liegt, wird mindestens mit 100.000€ pro Person und Kreditinstitut abgesichert.

5. Depot-Wahl ist nicht das Wichtigste

Viel kannst du gar nicht falsch machen, wenn du einen der deutschen Online- oder Neo-Broker wählst. Am Ende ist es auch eine Frage deines Nutzungsverhaltens: Handelst du lieber via App oder auf dem Desktop? Wünschst du dir eine persönliche Beratung und bezahlst dafür gerne Gebühren?

Und: Der Broker-Wechsel ist in der Regel ziemlich einfach. Broker sind in Deutschland verpflichtet, dir einen Depotübertrag anzubieten und die Kosten zu übernehmen. Bei ausländischen Anbietern ist das nicht immer so – z.B. fallen bei DeGiro kosten für einen Übertrag an.

Der Übertrag ist ziemlich unkompliziert: Du beantragst bei deinem Broker einen Depotübertrag, unterschreibst den Antrag und wartest ein paar Tage. So bleibst du flexibel – deine Entscheidung für einen Depotanbieter ist also nicht in Stein gemeißelt.

Depot eröffnen in 5 Schritten

- Anbieter vergleichen (Kriterien s.o.) und für einen entscheiden

- Auf der Website anmelden, Daten angeben, Referenzkonto angeben

- AGB zustimmen, Fragebogen zu Anlageerfahrung ausfüllen

- Identität bestätigen via Postident-Verfahren in der Postfiliale oder via Videochat – dafür ein gültiges Ausweisdokument bereithalten

- Sparplan oder Einmalanlage ausführen, anpassen, sparen, über Vermögenswachstum freuen

Zusätzliche Tipps: Getrennte Depots bei Paaren

Wenn du dein Vermögen oder Konto mit einem (Ehe-)Partner/einer Partnerin teilst, solltet ihr zwei separate Depots eröffnen. Bei einem gemeinsamen Depot könntet ihr Nachteile in Sachen Steuer erfahren, da eine gemeinsame Einzahlung in das Depot vom Finanzamt als Schenkung eines Partners an den anderen angesehen werden kann. Im schlechtesten Fall würde dann Schenkungssteuer auf das gemeinsame Vermögen anfallen. Sinnvoller sind separate Depots mit einer Vollmacht über das jeweils andere.

Unseren umfassenden Test zum Trade Republic Depot findest du auf unserem YouTube-Kanal: