Geldmarkt-ETFs: Besser als Tagesgeld?

💡

- Geldmarkt-ETFs ermöglichen eine indirekte Investition in den Geldmarkt und profitieren von den Zinsbewegungen der Europäischen Zentralbank (EZB).

- Der Geldmarkt ist ein Teilsegment des Anleihenmarktes, auf dem kurzfristige Anleihen mit einer Laufzeit von einem Jahr oder weniger gehandelt werden.

- Geldmarkt-ETFs bilden den Geldmarktzins ab, indem sie in kurz laufende Anleihen investieren oder durch ein Swap-Geschäft den €STR-Zins abbilden.

- Potenziell bieten Geldmarkt-ETFs höhere Renditen als Tagesgeldkonten, aber es fallen Gebühren an und es gibt Risiken wie das Zinsänderungsrisiko.

Was bedeutet Geldmarkt?

Der Geldmarkt, auch als Money Market bekannt, ist ein Teilsegment des Anleihenmarktes. Hier treffen Akteure wie Zentralbanken, Geschäftsbanken und Unternehmen aufeinander, die entweder über einen Bedarf an Geld oder über ein Angebot an Geld verfügen. Es werden kurzfristige Anleihen mit Laufzeiten von einem Jahr oder weniger gehandelt. Der Geldmarkt spielt eine zentrale Rolle bei der Sicherstellung von Liquidität.

Um Liquidität für den Zahlungsverkehr zu beschaffen, können diese Akteure kurzfristige Kredite aneinander vergeben, je nach Bedarf oder Angebot an Liquidität. Durch das Zusammenspiel von Angebot und Nachfrage entsteht der Geldmarktzins.

Die EZB beeinflusst den Geldmarktzins indirekt durch ihre Leitzinsentscheidungen. Ein wichtiger Indikator ist der Einlagesatz, zu dem Geschäftsbanken Geld bei der Zentralbank hinterlegen können. Im November 2023 lag der Einlagesatz bei 4,0%.

Wenn du Geld auf ein Tagesgeldkonto legst, muss deine Bank diesen Betrag kurzfristig anlegen. Eine Möglichkeit besteht darin, ihn bei der EZB zu hinterlegen. Dafür erhält die Bank den Einlagesatz als Zins. Einen Teil dieser Zinsen behält die Bank als Gewinnmarge, während sie den anderen Teil als Zins an dich weitergibt. Somit stellt der Einlagesatz den maximal möglichen Zins für ein Tagesgeldkonto dar, ohne dass die Bank Verluste erleidet oder größere Risiken eingehen muss.

Möchte die Bank höhere Zinsen an ihre Kunden zahlen, müssen die Einlagen entweder in längerfristige Anleihen investiert werden (was ein höheres Risiko bedeutet), oder der höhere Zins wird für die Bank zu einem Verlustgeschäft. Letzteres bieten Banken häufig zeitlich begrenzt als Lockangebote an. Soweit eine sehr vereinfachte Darstellung.

Wie funktioniert ein Geldmarkt-ETF?

Geldmarkt-ETFs ermöglichen Anlegern, in den Geldmarkt zu investieren und von den Zinsbewegungen durch die EZB zu profitieren. Man investiert dadurch indirekt in den Einlagesatz der EZB.

Wie bereits erwähnt, ergibt sich der Tagesgeldzins grundsätzlich aus dem EZB-Leitzins. Allerdings geben Banken diesen Zins sehr unterschiedlich an ihre Kunden weiter. Während der Einlagesatz bei der EZB im November 2023 bei 4,0% lag, betrug beispielsweise der Tagesgeldzins für Bestandskunden der Comdirect weiterhin nur 0,75%. Trade Republic bot zu diesem Zeitpunkt mit 4,0% den höchsten Tagesgeldzins an.

🔎

Ein klassischer Geldmarktfonds investiert in sehr kurz laufende (Staats-)Anleihen, die eine maximale Laufzeit von einem Jahr haben.

Geldmarkt-ETFs wiederum bilden in der Regel den EONIA (Euro Overnight Index Average) ab, der inzwischen durch die sogenannte Euro Short-Term Rate (€STR) abgelöst wurde. Dieser ist der Zins für sehr kurz laufende Kredite, die lediglich über Nacht gewährt werden und liegt nah am Einlagesatz der EZB. Der EONIA setzt sich aus dem €STR und einem Aufschlag von 0,085% zusammen. Den aktuellen €STR findest du auf der Website der Bundesbank.

Geldmarkt-ETFs bilden den Geldmarktzins meist durch ein Swap-Geschäft ab und sind nicht selbst aktiv am Geldmarkt tätig. Kurz gesagt, investiert der ETF in ein Portfolio und tauscht mit einem Swap-Partner die Renditen. Der Swap-Partner zahlt dem ETF den gewünschten Zins – in diesem Falle den €STR plus 0,085%.

Lohnt sich ein Geldmarkt-ETF?

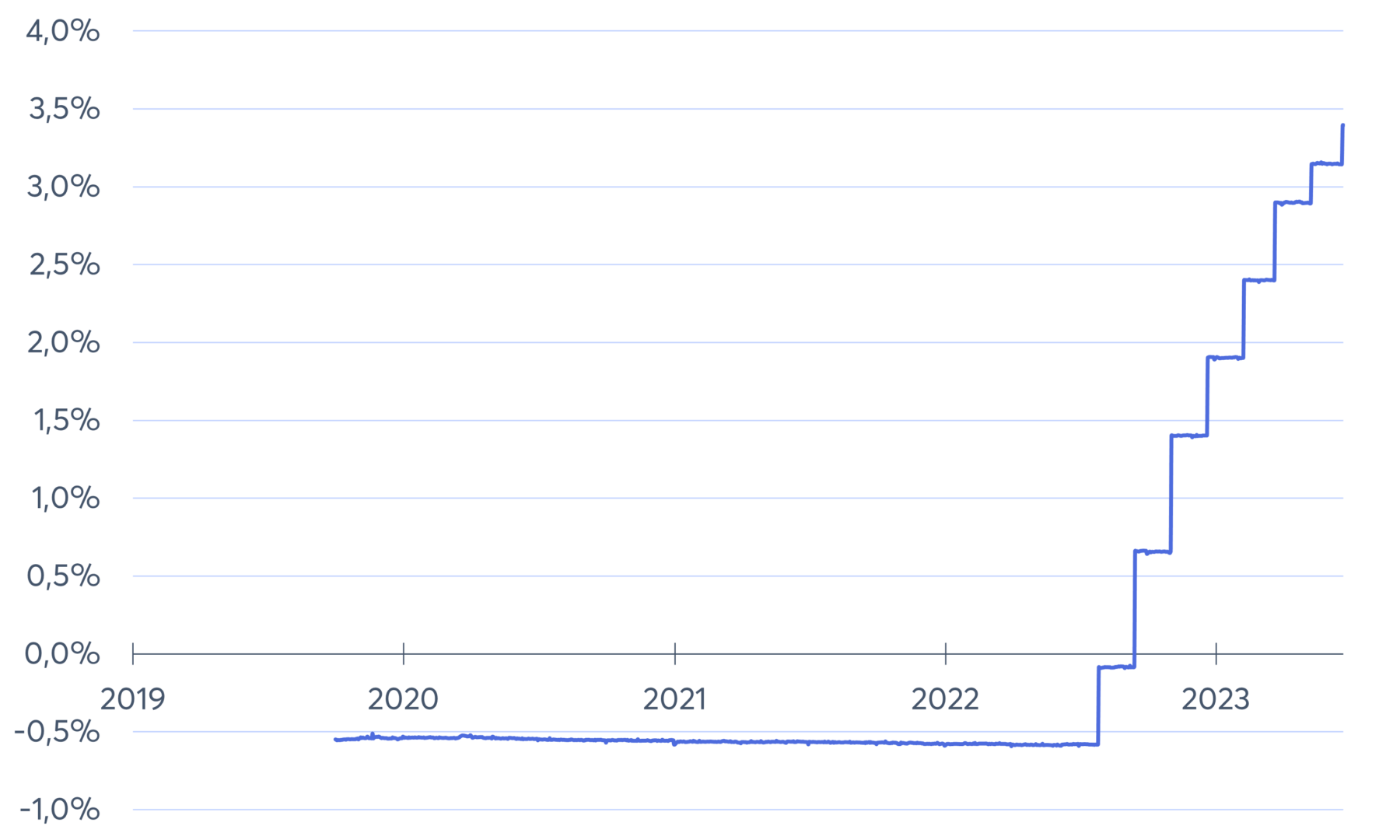

Der Einlagesatz der EZB und somit der €STR sind in den vergangenen Monaten stark gestiegen.

Euro Short-Term Rate (€STR) seit Oktober 2019

Bis zum ersten Halbjahr 2022 lag der €STR bei rund -0,5%. Das entspricht etwa den Verwahrentgelten, die einige Banken bis dahin für größere Einlagen verlangt haben. Mit jeder Zinserhöhung der EZB ist der €STR bis auf 3,902% im November 2023 gestiegen.

Dementsprechend sieht der Kursverlauf eines Geldmarkt-ETFs, in diesem Fall dem Lyxor Euro Overnight Return UCITS ETF, aus:

Als der €STR noch negativ war, zeigte der Kurs dieses ETFs einen gleichmäßigen Abwärtstrend. Mit dem positiven Geldmarktzins erfolgte hingegen ein steiler Kursanstieg, der dem jeweils aktuellen Geldmarktzins entspricht.

Geldmarkt-ETFs vs. Tagesgeld

Die Rendite eines Geldmarkt-ETFs entspricht immer in etwa dem aktuellen Zinsumfeld. Beim Tagesgeld hingegen bist du darauf angewiesen, ob und in welcher Höhe die aktuellen Zinsen von der Bank an ihre Kunden weitergegeben werden.

Im Gegensatz zu vielen Tagesgeldkonten fallen bei Geldmarkt-ETFs aber Gebühren an. Beim Kauf und Verkauf des ETFs können Ordergebühren anfallen, zusätzlich gibt es beim Kauf und Verkauf ggf. eine indirekte Gebühr in Form des Spreads, die aber je nach Handelszeit vernachlässigbar sein sollte. Hinzu kommen noch die laufenden Kosten beim Fondsanbieter (TER).

| Tagesgeld | Geldmarkt-ETF | |

|---|---|---|

| Risiko | Geringes Risiko unter 100.000€ (wegen der Einlagensicherung), deutlich höheres Risiko über 100.000€ | Geringes Risiko keine Einlagensicherung notwendig |

| Rendite | Je nach Bank | Entspricht dem Zinsumfeld |

| Verfügbarkeit | Täglich verfügbar | Börsentäglich verfügbar |

| Kosten | keine | Ordergebühr, TER, ggf. Spread |

Angenommen, der Spread an der Börse ist minimal, die TER des ETFs liegt bei 0,1% und die Ordergebühr beläuft sich auf 0,3% des investierten Betrags. Unter diesen Annahmen würde bei einem Geldmarktzins von 3,99% eine Rendite von 3,59% p.a. übrig bleiben. Bei einem Neobroker mit einer pauschalen Ordergebühr von 1€ kann sogar die Ordergebühr diese bei größeren Investitionssummen beinahe vernachlässigt werden. Eine Geldmarkt-Rendite von bis zu 3,89% p.a. ist also Stand November 2023 durchaus möglich.

Wenn die verbleibende Rendite höher ist als bei einem Tagesgeldkonto, kann sich ein Geldmarkt-ETF als lohnende Alternative erweisen. Für den Notgroschen empfehlen wir dennoch aufgrund der schnellen Verfügbarkeit weiterhin eher ein Tagesgeldkonto, sofern dieser unter 100.000€ liegt.

Vor- und Nachteile von Geldmarkt-ETFs

Wer regelmäßig zwischen Tagesgeldkonten wechselt, um immer von den aktuellen Zinsen zu profitieren, könnte in einem Geldmarkt-ETF eine bequeme Alternative finden. Hier wird die Rendite automatisch an das aktuelle Zinsumfeld angepasst, ohne dass man auf die Anpassung der eigenen Bank warten muss. In einem Umfeld sinkender Zinsen könnte aber die Trägheit der Hausbank wiederum von Vorteil sein, sodass das Tagesgeldkonto überwiegt.

Vor- und Nachteile von Geldmarkt-ETFs auf einen Blick:

Vor- & Nachteile

- Direkt vom aktuellen Zinsumfeld profitieren

- Potenziell höhere Rendite im Vergleich zu den meisten Tagesgeldkonten

- Gebühren mindern die Rendite

- Rendite kann auch negativ sein

Risiko von Geldmarkt-ETFs

Ein wesentliches Risiko bei Investitionen in Anleihenfonds, zu denen auch Geldmarktfonds gehören, ist das Zinsänderungsrisiko. Wenn die Zinsen steigen, kann dies zu einem Rückgang des Anleihekurses führen. Je kürzer die Laufzeit der Anleihen ist, desto geringer ist dieses Risiko. Geldmarktfonds mit sehr kurzer Laufzeit, die den €STR direkt abbilden, haben daher ein relativ geringes Zinsänderungsrisiko.

Es gibt aber auch Geldmarktfonds, die in Anleihen mit Laufzeiten von bis zu einem Jahr investieren. Die längere Laufzeit führt zu einer höheren Rendite, aber auch zu stärkeren Kursschwankungen und einer größeren Sensibilität gegenüber Zinserhöhungen.

Der folgende Chart zeigt den Kurs des iShares eb.rexx Government Germany 0-1yr UCITS ETF. Dieser investiert in Anleihen mit einer Laufzeit von bis zu einem Jahr. Im September 2022 ist ein deutlicher Kursrückgang zu erkennen, der mit der ersten Zinserhöhung durch die EZB zusammenhängt.

Ein weiteres mögliches Risiko bei Geldmarktfonds kann ein Fehlen von Liquidität in bestimmten Marktphasen sein. Während der Finanzkrise 2007/08 kam es zu hohen Abflüssen aus Geldmarktfonds, da das Vertrauen in Anleihen gering war. Einige Bankanleihen, die sich in den Geldmarktfonds befanden, waren ausgefallen. Dies führte zu Liquiditätsproblemen, da die Fonds gezwungen waren, viele Anleihen auf einmal zu verkaufen, obwohl diese an bestimmte Laufzeiten gebunden waren.

Um solche Liquiditätsprobleme zu vermeiden, wurde die Geldmarktfondsverordnung erlassen. Diese legt strenge Anforderungen an die Portfoliozusammensetzung fest und erfordert eine Mindestdiversifikation. Geldmarktfonds müssen einen Teil ihrer Vermögenswerte innerhalb eines Tages und einen weiteren Teil innerhalb einer Woche in Bargeld umwandeln können, ohne nennenswerte Kursverluste zu erleiden.

Ein Vorteil von Geldmarkt-ETFs im Vergleich zu klassischen Geldmarktfonds ist ihre Handelbarkeit an der Börse. Das ermöglicht eine hohe Liquidität und verringert die Wahrscheinlichkeit von Szenarien wie dem oben beschriebenen. Anleger können Geldmarkt-ETFs dadurch einfach kaufen und verkaufen, ohne auf Auszahlungsschwierigkeiten des Fonds zu stoßen.

Für wen sind Geldmarkt-ETFs geeignet?

Wer einen Teil seines Vermögens risikoarm verwahren möchte, kann in Geldmarkt-ETFs eine Alternative zum Tagesgeldkonto finden. Insbesondere Beträge über 100.000€ sollten nicht bei einer einzigen Bank verwahrt werden, da die Einlagensicherung nur bis zu diesem Betrag greift. Bei einer Investition am Kapitalmarkt hingegen ist eine Einlagensicherung nicht notwendig, da die Wertpapiere immer im Eigentum des Anlegers bleiben.

Wann Geldmarkt-ETFs geeignet sein können:

- Risikoarme Verwahrung von Geldbeträgen über 100.000€

- Kurzfristiges Parken von Geldbeträgen über 100.000€

- Vom aktuellen Zinsumfeld profitieren als Alternative zum Tagesgeldkonto

Geldmarkt-ETFs sind wegen der verhältnismäßig geringen Renditen nicht für den Vermögensaufbau geeignet.

Diese Geldmarkt-ETFs gibt es

| Name | Fondsvolumen | TER | Ausschüttung | Replikation |

|---|---|---|---|---|

ISIN LU0290358497 | 12,23 Mrd. € | 0,10 % | Synthetisch | |

ISIN LU1190417599 | 5,41 Mrd. € | 0,10 % | Synthetisch | |

ISIN FR0010510800 | 1,92 Mrd. € | 0,10 % | Synthetisch | |

ISIN LU0335044896 | 12,23 Mrd. € | 0,10 % | Synthetisch | |

ISIN LU2082999306 | 5,41 Mrd. € | 0,10 % | Synthetisch | |

ISIN DE000ETFL227 | 251,48 Mio. € | 0,12 % | Physisch | |

ISIN IE000JJPY166 | 200,55 Mio. € | 0,10 % | — | |

ISIN IE00B3BPCH51 | 65,9 Mio. € | 0,09 % | Physisch (OS) | |

ISIN CH1381833420 | 0 € | 0,10 % | — |

Quelle: finanzfluss.de/informer/etf/suche/

🔥