Ausgabeaufschlag bei Fonds: Was ist das und wie vermeidet man ihn?

💡

- Als Ausgabeaufschlag, Agio oder Load bezeichnet man eine Gebühr, die einmalig beim Kauf von Fondsanteilen fällig wird.

- Dieser Aufschlag wird für Vermittlungs-, Beratungs- und Vertriebskosten erhoben und geht meist an Banken oder Fondsberater.

- Man berechnet den Ausgabeaufschlag prozentual – normalerweise liegt er zwischen 1 und 7%.

- Man kann den Ausgabeaufschlag netto berechnen, dann enthält die Anlagesumme bereits den Aufschlag und die Anzahl der gekauften Fondsanteile reduziert sich entsprechend, oder brutto, dann kommt das Agio noch zur Anlagesumme hinzu.

👉

- Fondsdiscounter bieten Rabatte auf den Ausgabeaufschlag an oder verzichten ganz auf ihn. Auch beim Kauf über die Börse wird aufgrund des Verzichts auf eine Beratungsleistung oft kein Agio erhoben.

- Achtung ist bei No-Load-Fonds geboten: Viele dieser Ausgabeaufschläge-freien Fonds haben hohe laufende Gebühren, was langfristig noch stärker Rendite kosten kann.

- Eine günstige Alternative für Selbstentscheider sind Indexfonds, auch ETFs genannt. Diese kommen vorwiegend ohne Ausgabeaufschläge aus und haben insgesamt sehr niedrige Kosten bei hoher Transparenz und breiter Diversifikation.

Was ist ein Ausgabeaufschlag?

Der Begriff Ausgabeaufschlag bezeichnet eine einmalig zu entrichtende Gebühr, die beim Kauf von Anteilen bestimmter Investmentfonds anfallen kann. Der Ausgabeaufschlag wird auch als “Agio” (deutsch Aufgeld) oder “Load” bezeichnet. Die Höhe des Ausgabeaufschlags wird im Prospekt des jeweiligen Investmentfonds erwähnt.

Mit dem Ausgabeaufschlag werden die Verwaltungs- und Vertriebsgebühren der Instanz gedeckt, die den Fonds vermittelt und beratend tätig ist. Dies können beispielsweise die Bank sein, über die ein Fonds gekauft wird, oder spezifische Fondsberater. Der Fondsemittent (also die Fondsgesellschaft) profitiert also nicht von diesem Aufgeld.

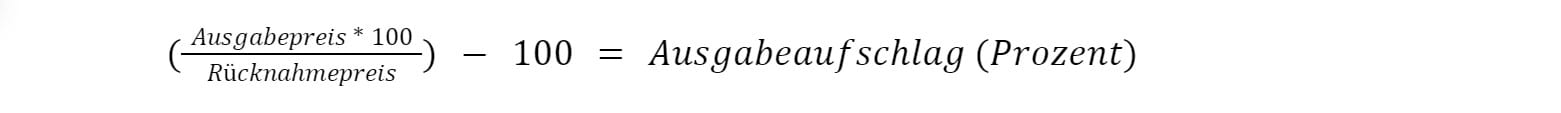

Üblicherweise wird der Ausgabeaufschlag als prozentualer Betrag in Bezug auf den sogenannten Rücknahmepreis angegeben, also den Preis, zu dem die Fondsanteile an den Verkäufer zurückverkauft werden können. Folgende Formel drückt diese Berechnungsart aus:

Bei einem Ausgabepreis von 50€ und einem Rücknahmepreis von 47€ würde diese Formel 6,38% ergeben.

Die Bandbreite möglicher Ausgabeaufschläge ist hierbei hoch: Mögliche Ausgabeaufschläge liegen zwischen 1 und 7%. Wichtig ist hierbei, dass der Ausgabeaufschlag nicht zusätzlich zum Kaufpreis der Fondsanteile anfällt, sondern direkt die Anzahl der erworbenen Fondsanteile mindert.

Berechnung des Ausgabeaufschlags: Zwei Methoden

Die Höhe von Ausgabeaufschlägen wird generell auf zwei verschiedene Arten ausgedrückt. Das kann unter Umständen zu Missverständnissen über die Höhe der Gebühr führen. Die Methoden umfassen

- die Nettoberechnung

- oder die Brutto-Berechnung.

Üblicher ist die Netto-Variante. Hier geht man davon aus, dass der gesamte Investitionsbetrag auch den Ausgabeaufschlag beinhaltet. Bei einer Anlagesumme von 5.000€ und einem Ausgabeaufschlag in Höhe von 5% würde das Agio in absoluten Zahlen 238,10€ betragen und der tatsächlich angelegte Betrag 4.761,90€.

Seltener ist eine Berechnung des Ausgabeaufschlags in brutto. Diese beinhaltet, dass die angegebene Anlagesumme tatsächlich und ohne Abschläge in Fondsanteile investiert wird. Bei einer Brutto-Berechnung eines 5%-Ausgabeaufschlags mit der Anlagesumme 5.000€ würde dieser also bei 250€ liegen.

Zwar ist der Ausgabeaufschlag bei der Brutto-Berechnung in absoluten Zahlen höher, allerdings unterscheidet sich nur die Summe, auf die derselbe prozentuale Aufpreis (im Beispiel 5%) bezahlt wird (4.761,90€ bei der Nettoberechnung bzw. 5.000€ bei der Brutto-Berechnung) und damit die Summe, die tatsächlich in Fondsanteile investiert wird.

Wann zahlt man den Ausgabeaufschlag?

Nicht immer und nicht für alle Investmentfonds müssen Ausgabeaufschläge entrichtet werden. Im letzten Abschnitt des Ratgebers geht es um die Fondsart ETF, bei der normalerweise generell keine Ausgabeaufschläge verlangt werden. Aber auch bei klassischen Investmentfonds gibt es Wege, die Ausgabeaufschläge niedrig zu halten.

Fondsrabatte

Die erste Möglichkeit hierfür sind Fondsrabatte. Sogenannte “Fondsdiscounter” und sonstige Online-Anbieter ermöglichen es Anlegern, Fondsanteile ganz ohne Ausgabeaufschlag bei ihnen zu erwerben. Das wird dadurch ermöglicht, dass diese Anbieter auf Beratungs- und weitergehende Vermittlungsleistungen verzichten und den Verbrauchern selbst ganz überlassen, in welche Fonds sie investieren. Da das Agio genau für diese Vermittlungsleistungen verlangt wird, können hohe Fondsrabatte angeboten werden. Für Anleger, die wissen, in welche Fonds sie investieren möchten, können solche Rabatte lohnend sein, solange auf weitere (eventuell versteckte) Kosten geachtet wird.

Fonds ohne Aufschlag

Achtung ist wiederum bei sogenannten No-Load-Fonds, also Fonds ohne Aufschlag, geboten. Sie werben aktiv um Neukunden durch Verzicht auf das Agio. Allerdings gleichen sie das oftmals durch hohe Bestandsprovisionen aus, Gebühren, die regelmäßig auf die eingezahlte Anlagesumme erhoben werden. Bei langfristigen Investments kosten solche Gebühren sehr viel Rendite und sollten deswegen so niedrig wie möglich gehalten werden. Bei Fondsanlagen mit sehr kurzen Anlagehorizonten hingegen kann sich ein No-Load-Modell unter Umständen lohnen – hier gilt es, die gesamten Kosten zu vergleichen.

Börse

Auch bei einem Investment an der Börse fallen üblicherweise keine Ausgabeaufschläge an, da keine Beratungsleistung erbracht wird, sondern die Fondsanteile direkt gekauft werden. Allerdings erheben Broker (die Vermittler zwischen Börse und Anleger) Ordergebühren und Aufschläge, weswegen man vorher einen Vergleich anstellen sollte, wo die Kosten insgesamt tatsächlich niedriger sind.

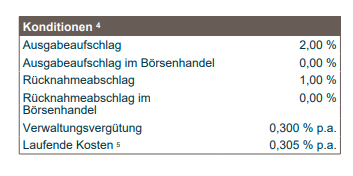

Ein Beispiel aus der Praxis: Deka-Fonds verlangen häufig Ausgabeaufschläge – auch wenn sie ETFs sind, da sie über Sparkassen mit Beratern vertrieben werden. Der Deka MSCI World UCITS ETF beispielsweise weist einen Ausgabeaufschlag von 2% auf. Im Börsenhandel wird hingegen kein Ausgabeaufschlag verlangt. Wer also beispielsweise mit dem Broker Scalable Capital Fondsanteile kauft, zahlt keinen Ausgabeaufschlag, dafür aber einmalig 1€ Ordergebühr. Gegenüber dem Ausgabeaufschlag würde sich also der Kauf über die Börse mit dem Broker ab einer Anlagesumme von 50€ lohnen. Alternativ könnte dieser Fonds auch per Sparplan komplett kostenlos bespart werden.

Die Laufzeit zählt

Bei der Einschätzung der Kosten eines Fonds ist es wichtig, zwischen einmaligen Gebühren, wie der Ausgabeaufschlag einer ist, und laufenden Kosten zu unterscheiden. Beide fallen auf unterschiedliche Weise ins Gewicht.

Über den Ausgabeaufschlag kann festgestellt werden, dass er, je länger das Geld im Fonds angelegt ist, relativ weniger Rendite kostet. Das gilt bei Sparplänen genauso wie bei Einmalanlagen. Denn einmalige Gebühren mindern zwar die Anzahl der gekauften Anteile, diese können sich dann aber ohne weitere Einschränkungen im Wert entwickeln, weswegen die Rendite prozentual immer höher ausfällt, je länger das Geld investiert ist.

Laufende Verwaltungsgebühren wie Bestandsprovisionen, die jährlich anfallen, vermindern dauerhaft die Rendite einer Geldanlage und fallen umso mehr ins Gewicht, je länger angelegt wird. Deswegen kann es sich bei einer langfristigen Geldanlage unter Umständen lohnen, einen höheren Ausgabeaufschlag bei niedrigen laufenden Kosten in Kauf zu nehmen.

Indexfonds: ETFs als günstige Alternative

Eine echte Alternative zu mit Ausgabeaufschlägen belasteten Investmentfonds sind Exchange Traded Funds (kurz: ETFs), also Indexfonds. Diese Fondsart, bei der Indizes passiv abgebildet werden, besticht durch hohe Transparenz bei sehr niedrigen Verwaltungsgebühren, da kein aktives Investmentmanagement betrieben wird. Übliche Gesamtkostenquoten in diesem Bereich liegen bei deutlich unter 0,5% p. a., Ausgabeaufschläge werden eher selten verlangt (und dann bei auf den Direktvertrieb ausgelegten Fonds).

Ein zusätzlicher Vorteil dieser Anlageklasse ist die Möglichkeit extrem breiter, globaler Diversifizierung der Geldanlage, die das Risiko bei gleichbleibender Rendite senkt. Auch ist man nicht von den Anlageentscheidungen der Fondsmanager abhängig, sondern investiert regelbasiert in Indizes (wie beispielsweise in den DAX oder den MSCI World).

Um ETFs zu erwerben, benötigen Anleger ein Wertpapierdepot, mit dem sie Wertpapiere wie Fonds oder Aktien handeln und verwalten können. Für den Handel verlangen die Depotanbieter meist eine kleinere Gebühr je Order (diese kann bei niedrigen 1€ liegen oder sogar ganz entfallen). Der Hauptunterschied liegt darin, dass sich Anleger selbst um die Auswahl und den Kauf der Indexfonds kümmern müssen – wobei unser ETF-Handbuch hilft.