Aktienrückkäufe: Warum kaufen Unternehmen Aktien zurück?

💡

- Ein Aktienrückkauf (eng. Buyback) ist das Gegenteil von der Ausgabe von Aktien. Hier kaufen Unternehmen Wertpapiere von ihren Aktionären zurück. Das geschieht entweder über ein öffentliches Rückkaufangebot oder über einen Handelsplatz.

- Um einen Aktienrückkauf zu tätigen, benötigt der Vorstand die Genehmigung der Hauptversammlung. Dann kann dieser Aktien zurückkaufen.

- Aktienrückkäufe bewirken eine Änderung der Kapitalstruktur: Eigenkapital wird verringert und unter Umständen in Fremdkapital umgewandelt.

- Auch können zurückgekaufte Aktien bei einer Übernahme eines fremden Unternehmens als Zahlungsmittel verwendet werden.

- Durch einen Aktienrückkauf steigt der Gewinn pro Aktie und unter Umständen auch die Dividende pro Aktie. Somit werden die Unternehmenskennzahlen künstlich “verschönert”.

Was sind Aktienrückkäufe?

Schauen wir uns zunächst einmal den umgekehrten Fall an: Ein Unternehmen entscheidet sich zum ersten Mal, Aktien auszugeben und an die Börse zu gehen. Warum tut es das? Das Unternehmen gibt Aktien aus, um Geld von Investoren einzusammeln und beteiligt diese im Gegenzug dafür am Unternehmen und dessen Gewinn. Das dadurch eingesammelte Geld wird auch als Eigenkapital bezeichnet.

Beim Aktienrückkauf wiederum passiert das genaue Gegenteil. Unternehmen können sich auch dazu entscheiden, Aktien vom Markt wieder zurückzukaufen und somit die Anzahl der handelbaren Anteile zu reduzieren. Dadurch wird das Eigenkapital verringert, denn das Unternehmen muss schließlich Geld dafür aufwenden, um die Aktien von seinen Investoren zu kaufen.

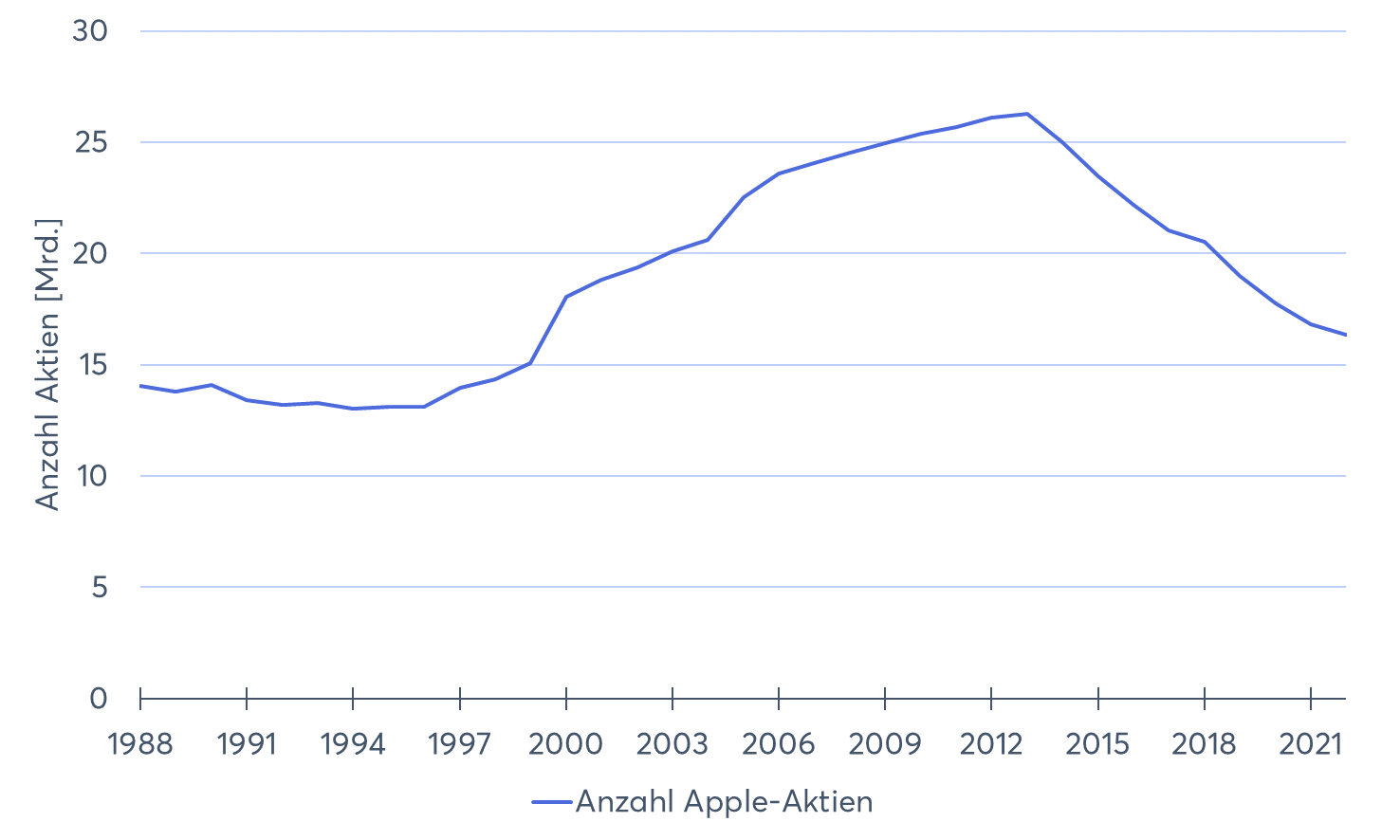

Die folgende Grafik stellt die Anzahl der handelbaren Aktien des Apple-Konzerns dar: Seit 1988 ist die Zahl der Aktien zunächst langfristig gestiegen. Der Konzern hat also Investorengeld eingesammelt. Ab 2013 ist die Anzahl der Aktien hingegen rückläufig. Apple kauft seitdem Aktien zurück. Die Grafik wurde übrigens um Aktiensplits bereinigt.

So läuft ein Aktienrückkaufprogramm ab

Der Vorstand eines Unternehmens kann einen Aktienrückkauf nicht einfach eigenmächtig initiieren. Dieser muss durch die Hauptversammlung genehmigt werden.

- Hauptversammlung muss den Aktienrückkauf beschließenNur wenn die Hauptversammlung den Aktienrückkauf beschlossen hat, darf das Unternehmen Aktien zurückkaufen. Dabei kann diese ein Rückkaufprogramm beschließen, in dem Aktien im Volumen von maximal 10% des Grundkapitals über maximal 5 Jahre zurückgekauft werden können. Viele Unternehmen lassen sich von der Hauptversammlung Aktienrückkäufe in einem sogenannten Vorratsbeschluss genehmigen: Das bedeutet, die Firma bekommt einen Rahmen genehmigt, innerhalb dessen sie Aktien zurückkaufen darf. Ob der Rückkauf stattfindet und wann er geschieht, entscheidet der Vorstand.

- Aktien werden über die Börse oder direkt von den Aktionären zurückgekauftEin Unternehmen hat zwei Möglichkeiten, Aktien zurückzukaufen: wie jeder Aktionär über die Börse oder direkt von den Aktionären. Über die Börse kauft ein Unternehmen über einen gewissen Zeitraum Stück für Stück Aktien ein. Werden diese hingegen direkt von den Aktionären zurückgekauft, unterbreitet das Unternehmen den Aktionären ein öffentliches Kaufangebot. Diese erhalten dann eine Mitteilung über ihren Broker und können entscheiden, ob sie auf das Angebot eingehen oder nicht.

- Aktien werden verwahrt oder vernichtetDas Unternehmen kann die zurückgekauften Aktien entweder “einziehen”, also vernichten. Oder diese werden verwahrt, um beispielsweise zu einem späteren Zeitpunkt wieder verkauft zu werden.

Gründe für Aktienrückkäufe

Ein Unternehmen entscheidet sich in der Regel dann für Aktienrückkäufe, wenn es einige Jahre hoher Gewinne und das Unternehmen eine gute “finanzielle Gesundheit” hat. Denn schließlich werden hohe Cash-Mittel durch einen Aktienrückkauf verbraucht. Über den Zeitpunkt, wann sich Unternehmen zu Aktienrückkäufen entscheiden, lässt sich nur schwer eine Prognose treffen. In der Regel glaubt das Unternehmen, dass die eigene Aktie unterbewertet ist und erwartet einen Gewinn in der Zukunft, wenn es sich zu Aktienrückkäufen entschließt. Hier die Gründe, aus denen Aktienrückkäufe getätigt werden können:

Kapitalstruktur

Wenn Fremdkapital günstiger ist als Eigenkapital, kann durch Aktienrückkäufe Eigenkapital in Fremdkapital umgewandelt werden. Als Fremdkapital bezeichnet man zum Beispiel Schulden. Für diese muss man Zinsen bezahlen und diese machen die “Kosten” für das Fremdkapital aus.

Die Kosten für das Eigenkapital hingegen sind nicht ganz so plastisch. Sammelt ein Unternehmen von Investoren Eigenkapital ein und gibt dafür Firmenanteile aus, erwarten die Aktionäre, dass diese mit ihrer Investition ein Risiko eingehen und dafür eine entsprechende Rendite erhalten. Zum einen erwarten diese also Dividende – je mehr Anteile ein Unternehmen herausgibt, desto mehr Dividende muss dieses also ausschütten. Und zum anderen wird natürlich auch ein Kursgewinn erwartet, sodass die Aktien unter Umständen leicht günstiger als der eigentliche Unternehmenswert gekauft werden, damit höhere Kursgewinne erzielt werden können.

💡

Ein Unternehmen kann sich nun also entscheiden, freie Mittel für Aktienrückkäufe zu verwenden. Dieses Geld fehlt dann möglicherweise an einer anderen Stelle für eine Investition. Sind die Zinsen entsprechend niedrig, ist es aber aus Sicht des Vorstandes wirtschaftlicher, sich diese fehlende Liquidität zu leihen, also das Fremdkapital zu erhöhen. So würde Eigenkapital durch Fremdkapital ersetzt werden.

Eigene Aktien als Zahlungsmittel

Bei einer Übernahme eines fremden Unternehmens können eigene Aktien als Zahlungsmittel genutzt werden. In diesem Falle tauscht man mit den Teilhabern des zu übernehmenden Unternehmens deren Anteile gegen Anteile am eigenen Unternehmen – anstatt wie sonst bei einem Kauf Unternehmensanteile gegen Geld zu tauschen.

Mitarbeiterbeteiligungsprogramm

Zurückgekaufte Aktien können vom Unternehmen verwahrt und beispielsweise im Rahmen eines Mitarbeiterbeteiligungsprogrammes an die Belegschaft ausgegeben werden.

Änderung der Gesellschafterstruktur

Verknappt man die Zahl der frei handelbaren Aktien, erschwert dies auch die Übernahme durch ein anderes Unternehmen. Oder vielleicht entscheidet man sich einfach, den Einfluss der (Streubesitz-)Aktionäre zu verkleinern, indem man Aktien aus dem Markt herausnimmt.

Kurspflege

Durch einen Aktienrückkauf steigt der Gewinn pro Aktie. Denn der Gewinn verteilt sich nach einem Rückkauf künftig auf weniger Aktien. Aus dem gleichen Grund kann auch die Dividende pro Aktie steigen. All das beschert dem Unternehmen “schönere” Zahlen und das nennt man “Kurspflege”.

Solltest du in Unternehmen investieren wollen, die Aktienrückkaufprogramme führen, benötigst du dazu ein Depot. Mit unserem Depot-Vergleich findest du das beste Depot für deine Bedürfnisse.

Wie unterscheiden sich Aktienrückkäufe von Dividenden?

Häufig wird angenommen, dass Aktienrückkäufe zu einer höheren Rendite führen, da durch die Verknappung der Aktien der Kurs steigt. Insofern erscheint ein Aktienrückkaufprogramm wie eine attraktive Alternative zu einer Dividende: Im einen Fall wird die Rendite als Ausschüttung ausgezahlt und im anderen Fall entsteht diese durch Kursgewinne auf dem Papier. Schauen wir uns aber einmal an, ob dies wirklich der Fall ist.

Wie sich Dividenden auf den Kurs auswirken

Wenn ein Unternehmen Dividenden ausschüttet, wird dadurch Geld aus dem Unternehmen entnommen und an die Aktionäre ausgeschüttet. Da dieses Geld künftig im Unternehmen fehlt, sinkt der Unternehmenswert um exakt diesen Betrag. Da der Aktienkurs den Unternehmenswert abbildet, sinkt nach einer Ausschüttung auch der Kurs um diesen Wert. Häufig ist dieses Phänomen nicht eindeutig zu erkennen, da der Kurs von sehr vielen Faktoren beeinflusst ist und dieser Kursverlust unter Umständen in anderen Schwankungen unsichtbar wird.

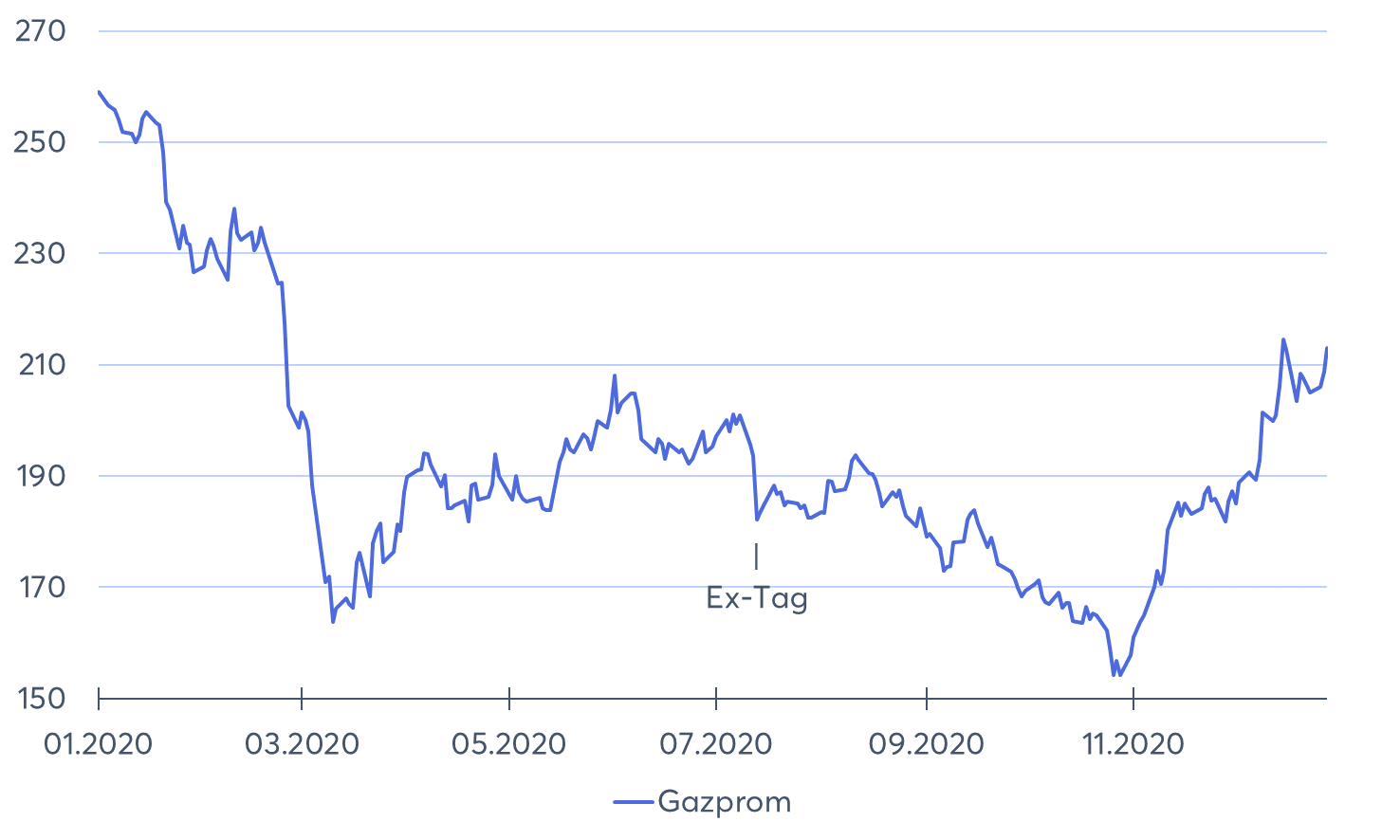

Wir haben zwei Beispiele herausgesucht, bei denen man diesen Effekt besonders deutlich sehen kann. Zunächst die Aktie von Gazprom: Genau zum Ex-Tag (der Tag, an dem das Recht auf die Dividende erworben wird) im Jahr 2020 sank der Kurs entsprechend ab.

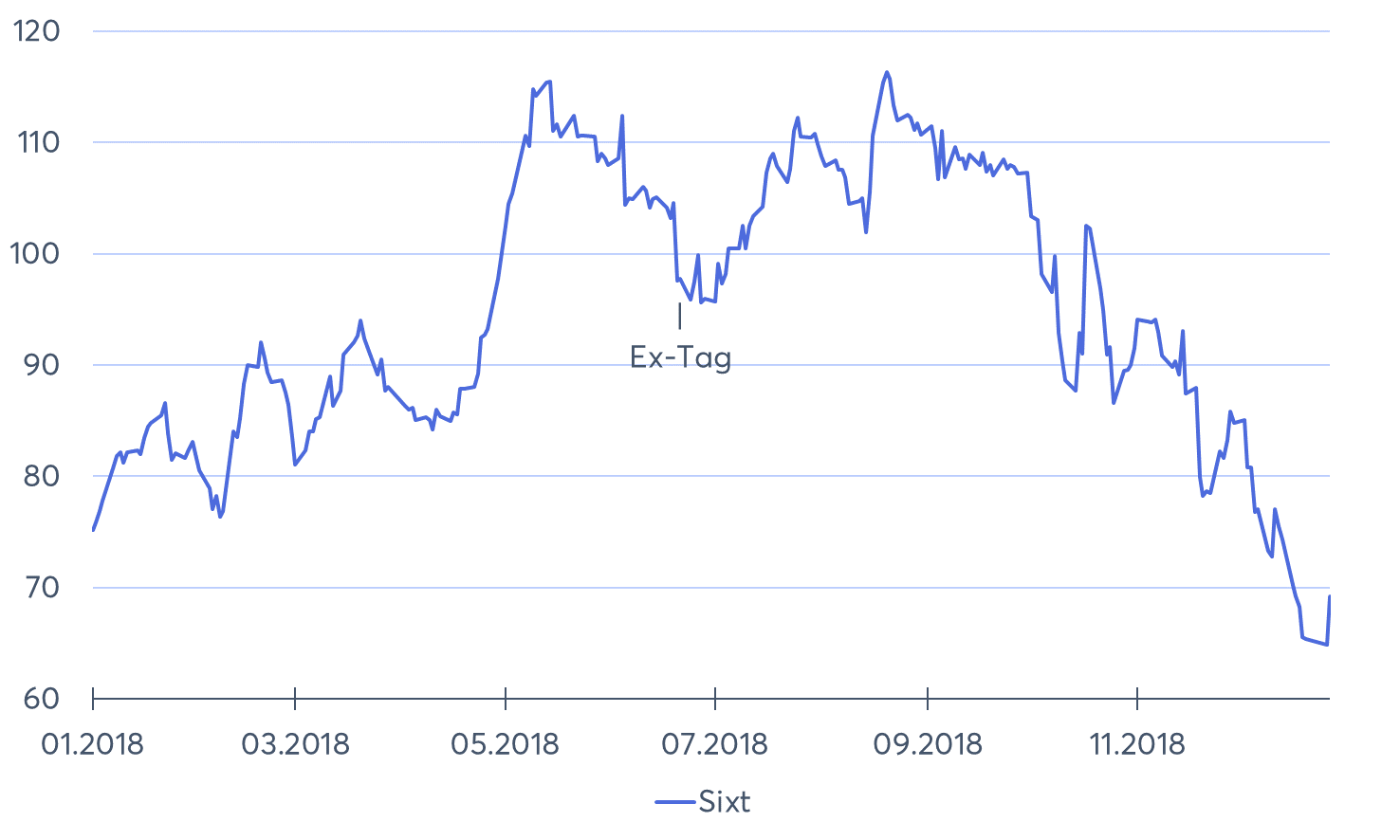

Auch bei der Sixt-Aktie ist im Jahr 2018 dieser Effekt zu sehen. Zum Ex-Tag rutscht der Kurs senkrecht nach unten.

Aktionären kann dieser Effekt hingegen gleichgültig sein. Zwar erleiden sie einen Kursverlust, aber erhalten im Gegenzug eine gleich hohe Dividende ausbezahlt.

Wie sich Aktienrückkäufe auf den Kurs auswirken

Wie bereits im vorherigen Abschnitt erläutert, sinkt der Unternehmenswert, wenn Geld aus dem Unternehmen für eine Dividendenausschüttung entnommen wird. Gleiches passiert auch im Fall von Aktienrückkäufen. Der Unternehmenswert sinkt um den Betrag, um den frei werdende Mittel für einen Aktienrückkauf aufgewendet werden.

Sinkt also der Aktienkurs durch Aktienrückkäufe? Nein, denn der Unternehmenswert verteilt sich anschließend auf eine um genau den gleichen Faktor kleinere Anzahl an Aktien. Der Unternehmenswert sinkt, die Anzahl der Aktien wird kleiner und der Aktienkurs bleibt dadurch exakt gleich. Aus der Sicht der Aktionäre ändert auch diese Maßnahme qualitativ nichts.

Aktienrückkäufe vs. Dividende

Abgesehen von künftig gegebenenfalls sinkenden Eigenkapitalkosten kosten aus Sicht des Unternehmens beide Maßnahmen – Aktienrückkäufe und Dividenden – gleich viel. Auch aus der Sicht von Investoren verhält sich beides renditeneutral. Wo ist nun also der Unterschied?

Zunächst gibt es aus der Sicht von Aktionären einen steuerlichen Unterschied. Bei der obigen Betrachtung haben wir die Steuer nicht berücksichtigt und daher angenommen, dass sich eine Dividendenausschüttung renditeneutral verhält. In der Realität müssen Ausschüttungen jedoch versteuert werden, sodass dadurch sogar ein Verlust entsteht, wenn man die Maßnahme vollkommen isoliert betrachtet.

Anders ist es bei einem Aktienrückkauf. Da in diesem Fall kein Geld an Aktionäre fließt, muss dieses auch nicht versteuert werden. So betrachtet ist also ein Aktienrückkauf für Aktionäre vorteilhafter.

🧐

Vor- und Nachteile von Aktienrückkäufen

Aktienrückkäufe haben Vor- und Nachteile. Zum einen wird dem Unternehmen Cash entzogen, welches unter Umständen für sinnvollere Projekte hätte genutzt werden können. Andererseits ist es aus Investorensicht durchaus von Vorteil, der Unternehmensführung möglichst die freien Mittel zu entziehen, damit effizient gehaushaltet wird. Hier einige Vor- und Nachteile von Aktienrückkäufen:

Diese Vorteile und Nachteile gibt es:

- Steuerlich vorteilhaft, denn der Gewinn wird nicht wie bei Dividenden realisiert.

- Ausdruck gesunder Finanzen und einer positiven Prognose seitens des Unternehmens.

- Signal, das einen positiven Einfluss auf den Aktienkurs haben kann.

- Verbesserung der Kapitalstruktur.

- Dem Management wird Cash entzogen.

- Fundamentale Kennzahlen werden verfälscht, z.B. der Gewinn pro Aktie.

- Wird oft als Ausdruck strategischer Ideenlosigkeit gesehen: Denn das Geld wäre besser investiert in das Wachstum des Unternehmens.

- Unternehmen kann sich mit Aktienrückkauf auch verzocken, z.B. wenn anschließend der Kurs abfällt.

Eigene Aktien in der Bilanz finden

Wie viele Aktien ein Unternehmen besitzt, lässt sich ganz einfach in der Bilanz nachlesen. Schauen wir uns das ganze einmal am Beispiel von Texas Instruments an. TI ist ein Unternehmen mit einem besonders hohen Bestand an eigenen Aktien.

Alle für Investoren relevanten Informationen eines Unternehmens finden sich in der Regel auf der Unternehmenswebsite unter dem Punkt “Investor Relations”. Im Falle von Texas Instruments findet sich dort ein Dokument mit dem Namen “2020 Annual Report”. Hierbei handelt es sich um den Jahresbericht des Jahres 2020. Dies ist in der Regel der ausführlichste Bericht, den das Unternehmen einmal im Jahr veröffentlicht. Dieser besteht aus einem Lagebericht, der Bilanz, der Gewinn-und-Verlust-Rechnung sowie weiteren Informationen. Unter Umständen finden sich auch aktuellere Zahlen in den Quartalsberichten.

Im Jahresbericht 2020 findet sich in der Bilanz unter die folgende Zahl: Die Position “Eigene Aktien” oder “treasury shares” auf englisch bezeichnet die gehaltenen Aktien des eigenen Unternehmens.

| 2020 | 2019 | |

|---|---|---|

| Eigene Aktien | 36,578 Mrd. $ | 34,495 Mrd. $ |

| Bilanzsumme | 19,351 Mrd. $ | 18,018 Mrd. $ |

| Eigene Aktien vgl. mit Bilanzsumme | 189% | 191% |

In diesem Fall ist die Position der eigenen Aktien größer als die Bilanzsumme. Das ist kein Problem, da diese Position immer negativ ist und die Bilanzsumme reduziert.

Selbst auf Aktienrückkäufe setzen

Es wäre sozusagen das Gegenteil einer Dividendenstrategie: In Unternehmen investieren, die besonders viele Aktienrückkäufe tätigen. Tatsächlich gibt es ETFs auf Indizes, die Unternehmen mit hohen Aktienrückkäufen abbilden. Unter anderem:

- S&P 500 Buyback

- Nasdaq Global Buyback Achievers

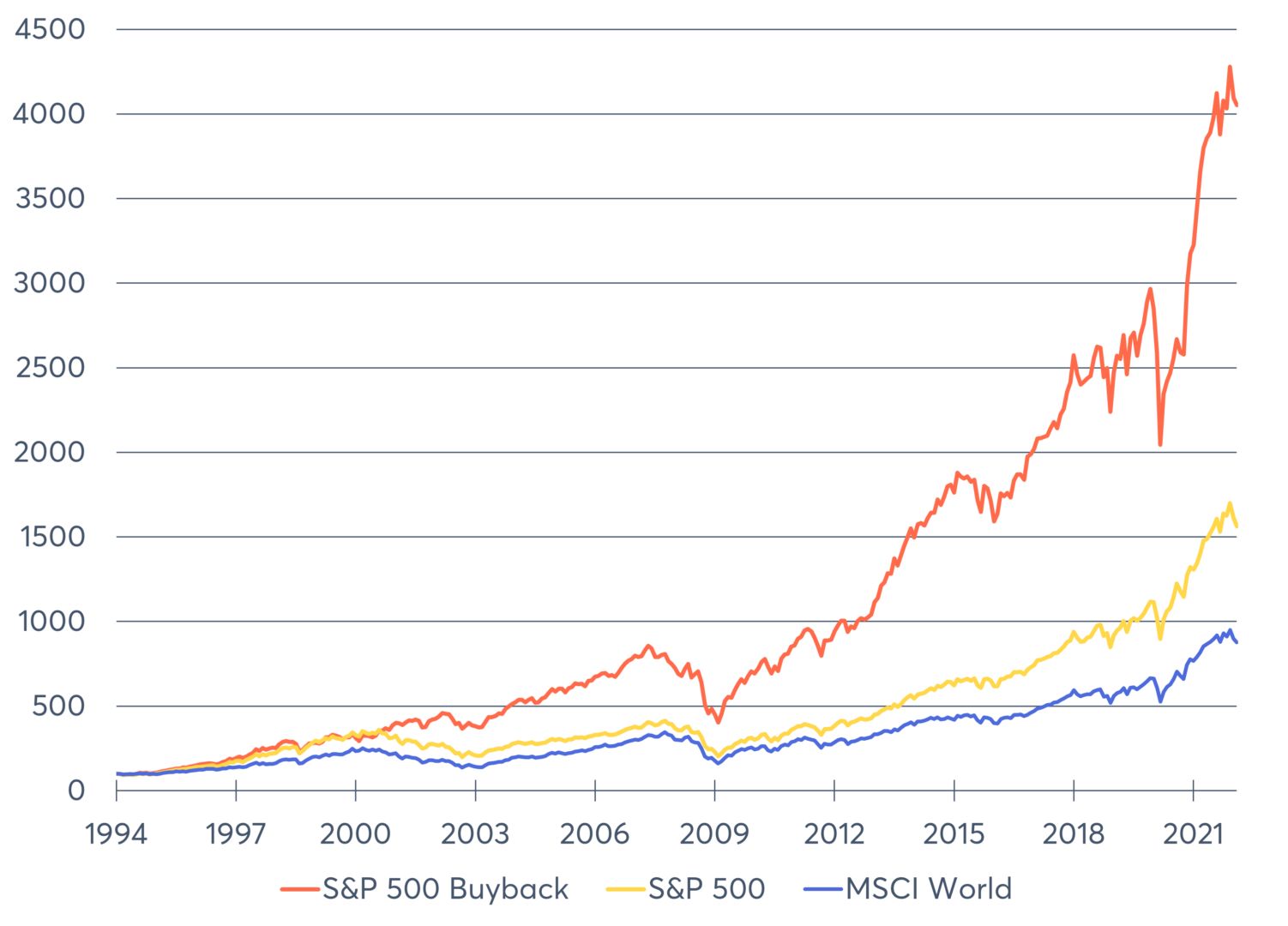

Schauen wir uns von beiden einmal den Kursverlauf im Vergleich mit dem MSCI World und dem jeweiligen Mutter-Index, also dem S&P 500 bzw. dem Nasdaq 100 an.

S&P 500 Buyback im Vergleich seit 1994

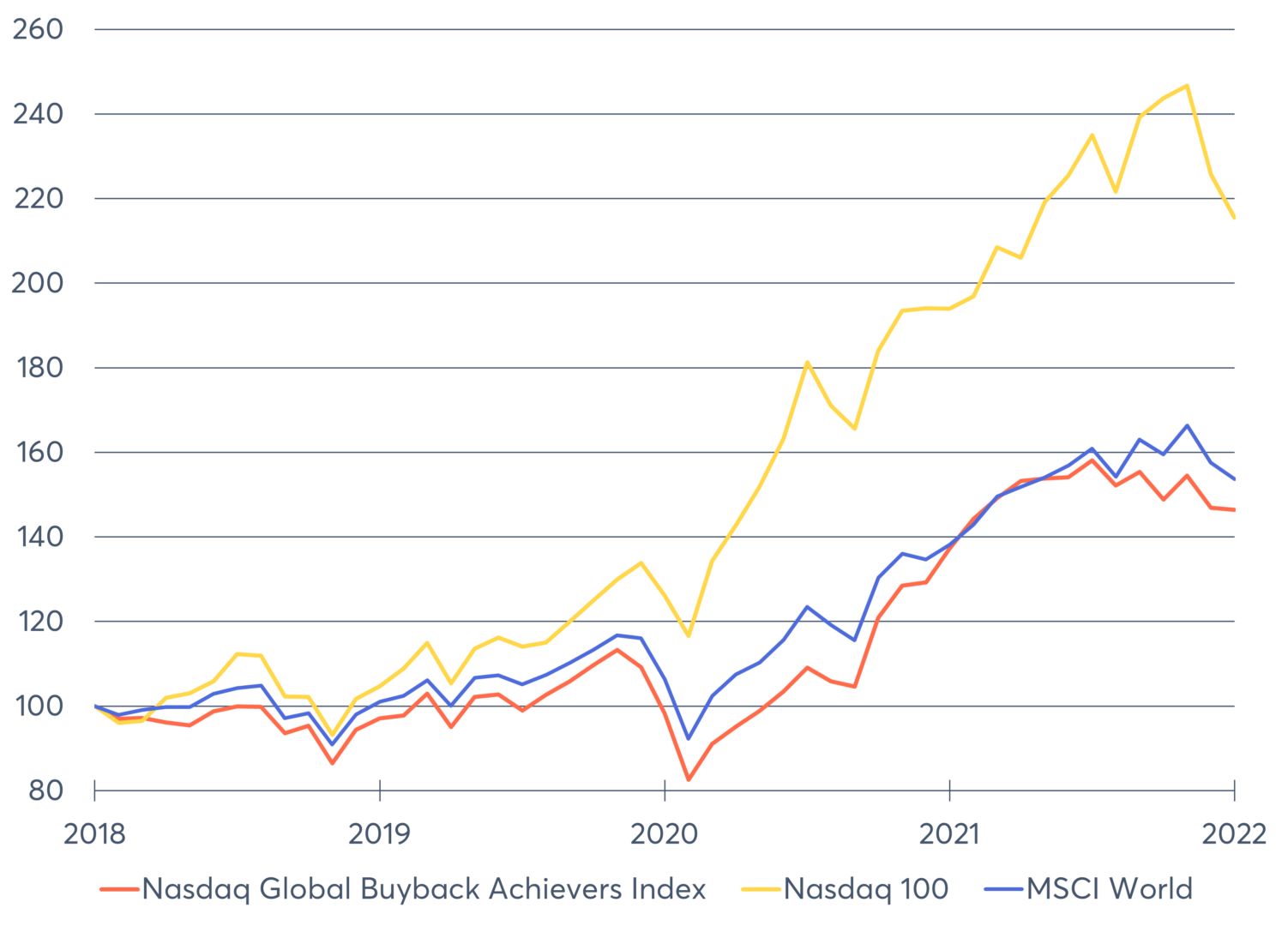

Nasdaq Global Buyback Achievers im Vergleich seit 2018

Interessant zu beobachten ist bei beiden Indizes, dass Aktienrückkäufe offensichtlich nicht systematisch zu mehr Rendite führen. Im Fall des S&P 500 Buyback ist die Rendite deutlich höher als die der beiden Vergleichsindizes. Im Fall des Nasdaq Global Buyback Achievers hingegen nicht.

Wenn du dich entscheiden möchtest, einen der beiden Indizes in deinem Depot abzubilden, gibt es dazu passend diese beiden ETFs:

| ETF | ISIN |

|---|---|

| Amundi S&P 500 Buyback UCITS ETF EUR (C) | LU1681048127 |

| Invesco Global Buyback Achievers UCITS ETF | IE00BLSNMW37 |

Beide Indizes bilden jedoch ausschließlich den US-amerikanischen Markt ab und führen daher zu weniger Diversifizierung in einem Weltportfolio.

👉