Früher war alles besser? Immobilienkauf heute und vor 30 Jahren

Sind wir zu spät dran? Diese Frage schwebt über einer ganzen Generation, zumindest beim Thema Eigentum. Junge Leute verzweifeln bei einem Blick in die Wohnungsportale, andere haben den Traum vom Eigenheim längst abgeschrieben. Denn deutschlandweit sind die Preise für Wohnungen und Häuser in den vergangenen Jahren rapide gestiegen - nicht nur in Boom-Metropolen wie Frankfurt und Berlin, sondern auch im Kölner Speckgürtel oder in der sächsischen Kreisstadt. Da werfen nicht wenige Mittdreißiger einen wehmütigen Blick in den Rückspiegel: Konnte sich in der Elterngeneration nicht schon die Kleinfamilie mit Durchschnittseinkommen das Häuschen am Stadtrand leisten? War es damals nicht viel einfacher, sich den Traum vom Eigenheim zu erfüllen? Wir haben nachgerechnet.

Ein Reihenhaus für 500.000€: Die Kaufpreise

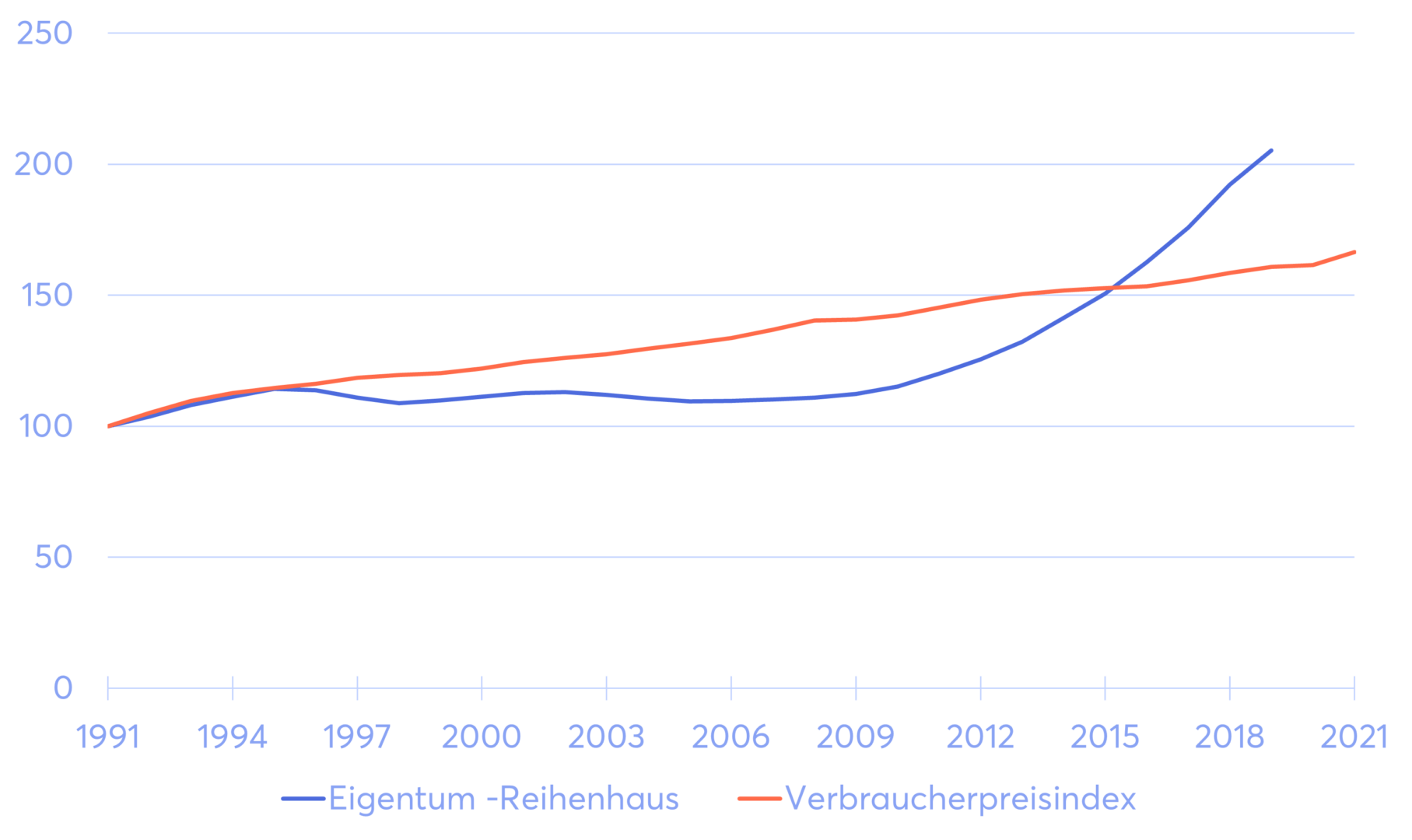

Werfen wir zunächst einen Blick auf die Preissteigerungen: 1990 zahlte man für ein durchschnittliches Reihenhäuschen in Deutschland 206.000€, 2020 waren es 470.000€ - eine Steigerung um stolze 130%. Der Quadratmeter Eigentumswohnung kostete vor 30 Jahren im Schnitt 2.026€, heute sind es knapp 5.000€, also beinah 150% mehr. Die Zahlen stammen von dem unabhängigen Analysehaus Bulwiengesa, das seit vielen Jahren einen Immobilienpreisindex für ganz Deutschland erstellt. Bei den genannten Zahlen handelt es sich um Durchschnittswerte, das heißt: Je nach Lage und Objekt ist die Steigerung natürlich höher oder niedriger ausgefallen. Während der Altbau im Berliner Osten heute vielleicht dreimal so viel wert ist wie nach dem Mauerfall, sind die Preise in manch einer thüringischen Kleinstadt über die Jahre gesunken. Dennoch: Auf Gesamtdeutschland bezogen, sind die Preise seit 1990 kräftig gestiegen, sprich: die Babyboomer und 68er haben tatsächlich weit weniger für ihr Reihenhaus bezahlt.

Jedoch: Die Güterpreise haben seither selbstverständlich auch zugelegt. Konkret bezahlen wir heute für Lebensmittel, Miete, Benzin und Co. 50% mehr als noch vor 30 Jahren. Das heißt: Die inflationsbereinigte Wertsteigerung beträgt nur knapp die Hälfte, also 52%. Ein Blick auf die Inflationsrate macht noch einmal deutlich, dass die Preise seit den 1990er Jahren rasant gestiegen sind: Lag die Inflationsrate lange Zeit sogar über der Wertsteigerung von Immobilien, hat sich der Trend seit 2015 umgekehrt.

Immobilienpreisindex und Verbraucherpreisindex

Doch all das reicht noch nicht, um die Frage zu beantworten, ob es früher einfacher war, zum Eigenheimbesitzer zu werden. Schließlich verdienen wir heute auch mehr als noch vor 30 Jahren. Sind die Löhne seit den 1990ern kräftig genug gestiegen, um die Immobilienpreissteigerungen aufzufangen?

Verdient man dafür heute mehr?

Am sinnvollsten ist hier der Blick auf die Reallöhne, also auf das Einkommen abzüglich der Inflationsrate. Laut Daten des Sozio-oekonomischen Panels (SOEP) ist der Medianlohn in Deutschland zwischen 1992 und 2018 inflationsbereinigt um 29,4% gestiegen (vor Inflation waren es knapp 90%). Das Medianeinkommen bezieht sich stets auf ganze Haushalte - ganz unabhängig davon, ob der Haushalt aus einem Single besteht oder einer Familie mit drei Kindern.

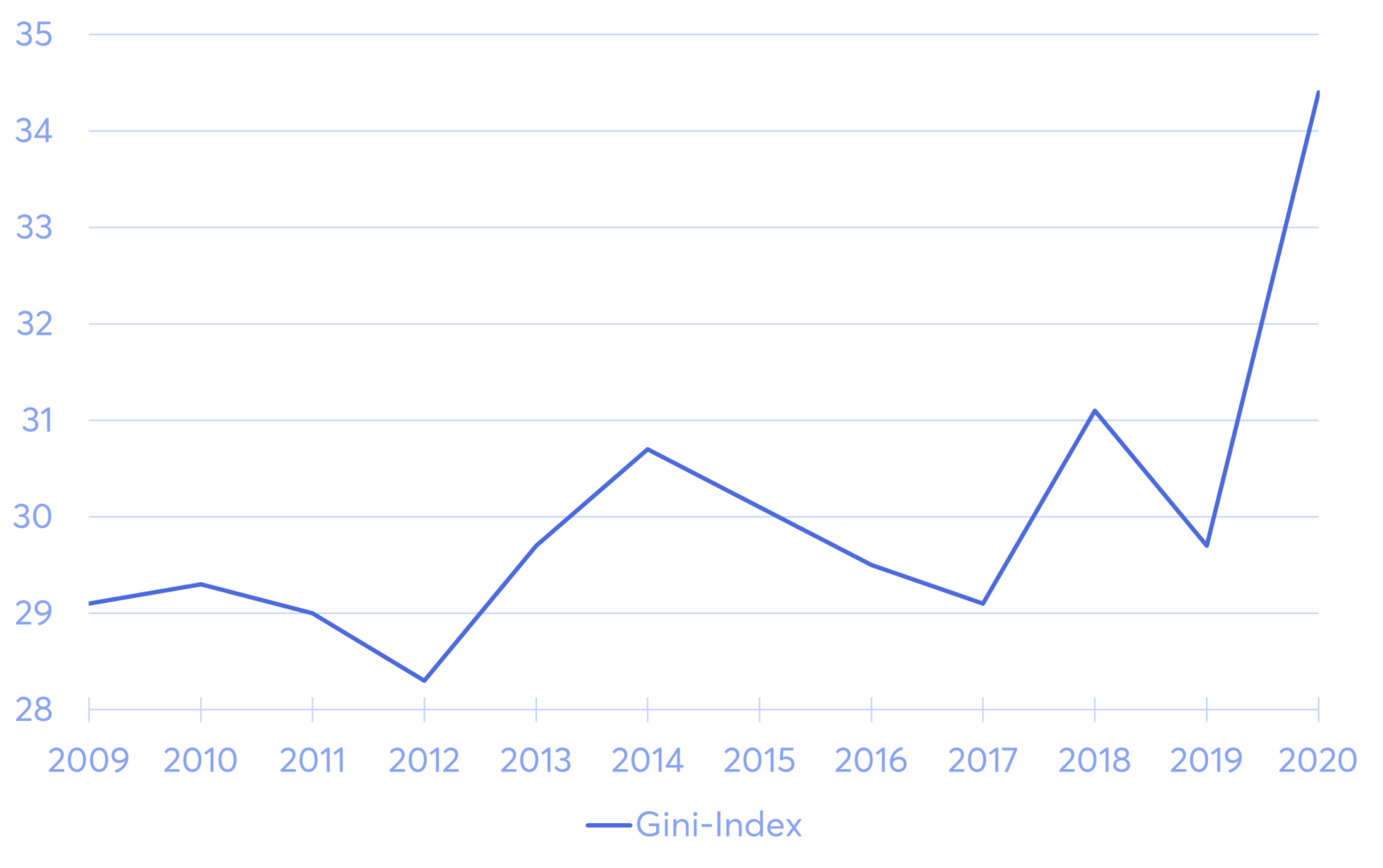

Auch die Daten zum Anstieg des Medianeinkommens sind natürlich nur Orientierungswerte, mit denen sich nicht jeder Arbeitnehmer identifizieren kann. Nicht in jedem Berufszweig sind die Löhne seit den 1990ern gleich schnell gestiegen, im Gegenteil: Die Einkommen in Deutschland sind zunehmend ungleich verteilt. Wie ungleich, das misst seit einigen Jahren der sogenannte Gini-Koeffizient. Je höher der Wert, desto stärker weichen die einzelnen Einkommen in einem Land voneinander ab. Besonders deutlich ist er zwischen 2009 und 2020: Die Ungleichheit hat in diesem elf Jahren um knapp 20% zugenommen.

Der Gini-Index seit 2009

Der Blick auf die Löhne zeigt: Seit dem Mauerfall beträgt die Steigerung der Medianeinkommen knapp 30%. Und das genügt nicht, um die gestiegenen Immobilienpreise zu kompensieren. Wir erinnern uns: Immobilien haben sich zwischen 1992 und 2018 inflationsbereinigt um 52% in ihrem Wert erhöht. Das heißt, sie sind 20% stärker gestiegen als die Löhne in demselben Zeitraum. Zwischenfazit: Es war selbst unter Einberechnungen der Lohnsteigerungen früher einfacher, sich eine Immobilie zu leisten.

Finanzierung ist heute billiger

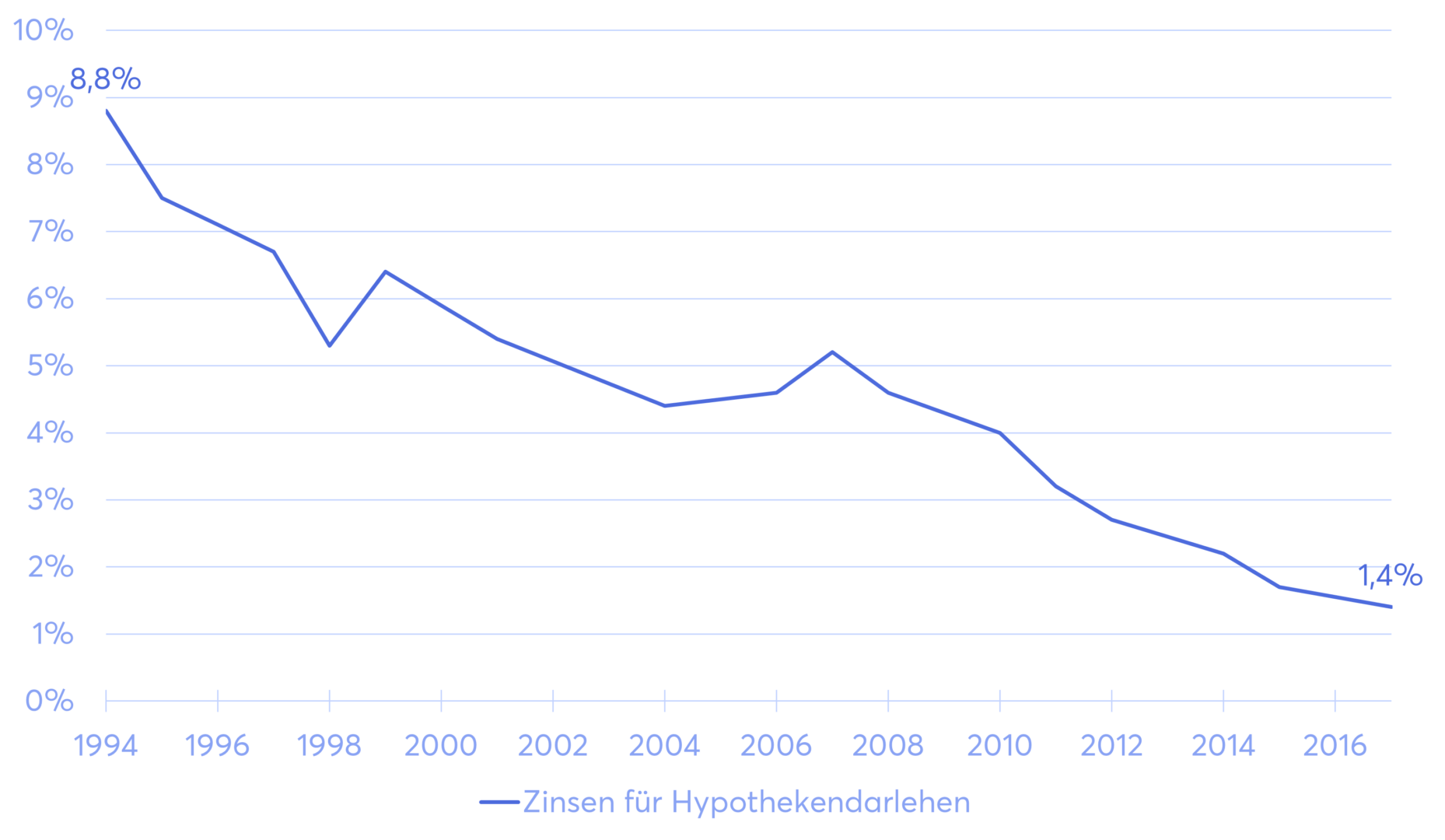

Jedoch: Schaut man sich darüber hinaus die Finanzierungskosten an, wird klar: Die inzwischen sehr niedrigen Zinsen heben die hohen Kaufpreise zum Teil wieder auf. Denn die Darlehenskonditionen haben sich seit 1990 stark verändert - und zwar klar zugunsten der Immobilienkäufer. Sich Geld zu leihen, war nie günstiger als heute. Ganz anders Anfang der 1990er.

Für ein Hypothekendarlehen mit zehnjähriger Zinsbindung zahlte man Anfang der 1990er Jahre einen Sollzins (Nominalzins) von 8,8% - 2018 waren es nur 1,4% - und damit sagenhafte 84% weniger. Ein deutlicher Unterschied, der sich während der Tilgung bemerkbar macht: Um eine Immobilie im Wert von 200.000€ innerhalb von zehn Jahren abzubezahlen, hätte die monatliche Kreditrate damals knapp 2.500€ betragen. Auf zehn Jahre hochgerechnet sind das allein 100.000€ allein für die Zinsen. 2018 dagegen wäre die Immobilie mit einer Rate von knapp 1.800€ monatlich nach zehn Jahren abbezahlt gewesen. Die gesamten Zinszahlungen hätten sich auf 14.400€ belaufen. Ein Unterschied von 86.000€.

Entwicklung der Zinsen für Hypothekendarlehen

Das heißt: Angesichts der gesunkenen Zinsen lässt sich manch ein Immobilienkauf heute sogar einfacher gestalten als damals. Das hängt jedoch stark von den individuellen Umständen ab - vom Kaufpreis, von der Art des Kredits, von der Höhe an Eigenkapital oder auch von der Lage der Immobilie: Mit Lebensmittelpunkt in Berlin, Köln, Hamburg oder Frankfurt (Main) ist es in den meisten Fällen schwieriger geworden, eine Immobilie zu finanzieren, denn dort sind die Preise für Wohnraum noch einmal deutlich kräftiger gestiegen als im Gesamtdurchschnitt. Auch das gilt selbstredend nicht für die ganze Stadt, sondern ist wiederum abhängig vom Bezirk. In einer Gegend, in der die Immobilienpreise wiederum unterdurchschnittlich gestiegen sind, ist der Kauf heute vergleichsweise günstiger - vorausgesetzt, die Löhne sind mindestens so stark gestiegen wie im bundesdeutschen Mittel.

Der Kauf verlangt mehr Eigenkapital

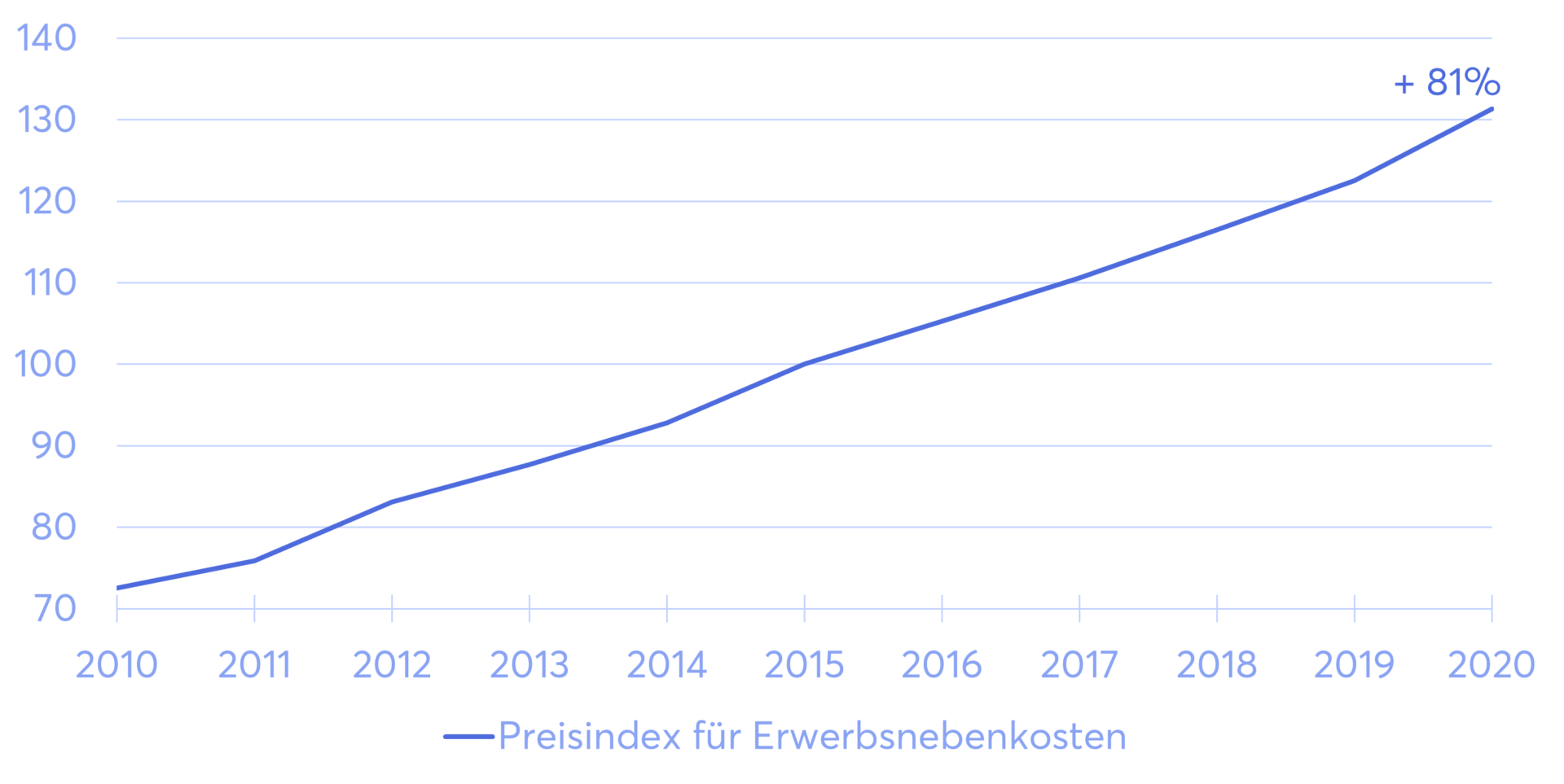

Selbst wenn es preislich für manch einen Käufer vergleichsweise günstiger geworden sein sollte - definitiv gestiegen sind die Nebenkosten, die direkt beim Kauf anfallen. Darunter beispielsweise die Kosten für Makler und Notar, die Kosten für den Grundbucheintrag oder die Grunderwerbsteuer. Nicht unbedingt, weil die Leistungen heute mehr kosten, sondern weil sie sich nunmal prozentual am Kaufpreis der Immobilie orientieren. Normalerweise betragen sie 10-15% vom Immobilienpreis.

Je höher der Kaufpreis einer Immobilie, desto höher sind also auch die Nebenkosten.

Auch hier gibt es je nach Region allerdings Unterschiede. Vielerorts wurde seit den 2000ern zum Beispiel die Grunderwerbsteuer erhöht, die einen Teil der Nebenkosten ausmacht.

Vielerorts höhere Grunderwerbsteuer

Bis 1983 zahlte jeder Immobilienkäufer den gleichen Steuersatz von 2%, 1998 betrug er 3,5% - seit 2006 jedoch kann jedes Bundesland selbst entscheiden, wie hoch die örtliche Grunderwerbsteuer sein soll - und den Satz nach oben schrauben. Von diesem Recht haben bis auf Bayern und Sachsen alle Bundesländer Gebrauch gemacht: In Berlin beispielsweise liegt die Grunderwerbsteuer aktuell bei 6%, in Baden-Württemberg bei 5% und in Thüringen sogar bei 6,5%. Andersherum zahlen Käufer von Immobilien inzwischen weniger für den Makler, denn seit 2020 müssen sich Verkäufer und Käufer die Provision untereinander aufteilen.

Dennoch: Allein in den Jahren zwischen 2010 und 2019 sind die Erwerbsnebenkosten im bundesweiten Schnitt stärker gestiegen als die Immobilienpreise.

Preisindex für Erwerbsnebenkosten von selbst genutztem Wohneigentum

Unterm Strich ist es für junge Menschen also definitiv schwieriger geworden, sich den Traum vom Eigenheim zu erfüllen. Selbst wenn Löhne und Kreditzinsen die hohen Kaufpreise wieder ausgleichen, braucht es heute nunmal weit mehr auf der hohen Kante, um überhaupt die Nebenkosten und die häufig erforderliche Eigenkapitalquote von 20% berappen zu können. Bei einem Kaufpreis von 500.000€ sind das zusammen immerhin rund 150.000€. Selbst der Gutverdiener Mitte 30 dürfte das schwer fallen: Die bestverdienensten unter 30-Jährigen kamen laut einer Studie des IW Köln 2018 auf ein Haushaltsnettovermögen von 71.000€. Mehr als 20% jedoch hatten überhaupt keine Ersparnisse, sondern waren sogar verschuldet.

Nicht nur die Preise, auch die Ansprüche sind gestiegen

Doch sind es nur harte Fakten, die sich verändert haben oder sind die Digital Natives von heute vielleicht einfach anspruchsvoller als damals? Zumindest legt das ein Blick auf die Verteilung der Wohnfläche in Deutschland nahe. Denn seit 1990 haben wir uns flächenmäßig um 34% vergrößert. Lebte vor 30 Jahren nach Angaben des Statistischen Bundesamts der durchschnittliche Deutsche auf 34,8 m2, waren es 2019 schon knapp 48 m2. Bemerkenswert ist übrigens der nach wie vor anhaltende Unterschied zwischen Ost- und Westdeutschland. Die Wohnfläche pro Kopf beläuft sich in den neuen Bundesländern auf 44,1 m2, im Jahr der Wiedervereinigung waren es gerade einmal 28,2 m2.

Seit 2010 jedoch stagnieren die Zahlen weitgehend, das heißt: Seit Beginn des Preisbooms, der bis heute anhält, haben wir im Schnitt aufgehört, uns zu vergrößern. Das gilt vor allem für die Ballungsräume, wo sich viele seit einiger Zeit flächenmäßig verkleinern.

Heute gibt es mehr Eigenheimbesitzer - früher waren sie jünger

Überhaupt kann man festhalten, dass in den Millionen-Metropolen inklusive Umland der Immobilienkauf beschwerlicher ist als noch in den 1990er Jahren. Das macht sich auch in der regionalen Wohneigentumsquote bemerkbar: In Gesamtdeutschland beträgt sie 46%, in Berlin dagegen wohnen nur 17,4% in einer Eigentumswohnung, der Rest mietet. In Hamburg sind ebenfalls die Mieter mit 75% in der Mehrzahl, wohingegen auf dem Land durchschnittlich jede zweite Wohnung von ihrem Eigentümer bewohnt wird. Die Zahlen stammen vom Statistischen Bundesamt. Und sie zeigen auch: Es gibt heutzutage nicht weniger Immobilienbesitzer, sondern mehr. 1990 lag der Anteil an Eigentümern nämlich noch bei 39%. Auf der anderen Seite wurde man damals schon sehr viel früher zum Immobilienbesitzer: Der typische Deutsche kaufte sich im Alter von 37 Jahren die erste Immobilie - heute ist die durchschnittliche Käufern 49 Jahre alt.

Kommentare (19)

F

Florentine

sagt am 14. April 2022

Ich habe den Podcast heute dazu gehört und mir diesen Artikel dazu eben erst rausgesucht. Ausnahmsweise bin ich mal wirklich enttäuscht. Da werden Zahlen, Statistiken und Quellen sorgfältig ausgewählt, aber final in keinerlei Beziehung zueinander gesetzt. Die Frage war doch klar formuliert. War es vor 30 Jahren einfacher eine Immobilie zu kaufen. Wie es immer bei Vergleichen ist: Zu gegebenen Bedingungen. Ich hätte mir die oft bemühte Familie Mustermann in einer A Stadt und in C Stadt (Die Kategorien kommen aus den Bulwiengesa Daten) mit einem Reihenhaus von fix 110 oder 120 qm gewünscht. Wie war das 1990 in einer Gesamtkostenrechnung bei Finanzierung über 30 Jahre (30 jährige Zinsbindungen gab es damals und heute), Kaufpreis, Nebenkosten, Zinsen über die Gesamtlaufzeit, kein Eigenkapital. Daraus ergeben sich die Gesamtkosten und auch eine Rate im Monat 1. Beim Einkommen das Gleiche, was verdiente Familie Mustermann 1990 in einer A Stadt und in einer C Stadt mit Kindergeld und verschiedenen Fördermodellen für Eigenheime. (1990 gab es noch Familienförderung für Eigenheime). => Fazit, wieviel % des monatlichen Einkommens musste Familie Mustermann in 1990 aufbringen, um eine Immobilie zu kaufen und was hat die Immobilie, bis sie in 30 Jahren abbezahlt ist, gekostet. Gleiche Vorgehensweise für Familie Mustermann im Jahr 2020. Wieviel % des Einkommens wird jetzt aufgewendet und was kostet die Immobilie, bis sie bezahlt ist. Auf die Gesamtkosten im DM 1990 noch Euro Umrechnung loslassen plus Inflation 1990 bis 2020 und damit sollten die Gesamtkosten vergleichbar sein. Für die prozentualen Angaben von Rate und Einkommen ist keine Anpassung notwendig, da es %-Angaben sind. So einen Vergleich sauber mit statistischen Zahlen aufgemacht, hätte ich mir gewünscht.

S

Sebi

sagt am 14. April 2022

Toller Artikel. Uns geht es mit 100000 Euro netto Jahresgehalt auch so. Hier in unserer Region sind die Preise auch auf dem Land teuer. Ich denke der springende Punkt ist das Eigenkapital. Man muss erben oder geerbt haben um sich das zu leisten. Wohnen hier an der Schweizer Grenze. In der Schweiz besitzt niemand ein Eigenheim sondern zahlt sich quasi selbst eine Miete. Sowas ist auch ein gutes Modell. Danke

D

Dirk

sagt am 20. Februar 2022

Hallo Mona, ein sehr guter Artikel. Ein Aspekt fehlt aber noch und das ist die Möglichkeit der Eigenkapital Bildung. In den 80er Jahren konnte man sein Geld in deutschen Staatsanleihen/Bundesschatzbriefen quasi risikolos mit 10% Nominalzins anlegen. Als sparsam lebender Gutverdiener konnte man so sehr schnell ein Vermögen schaffen, dass es ermöglicht hat die Immobilien ohne Darlehen zu kaufen.

T

Till

sagt am 18. Februar 2022

Ein anderer Aspekt, der nicht berücksichtigt wurde, ist die steuerliche Absetzbarkeit von den Zinszahlungen. Früher mögen die Leute mehr Zinsen gezahlt haben, konnten diese aber auch steuerlich geltend machen, was heutzutage deutlich geringer ausfällt. Für die Tilgung gibt es leider nichts vom Finanzamt. Unterm Strich ist m.M. der Kauf einer Immobilie in einem Ballungsgebiet wie NRW ein absoluter Luxus geworden auf den viele ihr halbes Leben sparen müssen oder sich deutlich stärker einschränken müssen. Das traurige ist aber, dass es aktuell eine ganze Generation betrifft und die nächste Generation wieder verschont bleibt. Aufgrund der Babyboomer im Rentenalter, die alleine oder zu zweit in Einfamilienhäusern wohnen, ist es zu der stark gestiegenen Durchschnittswohnfläche gekommen und "blockieren" so wertvollen Wohnraum. Das treibt die Preise für die jetzigen Haussuchenden ungemein, wird aber auch wieder für sinkende Preise sorgen, wenn Generation Babyboomer das zeitliche segnet. Dann sitzen die jungen Leute auf Immobilien, für die sie sich glücklich schätzen können, wenn sie ihren Kaufpreis wieder reinbekommen. Insgesamt hat die Generation Babyboomer finanziell sehr profitiert, besonders von den über Zeit sinkenden Zinsen. Ich bin gespannt wie ein Leben mit steigenden Zinsen aussehen wird. Denn wie hier schon beschrieben. Die Anschlussfinanzierungen können nur teurer werden und so auch zu Zahlungsausfällen unter den Immobilienbesitzern führen. Time will show...

W

Wolfgang Schlicker

sagt am 18. Februar 2022

Und wenn ich mich da nochmal wiederholen muss. Jeder startet mit seinem Humankapital und da muss er was draus machen. Auf den Staat und seine Zinspolitik sollte man sich nicht verlassen. Und ob die Erben von den Babyboomern hier wirklich mit dem Verkauf von alten Immobilien Gewinn machen, ist fraglich, denn hier stehen erst mal zu Beginn die Sanierungskosten an. Und falls jemand denkt er könnte eine 40 Jahre alte Immobilie für viel Geld verkaufen, wird sich wundern, denn die Leute die dieses Geld haben, werden sich irgendwo selbst eine neue Immobilie bauen.

F

Fol

sagt am 12. September 2023

so sehe ich das auch...wobei sich noch die Frage stellt WER das alles bezahlen und sanieren soll

B

Bernd Schmidt

sagt am 18. Februar 2022

Guter Artikel. Finde bei der Finanzierungsberechnung fehlt noch der Aspekt der Anschlussfinanzierung. Schließlich zahlt niemand innerhalb von 10 Jahren ab. Wer früher gekauft hat, konnte bei der Anschlussfinanzierung extrem von den gesunkenen Zinsen profitieren. Wer heute zum kaufen muss, dem dürfte die Anschlussfinanzierung in 10 Jahren die Gesamtrechnung nochmals deutlich verschlechtern. (Zumindest wenn man nimmt, dass die Zinsen dann wieder höher sein werden. Hiervon gehe ich "ohne Glaskugel" einfach mal aus.) Theoretisch müsste man also dringend davon abraten momentan ein Haus zu kaufen. Tja, was aber macht man, wenn man eine Familie gegründet hat und Nachwuchs unterwegs ist?

h

happy renter

sagt am 21. Juni 2022

Wieso sollte Familiengründung ein Problem für nicht-Wohneigentümer sein ? Wenn ich mich richtig an die Folgen dieser Denkweise bei meinen Eltern erinnere, dann hatte das für mich als Kind und Teenager eher "negative" Konsequenzen. Als sie dann alles abbezahlt hatten und das Geld bei ihnen plötzlich "lockerer" saß, war es mir bereits lange egal, da ich meinen eigenen Verdienst hatte. Und trotz Gartens sind meine Geschwister und ich lieber in den sehr viel größeren und spannenderen öffentlichen Grünanlagen unterwegs gewesen als zu Hause.

A

Anonym

sagt am 18. Februar 2022

Die Preise sind heute noch aus einem anderen Grund so hoch. Die Erbengeneration hat deutlich mehr Eigenkapital als der „arme“ , der nicht gut geerbt hat. Dadurch ist es den einen möglich diese Preise und Eigenkapitalquoten zu stemmen und den anderen , die sich sprichwörtlich alles erarbeiten müssen nicht. Diese Ungleichheit in unserem System gleicht auch der sparsamste spitzenverdieber nicht aus.

A

Anonym

sagt am 18. Februar 2022

Hast du auch Belege für diese These? Ich höre das imm er öfter ohne Zusammenhang oder Beweise. Es ist ja gerade nicht so, dass alle Erben hunderte Millionen bekommen. Und derjenige, der vieles it auch studiert hat oder sich anders Fortgebildet hat, der schon sehr vernünftige moglickreiter.

T

Till

sagt am 18. Februar 2022

So ist es. Wenn ich heutzutage ein Eigenheim kaufen möchte, muss man in der Regel geerbt haben oder eine Spitzenkarriere hingelegt haben. Meine Eltern leben noch und das ist gut so. Aber deswegen muss ich anderweitig gucken, wie ich in den nächsten 10 Jahren ein Eigenheim finanziert bekomme. Denn die Spitzenkarriere kann auch ausbleiben. So bleibt nur die Mietwohnung mit einer üppigen Miete, die die Reichen noch reicher und die Armen ärmer macht. Lange kann dieser Weg nicht mehr gut gehen... Früher haben Kriege oder Pandemien die Gesellschaft immer ein stückweit zurückgesetzt und die Schere zwischen arm und reich wieder geschlossen. Aber ohne Kriege und mit dem medizinischen Fortschritt werden wir dies nur noch sehr selten erleben und brauchen daher andere Mechanismen, um den aktuellen Trend zu stoppen. Aber bevor ich auf die Politik vertraue, nehme ich mein Schicksal lieber selber in die Hand und lasse mich auf dem Arbeitsmarkt verheizen, um dann doch irgendwann in den eigenen vier Wänden zu wohnen.

W

Wolfgang Schlicker

sagt am 18. Februar 2022

Ganz genau, da gebe ich dir vollkommen recht. generell ist jeder seines eigenen Glückes Schmied. Hier geht es um das enorme Potential das sich Humankapital nennt. Jeder startet in Berufsleben mit demselben Humankapital. Es kommt nur darauf an was man daraus macht. Wenn ich beispielsweise Sparkojote.ch sehe, bin ich immer wieder geflashed was er mit seinen 25 Jahren bereits erreicht hat. Und das sogar ohne Studium ist echt bemerkenswert.

l

lucab

sagt am 18. Februar 2022

Danke für den interessanten Artikel! Eine Formulierung finde ich allerdings problematisch: Ohne weitere Anmerkung wird zum Gini-Index geschrieben, dass die Ungleichheit zwischen 2009 und 2020 um knapp 20% zugenommen habe. Mit Blick auf die Grafik fällt auf, dass der Index zwischen 2009 (29,1 Punkte) und 2019 (29,8 P.) allerdings nur minimal, nämlich um 2,4%, gestiegen ist. Von 2019 bis 2020 (34,4 P.) ist er dann sprunghaft um über 15% gestiegen, vermutlich aufgrund der Corona-Pandemie. Hinsichtlich der in Medien häufig zu hörenden Aussage, dass die Ungleichheit in DE seit Jahren stark zunehme, hätte ich mir hier gewünscht, die 20%-Steigerung genauer zu differenzieren.

A

Anonym

sagt am 18. Februar 2022

Fand es ein bisschen verwirrend, dass mit "leichter" ausschließlich das "finanzielle leichter" gemeint war. "Kostengünstiger" wäre vielleicht treffender gewesen, weil man ansonsten noch die Zeitersparnis von online Plattformen hätte einbinden müssen, die m.M.n. auch einfacher sind als in der Zeitung zu blättern.

T

Till

sagt am 18. Februar 2022

Die Zeitersparnis von online Plattformen ist kaum der Rede wert. Immobilienplattformen haben die Preise noch weiter erhöht, weil sie mehr Transparenz und Liquidität in den Markt gebracht haben. Wo früher drei Leute um eine Immobilie geboten haben, die alle aus der Region kommen, sind es heute viel mehr, weil ich auch aus Düsseldorf gucken kann wie das Angebot in Münster beispielweise ist. Ohne Onlineplattformen waren die Preise viel heterogener und ermöglichten noch Schnäppchen, was mittlerweile viel schwieriger geworden ist. Früher ging viel mehr unter der Hand weg.

M

Mario Nehse

sagt am 18. Februar 2022

Interessanter Artikel, vielen Dank! Was man evt. noch anmerken könnte: selbst wenn man (grob vereinfacht) die These vertritt, der Hauskauf aufgrund der teureren Finanzierung für frühere Generationen zwar ein anders gearteter, aber genauso großer Kraftakt war wie heute (man denke an die sprichwörtlichen Anekdoten von Leuten, die ihr Haus dann kurzerhand selbst zusammengemauert haben sollen)... selbst dann kommt m.E. in der aktuellen Lage ein dickes Problem obendrauf, das hier noch gar nicht erwähnt ist: der Mangel auf der Angebotsseite des Marktes. Selbst wenn man, sagen wir, ein 500.000€-Haus finanziell stemmen kann: das *Finden* und erst recht das Bauen eines solchen Hauses sind das große Problem geworden. Das gilt nicht nur für die hippen Metropolregionen, sondern auch für Klein- und Kleinststädte. Die große Frage, die sich also neben der Finanzierung immer stellt, ist: "wie weit muss ich raus aufs platte Land fahren, bis ich für meine 500.000 etwas sinnvolles finde?". Denn auch das sind "Kosten": die Zeit, die Wege, die Nerven, der Verlust an kulturellen und sozialen Möglichkeiten, überhaupt an Infrastruktur, wenn ich raus in die Dörfer ziehe.

B

Bernd Schmidt

sagt am 18. Februar 2022

Ich wurde es sogar noch drastischer formulieren. Den vor allem sehe ich einen deutlichen Qualitätsunterschied. Vor 30 Jahren kaufte man für 200.000 eine Top-Immobilien nach gutem Stand der (damaligen) Technik. Heute bekommt man für die 500.000 maximal mittelmäßige Qualität.

W

Wolfgang Schlicker

sagt am 18. Februar 2022

Naja das mit der Qualität vor 30 Jahren müssen sie mir mal erklären. Sie schränken das ja auch gleich mit "damaliger Technik" ein. Vor 30 Jahren investierte man noch in Ölheizungen. Heute hat man beispielsweise eine Wasserstoff Brennstoffzelle und noch eine PV Anlage auf dem Dach verbaut. Das Haus, das man also vor 30 Jahren gebaut hat, wird man heute komplett neu sanieren müssen, wenn man den Energiekomfort von heute erreichen möchte. Auch haben sich die Baustoffe weiterentwickelt. Die Frage ist, ob man wirklich in den Metropolregionen leben möchte, und eben dafür diesen hohen Preis bezahlen will.

A

Anonym

sagt am 20. Februar 2022

Ihre persönlichen Empfindungen spielen für den Marktpreis keine Rolle, solange sich ein Käufer für den geforderten Preis finden lässt. Falls alle Käufer so denken wie Sie, ist diese Information dann auch dementsprechend eingepreist. Und Kompromisse muss man meistens eingehen im Leben. ✌🏼

Kommentar schreiben