Der ARERO Weltfonds

💡

- Der ARERO Weltfonds wurde auf der Basis von wissenschaftlichen Forschungsergebnissen zusammengestellt.

- Dieser investiert zu 60% in Aktien, zu 25% in Anleihen und 15% in Rohstoffe.

- Mit rund 2.200 Aktien und 300 Anleihen ist der Fonds ähnlich gut diversifiziert wie ein klassisches Weltportfolio aus ETFs.

- Insgesamt bildet der ARERO Weltfonds sechs Referenzindizes verschiedener Regionen und Assetklassen ab.

- Aktien und Anleihen werden physisch abgebildet, während Rohstoffe (bzw. Rohstoff-Futures) swap-basiert abgebildet werden.

- Der ARERO Weltfonds kann auch mit ETFs selbst nachgebildet werden. Dies ist deutlich günstiger, aber auch aufwendiger.

- Von dem ARERO Weltfonds existiert seit 2020 auch eine nachhaltige Version, der ARERO Weltfonds Nachhaltig.

👉

- Überlege dir zunächst dein persönliches Risikoprofil: Wie soll das Mischungsverhältnis aus Aktien und einer risikofreien Geldanlage sein?

- Wenn dir die Aufteilung der Anlageklassen in risikofrei und risikobehaftet sowie in Aktien, Anleihen und Rohstoffe des ARERO Weltfonds zusagt, informiere dich bei deinem Broker, ob der ARERO Fonds dort erhältlich ist.

- Im Idealfall bietet dein Broker einen kostenlosen Sparplan auf den ARERO Weltfonds an, sodass du diesen Monat für Monat kostengünstig besparen kannst.

Was ist der ARERO Weltfonds?

Der ARERO Weltfonds ist ein börsengehandelter Indexfonds. Er wurde von Prof. Martin Weber und seinem wissenschaftlichen Forschungsteam an der Universität Mannheim entwickelt. Der Fonds wurde im Jahr 2008 aufgelegt und die Investmentphilosophie basiert auf drei Grundprinzipien:

- kostengünstig

- breit über verschiedene Länder diversifiziert

- passive Anlagestrategie ohne market timing oder stock picking

Der ARERO Weltfonds investiert in Aktien, Anleihen (auch Renten genannt) und Rohstoffe. Diese drei Assetklassen verleihen dem Fonds seinen Namen. Mit einer Gesamtkostenquote (TER) von 0,5% p.a. ist der ARERO Fonds zwar teurer als viele Welt-ETFs. Vergleichbare Fonds sind aber in der Regel teurer, insbesondere, wenn sie so viele Assetklassen abdecken.

Eckdaten des Fonds

Der Fonds wird durch die Deutsche Bank Tochter DWS Investment verwaltet und ist thesaurierend. Das heißt, Dividendenausschüttungen werden automatisch reinvestiert.. Mit einem Fondsvolumen von 1,3 Milliarden € ist der Fonds größentechnisch vergleichbar mit etablierten ETFs.

| Verwaltungsgesellschaft | DWS Investment S.A. |

| Währung | EUR |

| Auflagedatum | 20.10.2008 |

| Fondsvermögen | 1,3 Mrd. € |

| Ertragsverwendung | Thesaurierend |

| Laufende Kosten (TER) | 0,50% |

| Anzahl der Werte | 2.192 Aktien 307 Anleihen |

| ISIN | LU0360863863 |

| WKN | DWS0R4 |

Die Asset Allocation

Um herauszufinden, in welchem Verhältnis die drei Assetklassen des ARERO Weltfonds jeweils zueinanderstehen sollen, hat das Forschungsteam um Prof. Weber eine Studie durchgeführt, in welcher untersucht wurde, wie sich verschiedene Zusammensetzungen dieser Assetklassen in der Vergangenheit entwickelt haben. Eine relevante Fragestellung ist dabei, wie die Fonds miteinander korrelieren. Das heißt: Bewegen sich die Kurse eher unabhängig voneinander oder eher im Gleichklang? Assetklassen, die sich möglichst unabhängig voneinander bewegen, sind besonders sinnvoll zu kombinieren.

Besonders ging es hier auch um die Frage, wie hoch oder niedrig der risikoarme Teil des Fonds, also der Teil der Anleihen, gewählt werden soll. Dies hängt von der Risikotragfähigkeit der Anlegerin oder des Anlegers ab, ist also von Mensch zu Mensch unterschiedlich und sehr subjektiv. Mit einem Simulationstool hat das Forschungsteam daher die Risikobereitschaft verschiedenster Anleger untersucht und daraus eine Asset Allocation ermittelt.

Im Aktienteil des Fonds (60%) werden jeweils 4 Regionen anhand von repräsentativen Indizes abgebildet:

- Nordamerika

- Europa

- Pazifikraum

- Schwellenländer

Untereinander werden die Regionen in diesem Aktienteil nach den jeweiligen Bruttoinlandsprodukten gewichtet (siehe auch regionale Verteilung). Damit unterscheidet sich der Fonds von den gängigsten Welt-Indizes oder Welt-Fonds, welche ihre Regionen nach Marktkapitalisierung gewichten.

Der Renten- bzw. Anleihenteil (25%) besteht aus etwa 300 Staatsanleihen von Ländern der Eurozone mit unterschiedlichen Laufzeiten. Da der Teil der Anleihen den risikoarmen Teil des Fonds darstellt, beschränkt sich dieser auf Euro-Staatsanleihen, um ein Währungsrisiko auszuschließen.

Nach Meinung des Forscherteams tragen Rohstoffe zu einer weiteren Diversifikation des Fonds bei. Das liegt auch vor allem an der sehr geringen Korrelation von Rohstoffen mit Aktien. Daher bildet der Fonds zu 15% Rohstoffpreise ab, die sich aus vier Kategorien zusammensetzen:

- Energie (Erdöl, Heizöl, Normalbenzin und Erdgas)

- Edelmetalle (Gold und Silber)

- Industriemetalle (Nickel, Kupfer, Zink und Aluminium)

- Agrarrohstoffe und Lebendvieh (Kaffee, Baumwolle, Schweinehälften, Lebendrind, Mais, Sojabohnen, Sojaöl, Sojabohnenmehl, Zucker und Weizen)

Immobilien sind im Fonds nicht enthalten, da diese nach Ansicht des ARERO-Teams das Risiko-Rendite-Verhältnis nicht weiter bereichern würden. Darüber hinaus ist davon auszugehen, dass viele potenzielle Investoren bereits eine eigene Immobilie besitzen und daher bereits zu einem großen Teil in dieser Anlageklasse investiert sind. Ganz frei von Immobilien ist der ARERO Fonds natürlich trotzdem nicht, denn in den jeweiligen Indizes, die nachgebildet werden, sind natürlich auch Immobilienfirmen oder REITS enthalten.

Rebalancing

Da es in der Natur der verschiedenen Assetklassen liegt, sich im Wert unterschiedlich zu entwickeln, kommt es im Laufe der Zeit zwangsläufig zu einer Abweichung der ursprünglichen Portfoliostruktur. Ein regelmäßiges Rebalancing ist also nötig. Das bedeutet: Die oben beschriebene Portfoliostruktur wird in regelmäßigen Abständen wiederhergestellt. Auch die regionale Aufteilung der Investments im Aktienteil wird hierbei nachjustiert.

Zweimal im Jahr (Stand: Juni 2021) findet beim ARERO Weltfonds ein Rebalancing statt. Ursprünglich war dies aus Kostengründen nur einmal im Jahr vorgesehen, da ein Rebalancing stets zusätzlichen Aufwand bedeutet. Inzwischen ist dies technisch jedoch leichter möglich, sodass ein Rebalancing nun jeweils Anfang Mai und Anfang November stattfindet.

Darüber hinaus kann es notwendig sein, zwischen diesen Terminen ein außerplanmäßiges Rebalancing durchzuführen. Wenn ein Fonds dauerhaft zu mehr als 51% aus Aktien besteht, erhalten Investoren eine sogenannte steuerliche Teilfreistellung: 30% der Ausschüttungen oder Gewinne müssen dann nicht versteuert werden. Damit der Aktienanteil auch in einer Krise nicht unter 51% fällt, findet ein außerordentliches Rebalancing statt, sobald der Aktienanteil unter 52% fällt.

Zum ersten Mal seit Bestehen des Fonds fand am 18. März 2020, nachdem der Aktienmarkt aufgrund der Corona-Krise abgestützt ist, ein außerordentliches Rebalancing des Fonds statt.

Wie setzt sich der ARERO Weltfonds zusammen?

Der ARERO Weltfonds besteht aus Aktien und Anleihen, die jeweils verschiedene Aktien-, Anleihen- und Rohstoff-Indizes nachbilden. Rohstoffe oder Derivate auf Rohstoffe sind nicht im Index enthalten (wie die einzelnen Indizes nachgebildet werden, erfährst du im Abschnitt Replikationsmethode). Als Indexanbieter wurden Solactive und Bloomberg gewählt.

Der vielen bekannte Indexanbieter MSCI diente dem ARERO Weltfonds bis 2018 als Indexanbieter. Da Indexanbieter dem jeweiligen Fondsanbieter Lizenzgebühren zahlen müssen, um dessen Index nachbilden zu dürfen, hat sich der ARERO Weltfonds aus Kostengründen für Indizes des günstigeren deutschen Anbieters Solactive aus Frankfurt am Main entschieden.

Referenzindizes

Aktien

Die vier Regionen, die der ARERO Weltfonds repräsentiert, werden jeweils durch vier verschiedene regionale Indizes abgebildet. Diese bilden aus der jeweiligen Region 85% der Marktkapitalisierung ab und umfassen sowohl Large- als auch Mid-Caps (also große und kleine Unternehmen), aber keine Small-Caps (kleine Unternehmen).

Da der ARERO Weltfonds diese vier Regionen anhand des jeweiligen Bruttoinlandsprodukts gewichtet, ist es nötig, auch verschiedene Indizes dafür heranzuziehen. Ein einziger Welt-Index würde eine solche Gewichtung nicht ermöglichen.

| Nordamerika | Solactive GBS North America Large & Mid Cap USD Index TR |

| Europa | Solactive GBS Developed Market Europe Large & Mid Cap EUR Index TR |

| Pazifikraum | Solactive GBS Developed Market Pacific Large & Mid Cap USD Index TR |

| Schwellenländer | Solactive GBS Emerging Markets Large & Mid Cap USD Index NTR |

Anleihen

Der Anleihen-Teil des Fonds wird ebenfalls durch einen Index des Anbieters Solactive abgebildet.

| Anleihen | Solactive EuroZONE Government Bond Index TR |

Der Solactive EuroZONE Government Bond Index repräsentiert Staatsanleihen mit sämtlichen Laufzeiten und Kuponzinsen zwischen 0% und derzeit 9%. Der hohe Kuponzins von 9% stammt aktuell von einer italienischen Staatsanleihe mit einer Laufzeit bis zum Jahr 2023.

Betrachtet man einen entsprechenden ETF auf den Anleihen-Index, erhält man weiteren Einblick in die Aufteilung der Laufzeiten und Bonitäten der darin enthaltenen Papiere. Hier die Aufteilung, wie sie in dem physisch replizierenden Amundi Prime Euro Govies UCITS ETF DR zu finden ist:

| Laufzeit | Anteil |

|---|---|

| Kurzfristig | 5,58% |

| 2 Jahre | 17,61% |

| 5 Jahre | 19,77% |

| 7 Jahre | 16,11% |

| 10 Jahre | 13,74% |

| 15 Jahre | 9,16% |

| 20 Jahre | 9,48% |

| 30 Jahre | 8,56% |

Über 40% der Anleihen haben Laufzeiten von mehr als zehn Jahren. Diese dürften auch im Wesentlichen für die Rendite des Index verantwortlich sein. Denn eine lange Absicherung des Kuponzinses durch eine lange Laufzeit wird mit einem höheren Zins vergütet. Für Anleihen mit kurzen Laufzeiten erhält der Kreditgeber gar keinen oder einen negativen Kuponzins.

Ein diverses Bild ergibt sich ebenfalls bei einer Betrachtung der Bonitäten:

| Rating | Anteil |

|---|---|

| AAA | 22,65% |

| AA | 35,82% |

| A | 16,56% |

| BBB | 24,87% |

| Sonstige | 0,11% |

Eine Bonität von AAA (ausgesprochen “triple A”) steht hier für einen Schuldner mit höchster Bonität und einem so gut wie nicht vorhandenen Ausfallrisiko. Dagegen bezeichnet BBB eine durchschnittlich gute Anleihe, bei der mit Problemen zu rechnen ist, falls sich die Gesamtwirtschaft verschlechtert. Je niedriger die Bonität, desto höher ist der Zins, der für die Anleihe bezahlt wird.

🧐

Rohstoffe

Als Referenzindex für die Rohstoffe wird eine Version des Bloomberg Commodity Index verwendet.

| Rohstoffe | Bloomberg Commodity Index Total Return 3 Month Forward |

Dieser Index enthält Terminkontrakte auf verschiedenste Rohstoffe, die in spätestens drei Monaten in der Zukunft fällig werden. Der Vorteil von Terminkontrakten ist, dass Rohstoffe nicht physisch vorgehalten werden müssen. Damit entfällt die Notwendig, beispielsweise eine Tonne Rohöl lagern zu müssen, was die Verwaltungskosten des Fonds stark verteuern würde - und rein organisatorisch kaum zu händeln wäre.

💡

Um die Rohstoffgruppen zu gewichten, zieht man einerseits den Preis und die Liquidität und andererseits die Produktionsmenge als Kriterien heran:

- Preis und Liquidität zählen zu zwei Dritteln.

- Zu einem Drittel fließt die Produktionsmenge ein.

- Ein Rohstoff darf mit maximal 15% gewichtet sein.

- Verwandte Rohstoffgruppen dürfen mit maximal 33% gewichtet sein.

| Rohstoffgruppe | Zielgewichtung 2021 |

|---|---|

| Landwirtschaft | 32,0% |

| Energie | 29,6% |

| Edelmetalle | 16,8% |

| Industriemetalle | 16,0% |

| Lebendvieh | 5,7% |

Zwar bilden hier die Landwirtschaft und Edelmetalle die jeweils größten Rohstoffgruppen. Doch betrachtet man die zehn größten Positionen, ergibt sich wiederum ein anderes Bild:

| Rohstoff | Anteil |

|---|---|

| Gold | 12,8% |

| Rohöl WTI | 9,1% |

| Erdgas | 8,1% |

| Rohöl Brent | 7,5% |

| Kupfer (COMEX) | 6,0% |

| Mais | 5,4% |

| Sojabohnen | 5,2% |

| Aluminium | 4,5% |

| Silber | 3,9% |

| Sojabohnenöl | 3,8% |

Regionale Verteilung nach Wirtschaftskraft

Die vier im Aktienteil des ARERO Weltfonds enthaltenen Regionen werden nach ihren jeweiligen Bruttoinlandsprodukten gewichtet. Während andere Indizes ihre Regionen nach Marktkapitalisierung gewichten und somit das Rebalancing mehr oder weniger von selbst abläuft, ist es im Aktienanteil des ARERO Fonds nötig, die regionale Gewichtung zu jedem Rebalancing-Termin anzupassen. Daher kann auch die folgende Tabelle nur eine Momentaufnahme des Rebalancing-Termins im Mai 2021 sein:

| Region | Anteil am Gesamtvermögen |

|---|---|

| Nordamerika | 16,97% |

| Europa | 13,81% |

| Pazifikraum | 5,51% |

| Schwellenländer | 23,71% |

| Summe | 60% |

Auffällig ist hier der vergleichsweise geringe Anteil von nordamerikanischen Aktien, während Schwellenländer am stärksten repräsentiert sind. Indizes, die nach Marktkapitalisierung gewichtet sind, haben einen besonders dominanten Anteil US-amerikanischer Aktien. Zwar hat diese Gewichtung in der Vergangenheit zeitweise zu einer hohen Rendite beigetragen. Gleichwohl bedeutet so ein starker Fokus auf US-amerikanische Anteile aber auch eine entsprechend hohe Abhängigkeit des gesamten Index von der amerikanischen Wirtschaft.

Replikationsmethode

Eine wichtige Eigenschaft von Indexfonds ist ihre Replikationsmethode. Sprich: Wie bildet der Fonds seinen Index ab? Der ARERO Weltfonds ist – zumindest teilweise – ein voll replizierender Aktienfonds. Das bedeutet, dass die Aktien und Anleihen, die der Index abbildet, auch vom Fonds gekauft werden. Die Rohstoffe hingegen werden swap-basiert abgebildet, sind also nicht physisch im Fonds enthalten.

Eines der drei Grundprinzipien des ARERO Weltfonds ist, dass er kostengünstig sein soll. Um einen so vielfältigen Fonds, der vier regionale Indizes, einen Anleihen-Index und einen Rohstoff-Index abbildet, kostengünstig auszugestalten, musste das Team um Prof. Weber besonders trickreich sein.

Ursprünglich keine einzige Aktie im Fonds enthalten

Wie der ARERO Fonds seine Indizes abbildet, hat sich im Laufe der Zeit verändert. Nach Auflage des Fonds im Jahr 2008 enthielt dieser zum Beispiel keine einzige Aktie. Der Aktienanteil, die Rohstoffe und teilweise auch der Anleihenteil wurden aus Kostengründen nicht physisch, sondern swap-basiert repliziert.

Beim swap-basierten Nachbilden eines Index schließt der Fonds oder der Fondsbetreiber mit einem Partner, dem sogenannten Kontrahenten, ein Tauschgeschäft ab. Beide Partner haben in ihrem Portfolio Werte, an deren Rendite der jeweils andere Partner interessiert ist. Also tauschen die Partner einfach ihre Renditen. Zusätzlich wird dem Kontrahenten eine Swap-Gebühr bezahlt.

Vorteil dieser Methode ist eine Kostenersparnis, da das physische Abbilden von Aktien und anderen Werten besonders teuer und aufwendig ist, wenn der Fonds noch recht klein ist. Ein Nachteil liegt jedoch klar auf der Hand: Die abgebildeten Werte sind nicht im Verantwortungsbereich des Fonds. Dadurch besteht ein gewisses, wenn auch sehr geringes, Ausfallrisiko, falls der Kontrahent pleite geht und die vereinbarte Rendite nicht mehr liefern kann.

Umstellung von synthetischer auf physische Replikation

Im Jahr 2018 stellte der ARERO Weltfonds seine Replikationsmethode um. Aktien und Anleihen werden seitdem physisch abgebildet. Rohstoffe werden hingegen weiterhin swap-basiert abgebildet.

Dafür gab es gleich mehrere Gründe: Zum einen war das Fondsvolumen in der Zwischenzeit deutlich gestiegen, sodass eine physische Replikation sehr viel rentabler wurde. Ausschlaggebend war aber die Investmentsteuerreform, laut der Fonds seither anders besteuert werden: Investoren ermöglicht sie, 30% der Gewinne und Ausschüttungen von der Abgeltungssteuer zu befreien, wenn der investierte Fonds fortlaufend zu mehr als 50% aus Aktien besteht.

Auch der technische Fortschritt seit Auflage des Fonds ermöglicht es nach Aussagen des ARERO-Teams inzwischen, Aktien kostengünstiger zu handeln.

Welche Werte sind im ARERO Weltfonds enthalten?

Die folgende Tabelle zeigt die größten zehn Positionen, die im ARERO Fonds enthalten sind:

| Wertpapier | Anteil | |

|---|---|---|

| 1 | Swap 3mlibor/Bcomf3t 521,4627 (Csssv) 08.11.21 Pay (Zinsswap) | 14,50% |

| 2 | iShares MSCI India UCITS ETF USD (Acc) | 2,61% |

| 3 | GDH Defined Time Deposits or Cash/Fwd Assets (Festgeld) | 2,39% |

| 4 | Nordrhein-Westfalen (Land) 0.2485% (Anleihe) | 2,03% |

| 5 | Taiwan Semiconductor Manufacturing Co. | 1,48% |

| 6 | European Bank For Reconstruction & Development 0.16988% (Anleihe) | 1,35% |

| 7 | Inter-American Development Bank 0.31125% (Anleihe) | 1,35% |

| 8 | Tencent Holdings Ltd. | 1,29% |

| 9 | Alibaba Group Holding Ltd | 1,11% |

| 10 | Landwirtschaftliche Rentenbank 0.26438% (Anleihe) | 1,10% |

Die größte Position des ARERO Weltfonds erscheint zunächst ziemlich groß. Bei näherem Hinsehen wird aber klar, was dahinter steckt: Die gesamte Assetklasse der Rohstoffe wird Swap-Basiert abgedeckt und diese befindet sich in diesem Produkt. Hier wird der 3-monatige LIBOR-Zins gegen die Performance des oben erwähnten Rohstoff-Index getauscht.

Außerdem fällt direkt eine Position ins Auge: Die zweitgrößte Position des ARERO Fonds ist ein ETF. Insgesamt sind im ARERO Weltfonds vier ETFs enthalten:

- Xtrackers MSCI GCC Select Swap UCITS ETF 1C

- Xtrackers CSI300 Swap UCITS ETF 1C

- iShares IV- MSCI India UCITS ETF

- iShares MSCI Saudi Arabia Capped USD Acc

Grundsätzlich investiert der ARERO Weltfonds nicht als Dachfonds in andere Fonds, da dies doppelte Kosten verursacht: die Verwaltungskosten des jeweiligen Fonds und des ARERO selbst. Bei diesen vier ETFs handelt es sich um ETFs auf einen Index, der die Staaten aus dem Golf-Kooperationsrat abbildet, den chinesischen Index CSI 300 sowie zwei ETFs, die indische und saudi-arabische Aktien abbilden. Es ist davon auszugehen, dass es nicht möglich ist, kostengünstig in Aktien dieser Länder zu investieren, sodass eine Ausnahme von der Regel hier zweckmäßiger war.

Darüber hinaus finden sich unter den Top-10-Positionen neben bekannten Unternehmen je eine Anleihe der Europäischen Bank für Wiederaufbau und Entwicklung, der Inter-American Development Bank und vom Land Nordrhein-Westfalen.

Vor- und Nachteile einer Investition in den ARERO Weltfonds

Eine günstige und flexible Alternative zum ARERO Weltfonds ist die eigene Nachbildung der Portfolioaufteilung mithilfe von ETFs. Dank der großen Transparenz des Fonds lassen sich die jeweiligen Indizes (oder ihre Verwandten eines anderen Anbieters) mit ETFs in der gleichen Gewichtung nachbilden. Selbst den Rebalancing-Termin könnte man übernehmen und die Gewichtung der Regionen zweimal im Jahr anhand des BIP anpassen. Ein entscheidender Nachteil dieser Strategie ist jedoch die fehlende steuerliche Teilfreistellung von Rohstoff- und Anleihen-ETFs. Was dafür spricht, den ARERO Weltfonds selbst nachzubilden oder direkt in diesen zu investieren, haben wir hier aufgelistet:

Direkt in den ARERO Weltfonds investieren

Wissenschaftlich basiertes Anlegen: Das Verhältnis der einzelnen Assetklassen zueinander ist nicht zufällig gewählt, sondern wissenschaftlich begründet.

Breite Diversifikation über drei Assetklassen: Jeweils Anleihen und Rohstoffe haben eine sehr geringe Korrelation mit Aktien. Daher wirkt sich die Kombination dieser drei Assetklassen positiv auf das Risiko-Rendite-Verhältnis aus.

Kein eigenes Rebalancing notwendig: Dieses kostet Zeit und Geld und wird durch den Fonds für dich erledigt. Wenn das Portfolio wie der ARERO Fonds nach BIP gewichtet werden soll, muss man in jedem Falle regelmäßig aktiv werden, die Asset Allocation anpassen und rebalancen.

Kostengünstiges Gesamtportfolio: Für einen gemanagten Fonds ist der ARERO Weltfonds mit einer TER von 0,5% besonders günstig.

Positive Entwicklung: Die Historie mit ihren Restrukturierungen wie der Umstellung auf physische Replikation aufgrund des gestiegenen Fondsvolumens belegt, wie sich der Fonds stetig weiterentwickelt.

Teilfreistellung: Da der ARERO Weltfonds zu mehr als 51% aus Aktien besteht, müssen bei einem Investment in den Fonds nur 70% der realisierten Kursgewinne versteuert werden.

ARERO Weltfonds mit ETFs nachbilden

Asset Allokation kann nicht variiert werden: Die Aufteilung des Vermögens in die drei Anlageklassen des ARERO Fonds ist vorgegeben. Zwar kann diese im eigenen Portfolio durch Beimischungen variiert werden, aber der Anteil eine bestimmten Assetklasse kann nicht signifikant reduziert werden.

Eigenes ETF Portfolio kann deutlich günstiger sein: Mit einer TER von rund 0,15% lässt sich der ARERO Weltfonds sehr viel günstiger mit ETFs selbst nachbilden.

Rohstoffe im Portfolio: Über die Sinnhaftigkeit von Rohstoffen im Portfolio gehen die Meinungen auseinander. Mit dem ARERO Weltfonds ist man jedoch an diese Assetklasse gebunden.

Die nachhaltige Version des ARERO Weltfonds

| Verwaltungsgesellschaft | DWS Investment S.A. |

| Währung | EUR |

| Auflagedatum | 30.06.2020 |

| Fondsvermögen | 67,18 Mio. EUR |

| Ertragsverwendung | Thesaurierend |

| Laufende Kosten (TER) | 0,50% |

| Anzahl der Werte | ca. 1.153 Aktien ca. 280 Anleihen |

| ISIN | LU2114851830 |

| WKN | DWS26Y |

Im Juli 2020 wurde der ARERO Weltfonds durch eine nachhaltige Schwester ergänzt. Dieser wird nach der gleichen Methode wie der ARERO Fonds gebildet, jedoch werden hier nach den unten genannten Kriterien einige Werte herausgefiltert. Anleger, die von der ARERO Strategie überzeugt sind, haben so die Möglichkeit, soziale und nachhaltige Aspekte bei Ihrer Anlage zu berücksichtigen.

Welche Nachhaltigkeitskriterien werden angewandt?

Die Werte des ARERO Fonds werden in seiner nachhaltigen Version durch einen aufwendigen softwarebasierten Prozess gefiltert. Dazu dient die ESG-Engine des Vermögensverwalters der Deutschen Bank.

Die ESG-Engine der DWS bewertet Unternehmen nach den sogenannten ESG-Kriterien. ESG steht für environment (Umwelt), social (sozial) und governance (Unternehmensführung). Wie der Name bereits sagt, wird hier also bewertet nach:

- Umweltaspekten wie Klimaschutz, Umgang mit Ressourcen, Artenschutz und Treibhausgasemissionen

- sozialen Kriterien wie Arbeitsschutz, Gesundheit und Ernährungssicherheit,

- Art der Unternehmensführung wie Umgang mit Korruption, Compliance und Aufsichtsstruktur.

Um nun nach diesen Kriterien Unternehmen heraus zu filtern, wird wie folgt vorgegangen:

- Auf der Grundlage von fünf öffentlich zugänglichen Datenanbietern werden Unternehmen hinsichtlich ihrer Nachhaltigkeit beurteilt.

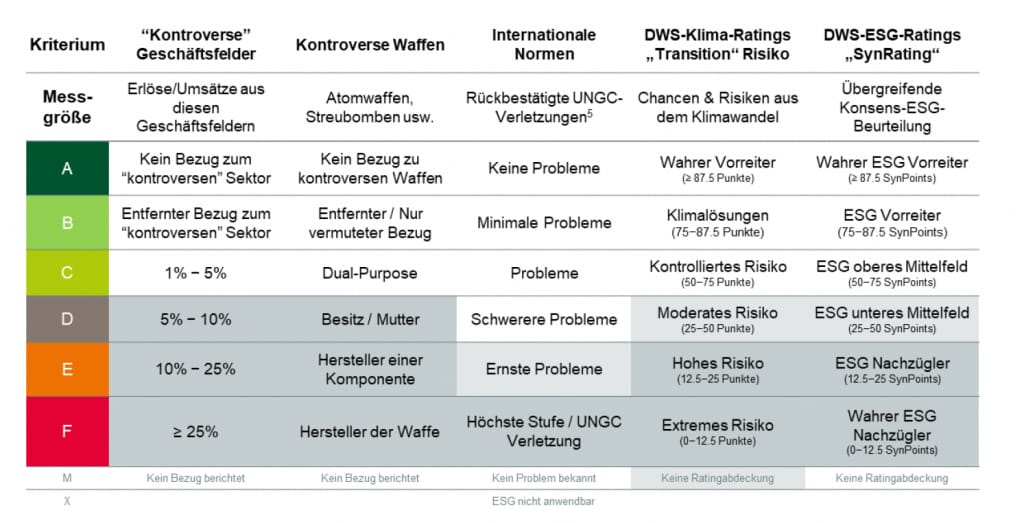

- Zusammenfassung dieser Bewertungen und Rating der Unternehmen durch die ESG-Engine der DWS auf einer Skala von A bis F. Mit A bewertete Unternehmen erfüllen die ESG-Standards am besten, mit F bewertete Unternehmen am schlechtesten.

- Ausschluss der mit E und F, teilweise auch mit D bewerteten Unternehmen.

Das naheliegendste ESG-Kriterium sind die sogenannten kontroversen Geschäftsfelder. Also die Tabakbranche, Glücksspiel, Alkohol, Pornografie und Waffenhandel. Ausschlaggebend dafür, dass ein Unternehmen herausgefiltert und aus dem ARERO Nachhaltig heraus fällt, ist das Ausmaß, in dem das Unternehmen in einem solchen Geschäftsfeld tätig ist. Fallen die Erlöse des Unternehmens aus solchen Geschäftsfeldern zu mehr als 5% ins Gewicht, erhalten diese ein Rating von D oder schlechter, wie in der ersten Spalte der folgenden Grafik zu sehen ist. Unternehmen mit den Ratings D bis F aus diesem Bereich fallen aus dem ARERO Nachhaltig raus.

In der Grafik grau hervorgehoben sind die Kategorien, in denen Unternehmen ausgeschlossen werden.

Eine Ausnahme wird hier bei Waffenherstellern vorgenommen. Auch wenn kein Erlös in dieser Branche erzielt wird, das Unternehmen aber eine Waffenfirma besitzt, wird diese mit D bewertet und fällt aus dem ARERO Nachhaltig heraus.

Schwieriger messbar ist die Einhaltung von Unternehmensnormen in der dritten Spalte der obigen Grafik. Anbieter von ESG-Daten nutzen hier unterschiedliche Kriterien. Ein Vorteil der ESG-Engine des DWS ist, dass Daten verschiedener ESG-Bewertungen miteinander vereint werden. Auch hier erfolgt durch die Engine eine Bewertung von A bis F. Unternehmen, die hier mit F bewertet werden fallen automatisch aus dem ARERO NAchhaltig raus und solche, die eine E-Bewertung erhalten, werden auf Portfolioebene begrenzt.

Weitere Kriterien sind das Klimatransitionsrisiko und das SynRating. Das Klimatransitionsrisiko bewertet das Risiko von Einkommensrückgängen durch steigende CO2-Preise. CO2-Intensive Branchen sind davon stärker betroffen und werden daher schlechter bewertet. Insbesondere “Gewinner”, die klimapolitische Lösungen anbieten, werden hier besser bewertet. Das SynRating bewertet die gesamte ESG-Qualität eines Unternehmens anhand von mehr als 100 Faktoren aus den Bereichen Umwelt, Soziales und Unternehmensführung.

In der Assetklasse der Staatsanleihen wird keine Filterung vorgenommen, da diese bereits als ESG-konform gilt. Bei den Rohstoffen wird auf eine Abbildung von Rohstoffen im Bereich Agrar und Lebendvieh verzichtet, da es sich auch hierbei um kontroverse Branchen handelt. Dazu wird der Index “Bloomberg Commodity ex Agriculture and Livestock 15/30 Capped 3 Month Forward TR” abgebildet, welcher ein Subindex des für den ARERO Weltfonds verwendeten Rohstoff-Index ist. Dieser schließt die beiden genannten Branchen aus.

Wie unterscheidet sich der ARERO Nachhaltig vom ARERO Weltfonds?

Betrachten wir zunächst einmal die Gemeinsamkeiten: Der ARERO Nachhaltig ist ebenfalls thesaurierend und trotz des zusätzlichen Aufwandes, nach ESG-Kriterien zu filtern, liegt auch die Gesamtkostenquote (TER) wie bei der großen Schwester bei 0,50%. Auch die Asset Allocation der beiden Fonds ist die gleiche.

Durch das Herausfiltern von Aktien, die nicht den Nachhaltigkeitskriterien entsprechen, enthält die nachhaltige Version des ARERO Fonds jedoch deutlich weniger Aktien. Mit ca. 1.100 Werten (im Vergleich zu ca. 2.200 Werten im ARERO Weltfonds) ist dieser sehr viel weniger gestreut.

Das Fondsvolumen von 67,18 Mio. € im Jahr 2021 beträgt gerade ein Zwanzigstel des Volumens der klassischen Version des ARERO Weltfonds. Da dieser erst 2020 aufgelegt wurde, ist dies nicht verwunderlich.

Aufgrund der bisher kurzen Lebenszeit des Fonds ist eine Aussage über Rendite und Risiko nicht sinnvoll. Hier fehlen noch einige Jahre an Performancedaten, um ein begründetes Fazit ziehen zu können.

Wie kann ich in den ARERO Weltfonds investieren?

Der ARERO Weltfonds wird von einigen Brokern als kostenloser Sparplan oder zum Einmal-Kauf angeboten. Darüber hinaus können Anteile an dem Fonds auch direkt bei der Fondsgesellschaft DWS erworben werden.

Zu empfehlen ist eine Investition in den ARERO Weltfonds über den eigenen Broker oder einen der unten aufgelisteten Broker. Bei der Fondsgesellschaft DWS fallen für ein Depot – je nach Ausführung des Depots – Gebühren von 8 bis 50€ pro Jahr an.

| ARERO Weltfonds | ARERO Weltfonds Nachhaltig | |

|---|---|---|

| ISIN | LU0360863863 | LU2114851830 |

| WKN | DWS0R4 | DWS26Y |

| Kostenlos sparplanfähig | flatex ING Smartbroker comdirect Consorsbank S Broker onvista DKB | Smartbroker Consorsbank |

Was unterscheidet den ARERO Weltfonds von anderen Weltportfolios?

Der größte Unterschied zwischen dem ARERO Weltfonds und anderen Weltportfolios ist die Aufteilung der Assetklassen. Während bei einem Investment in den MSCI World oder bei einem klassischen 70/30-Portfolio bestehend aus Industrie- und Schwellenländern (im Verhältnis 70% und 30%) ausschließlich in weltweite Aktien investiert wird, beinhaltet der ARERO Weltfonds auch Anleihen und Rohstoffe. Hier ist also der risikoarme Teil schon inklusive, während es bei einem klassischen Weltportfolio empfehlenswert ist, diesen zusätzlich aufzubauen.

Die Diversifizierung ist beim ARERO Weltfonds ähnlich wie beim MSCI World oder vergleichbaren Indizes. Einerseits ist der ARERO Fonds mit ca. 2.200 enthaltenen Aktien auf mehr Einzelwerte gestreut als der MSCI World und auf weniger als der MSCI ACWI. Andererseits deckt der ARERO mehr Assetklassen ab als beide ETFs, sodass dieser allein dadurch breiter diversifiziert ist.

Professor Weber und sein Team

Der ARERO Fonds ist eng verknüpft mit Prof. Martin Weber und seinem Forschungsteam. In Anknüpfung an Webers Buch “Genial einfach investieren”, welches kostenlos im Internet erhältlich ist, hat das Team gemeinsam mit der Deutsche Bank-Tochter DWS ein Konzept für den Fonds entwickelt, welchen die DWS vertreibt.

Prof. Weber ist Senior-Professor am Lehrstuhl für Betriebswirtschaftslehre der Universität Mannheim. Zu seinen Forschungsschwerpunkten gehört unter anderem das Gebiet der “behavioural finance”, also der verhaltensorientierten Finanzforschung. Dort beschäftigt er sich mit der menschlichen Psyche in finanziellen Situationen und der Frage, wie irrationale oder widersprüchliche Entscheidungen von Marktteilnehmern zustande kommen.

Das ARERO-Team besteht neben Prof. Weber aus drei weiteren Professorinnen und Professoren verschiedener Universitäten.

Zwischen dem ARERO Team und dem Fondsanbieter DWS besteht eine klare Aufgabenteilung. Während Prof. Weber und sein Team für die Entwicklung und die fortwährende wissenschaftliche Überprüfung des ARERO Konzepts zuständig sind, ist es die Aufgabe der DWS, dieses Konzept umzusetzen sowie den Fonds zu managen und zu verwalten.