Kapitelübersicht

3

Strategie & Portfolio

4

ETF-Auswahl

ETF Portfolio Rebalancing erklärt!

💡

- Durch Rebalancing kannst du dein Portfolio wieder in die Balance bringen, damit es deiner ursprünglich festgelegten Asset Allocation und damit deiner Strategie entspricht.

- Rebalancing ist bei einer passiven Strategie wichtig, um die Rendite zu erhöhen und dein Risikoniveau beizubehalten.

- Wir empfehlen dir, zu einem festen Zeitpunkt einmal im Jahr ein Rebalancing zu prüfen. Bei kleinen Abweichungen von der Asset Allocation musst du nicht eingreifen.

- Du kannst per Sparplan-Anpassung oder über (Teil-)Verkäufe und Käufe von Anteilen dein Portfolio rebalancen.

- Welche Kosten beim Rebalancing auf dich zukommen, beschreiben wir im Text.

Was ist Portfolio-Rebalancing?

Es mag widersprüchlich klingen, als Buy-and-Hold-Investor Rebalancing und Umschichtung zu betreiben. Doch gerade bei einer passiven Strategie ist dieses Korrektiv wichtig. Aktive Investoren überlassen die Gewichtung ihres Portfolios oft dem Markt, sie rebalancen in der Regel eher selten bewusst.

Die Kurse am Aktienmarkt schwanken natürlich, sodass dein Portfolio aus der Balance geraten kann. Wenn dein risikobehafteter Anteil z. B. übermäßig gut performt, kann es zu mehr Risiko in deinem Portfolio insgesamt und damit einer Abweichung von der ursprünglichen Asset Allocation kommen. In den nächsten Abschnitten führen wir konkrete Beispiele auf. Dann ist es wichtig, abzuwägen, ob ein Rebalancing an der Zeit wäre. Und zwar, um deine Asset Allocation wiederherzustellen, also die Gewichtung der einzelnen Anlageklassen.

Durch Rebalancing hältst du dein Risikoniveau

Wenn du in der Asset Allocation z. B. 40% risikofreien Anteil in deinem Portfolio anstrebst, dein risikobehafteter Anteil sich aber gut entwickelt und damit wächst, sinkt der Anteil deines risikofreien Anteils. Damit erhöht sich das Gesamtrisiko deiner Anlage.

Als langfristiger Anleger ist es wichtig, die eigene Risikotragfähigkeit anzuwenden und das in der Asset Allocation festgelegte Risikoniveau beizubehalten. Hier kommt das Rebalancing als Korrektiv ins Spiel.

Rendite steigern mit Rebalancing: die Regression zum Mittelwert

Ein wichtiges Argument für das Rebalancing als passiver Investor ist die Tendenz des Marktes, sich dem langfristigen (Rendite-)Mittelwert anzunähern, die sogenannte Regression zum Mittelwert. Kurse, die sich außerordentlich gut entwickelt haben, werden sich der Theorie nach tendenziell zukünftig eher unterdurchschnittlich entwickeln und Kurse, die geschwächelt haben, wieder steigen.

Intuitiv tendieren die meisten Menschen dazu, Aktien mit steigenden Kursen halten zu wollen. Wir trennen uns ungern von “Gewinnern”. Doch die Theorie sagt eindeutig: Anlageklassen, die überdurchschnittlich performt haben, werden nachlassen und Anlageklassen, die geschwächelt haben, wieder aufholen. Du tust also etwas für deine langfristige Rendite, wenn du Rebalancing betreibst.

Wann ist der richtige Zeitpunkt fürs Rebalancing?

Wir schlagen vor, einmal jährlich dein Portfolio auf Rebalancing zu prüfen. Trage dir den Termin am besten in den Kalender ein und nehme dir die Zeit, z. B. am Jahresanfang oder -ende. Denn sonst könnte dir die Psychologie beim Anlegen ein Bein stellen und du wirst verführt, das Portfolio “weiterlaufen zu lassen”. So erhöhst du jedoch dein Risiko und entfernst dich von deiner in der Asset Allocation festgelegten Strategie.

Allerdings ergibt das Umschichten nur dann wirklich Sinn, wenn deine Aufteilung um 5% oder mehr von der ursprünglichen abweicht.

🔥

Beispielrechnung: Ist ein Rebalancing nötig?

In diesem Beispiel rechnen wir vor, wie sich Kursentwicklungen auf das Verhältnis innerhalb deines Portfolios zwischen risikofreien und risikobehafteten Assets auswirken könntnen.

Wir gehen von einem Portfolio mit einem Startvermögen von 10.000€ und folgender Asset Allocation aus: 30% risikofreier Anteil (Tagesgeldkonto) und 70% risikobehafteter Anteil (Aktien-ETF Weltportfolio)

| risikofreier Anteil (Tagesgeldkonto) | risikobehafteter Anteil (Aktien- ETF Weltportfolio) | Verhältnis risikofrei vs. risikobehaftet | |

|---|---|---|---|

| Ursprüngliche Asset Allocation | 3.000€ | 7.000€ | 30% vs. 70% |

| Wertentwicklung Szenario A | 3.000€ | 8.000€ (+1.000€ Buchgewinn) | 27,2% vs. 72,7% |

| Wertentwicklung Szenario B | 3.000€ | 12.000€(+5.000€ Buchgewinn) | 20% vs. 80% |

| Wertentwicklung Szenario C | 3.000€ | 5.000€(-2.000€ Buchverlust) | 37,5% vs. 62,5% |

Erläuterung:

Der risikofreie Anteil entwickelt sich weitgehend konstant, deshalb bleiben wir in unserem Beispiel bei 3.000€. Der risikobehaftete Anteil verbucht in Szenario A einen Gewinn, der den risikobehafteten Anteil auf 72,7% bringt. Wir finden: Hier musst du noch nicht Rebalancen.

Anders sieht es in Szenario B aus: Die ursprüngliche Asset Allocation von 30% risikofreiem zu 70% risikobehaftetem Anteil hat sich stark verschoben und liegt jetzt bei 20% zu 80%. Dieses Szenario könnte zutreffen, wenn die Aktien sich in einem Jahr außerordentlich gut entwickelt haben. Wie du dein Portfolio in so einem Fall rebalancen kannst, erklären wir in den folgenden Abschnitten.

Auch in Szenario C, wo sich die risikobehaftete Anlage negativ entwickelt, liegt nun eine große Diskrepanz zur Asset Allocation vor. Dieses Szenario könnte in Krisenzeiten, z. B. während des “Corona-Crashs” im Frühjahr 2020 aufkommen. Wie du den Anteil deiner risikobehafteten Anlage wieder erhöhst, erklären wir weiter unten im Text.

Asset Allocation bei einem Weltportfolio

Im obigen Beispiel zeigen wir dir, wie das Rebalancing zwischen risikofreier und risikobehafteter Anlageklasse funktioniert. Nach dem gleichen Schema kannst du das Rebalancing zwischen Aktien-ETFs innerhalb deines Aktien-Portfolios durchführen.

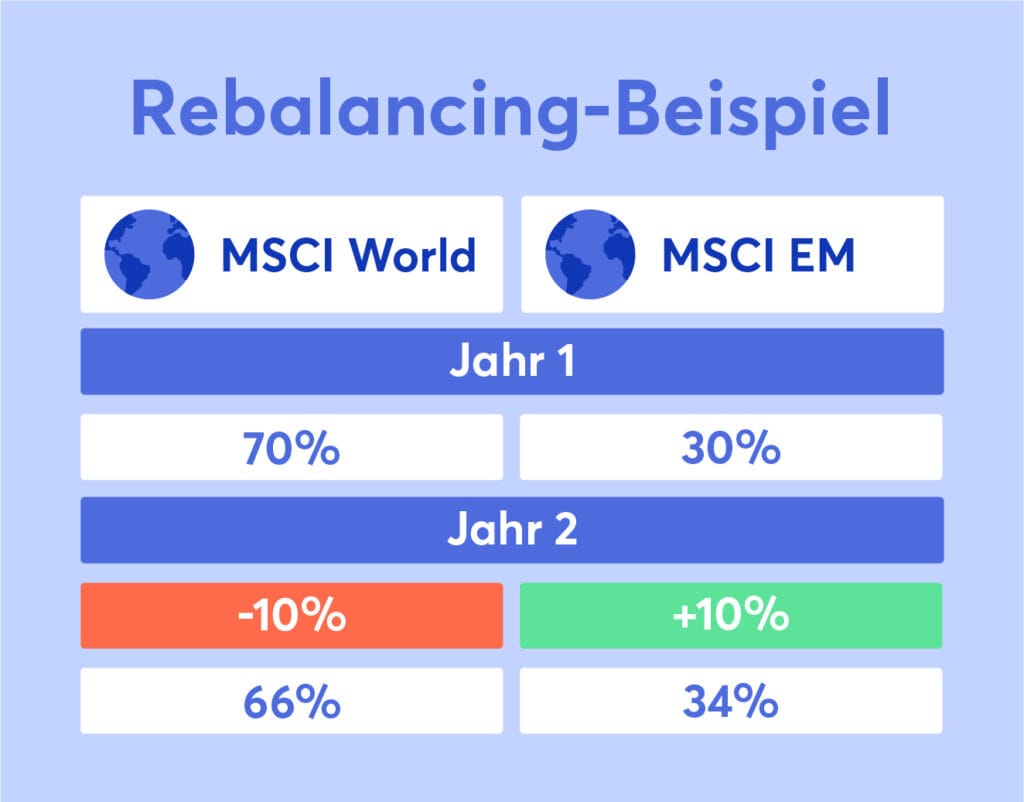

Wenn du ein klassisches Weltportfolio mit der Aufteilung 70% MSCI World und 30% Emerging Markets führst und der MSCI Emerging Market eine wesentlich höhere Rendite erzielt, ist ein Rebalancing sinnvoll, um die Asset Allocation von 70% zu 30% wiederherzustellen.

In diesem Fall kannst du das Gleichgewicht wiederherstellen, indem du den Sparplan auf den MSCI EM pausierst, sodass der MSCI World-Anteil automatisch größer wird. Oder durch einen Teilverkauf deiner MSCI EM-Anteile, so du keine Sparpläne führst.

Rebalancing in der Praxis

1) Rebalancing per Sparplan

Wenn du per Sparplan in ETFs und Aktien investierst, kannst du diese geschickt für die Umschichtung deines Portfolios nutzen. Und zwar, indem du die Sparrate veränderst bzw. einen deiner Sparpläne für eine Weile aussetzt, wenn du den Anteil eines ETFs verringern möchtest. Deine dadurch frei werdende Sparrate teilst du dann temporär auf die anderen Sparpläne auf.

Das Beste am Rebalancing mittels Sparplan: Es entstehen für dich in der Regel keine Kosten. Je nach Depotanbieter kannst du deinen Sparplan z. B. einmal im Quartal oder Halbjahr ändern, das reicht völlig aus.

Umgekehrt kannst du die Sparrate natürlich auch erhöhen, wenn du z. B. den risikobehafteten Anteil deines Portfolios stärker gewichten möchtest. Dementsprechend packst du dann weniger auf deine risikofreie Anlage. Alternativ kannst du die Frequenz deines Sparplans niedriger oder höher stellen, also seltener oder häufiger Anteile nachkaufen.

Das Rebalancing durch Sparpläne gerät dann an seine Grenzen, wenn dein Kapitalstock auf dem Depot schon sehr groß ist, deine Sparpläne im Verhältnis dazu aber eine geringe Sparrate aufweisen. Hier ist es oft sinnvoller, Anteile zu kaufen oder zu verkaufen.

2) Rebalancing durch Teilverkäufe und Ankäufe

Wenn es um höhere Beträge geht oder du nicht über Sparpläne Geld investierst, bleibt dir folgende Option: Du kannst Anteile (teil-)verkaufen und neue kaufen, um dein Portfolio auszugleichen. Es klingt ironisch, aber in der Praxis bedeutet das z. B., dass du einen Teil deiner ETFs, die überdurchschnittlich performt haben, verkaufst, um den risikobehafteten Anteil am Gesamtportfolio zu verringern. Zusätzlich kannst du diejenigen Anteile, die nicht so stark performt haben, durch Zukäufe erhöhen.

Anders herum erhöhst du den Anteil deiner risikobehafteten Anlage, indem du Geld von der risikofreien Anlageklasse hin zur risikobehafteten Anlageklasse umschichtest, z. B. indem du Geld von deinem Tagesgeldkonto auf dein Depot überweist und anlegst.

| Risikofrei | Aktien Weltportfolio | |

|---|---|---|

| Ursprüngliche Aufteilung | 10.000€ (20%) | 40.000€ (80%) |

| Kapitalzuwachs | +0€ (0%) | +16.000 (+40%) |

| Neue Aufteilung | 10.000€ (15,15%) | 56.000€ (84,84%) |

| Rebalancing per Teilverkauf | + 3.200€ (aufstocken) | - 3.200€ (Teilverkauf) |

| Wiederhergestellte Aufteilung | 13.200€ (20%) | 52.800€ (80%) |

Kosten des Rebalancings

Wenn möglich, solltest du am besten via Sparplan rebalancen, so kommen keine zusätzlichen Kosten auf dich zu und du behältst deine volle Rendite.

In den oben besprochenen Ausnahmen, die Rebalancing durch Teilverkäufe und Zukäufe nötig machen, fallen folgende Kosten an:

Transaktionsgebühren für jede Order

Steuern auf deine Gewinne bei Teilverkäufen

Auch die Kostenfrage solltest bei deiner Entscheidung, ob ein Rebalancing an der Zeit ist, mit einbeziehen. Aus Steuergründen kann es manchmal sinnvoll sein, über Käufe statt Verkäufe zu rebalancen, denn hier zahlst du erst einmal keine Steuern auf einen Gewinn und kannst das Geld länger für dich arbeiten lassen.