Das Weltportfolio nach Gerd Kommer

💡

- Kommers Weltportfolio baut auf der Idee eines global diversifizierten, passiven Portfolios mit langfristigem Anlagehorizont auf, das auf wissenschaftlichen Kriterien basiert und Emotionen an der Börse weitgehend ausschaltet.

- Hierdurch sollen mögliche Risiken durch breite Streuung bei Erzielung der Marktrendite minimiert werden.

- Das Risiko wird durch die Aufteilung in einen risikofreien und einen risikobehafteten Anteil des Portfolios gesteuert.

- Der risikofreie Teil besteht aus Staatsanleihen mit hoher Bonität, der risikobehaftete Teil setzt sich hingegen aus globalen Aktien aus Industrie- und Schwellenländern, globalen Immobilienaktien und unter Umständen Rohstoff-Futures zusammen.

- Zudem kann die Rendite durch Einbeziehung bestimmter Faktoren (Schwellenländer, Unternehmen mit niedriger Marktkapitalisierung, Value-Aktien) erhöht werden.

👉

- Das Weltportfolio lässt sich durch Exchange Traded Funds (ETFs) einfach nachbauen. Vereinfachte Formen machen ein solches Investment selbst für kleine Vermögen oder Sparpläne erreichbar.

- Die simpelste Form des risikobehafteten Teils wird durch einen ETF, der den Index MSCI ACWI (All Countries World Index) nachbildet, realisiert. Hier werden die Faktoren, Rohstoff-Futures und Immobilienaktien ausgespart, der Grundgedanke des Weltportfolios aber beibehalten.

- In unserem großen ETF-Sparplan-Vergleich findest du den passenden Broker für deinen ETF-Sparplan.

Weltportfolio: Theoretische Grundlagen

Kommers Weltportfolio ist eine bestimmte Spielart des passiven, weltweit diversifizierten Investierens in ETFs. In seinen Texten und Büchern legt Kommer ausführlich die finanzwissenschaftlichen Theorien und Konzepte dar, die eine solche Anlagestrategie ratsam erscheinen lassen und unterfüttert sie mit den entsprechenden Daten. Der Grundgedanke ist es, bei der Geldanlage möglichst emotionale Faktoren auszuschalten und von der wissenschaftlichen Forschung zu profitieren, die zum Thema verfügbar ist (und keinem Interessenkonflikt unterliegt). Während wir in unserem ETF-Handbuch auf diese theoretischen Grundlagen genauer eingehen, im Folgenden eine kurze Zusammenfassung dreier wichtiger Prinzipien.

Moderne Portfoliotheorie (MPT): Die MPT ist das theoretische Fundament passiven Investierens. Wichtige Paradigmen dieser sind der Zusammenhang von Risiko und Rendite bei Investments (Rendite als “Prämie” für eingegangenes Risiko), die “Gedächtnislosigkeit” von Kursen (vergangene Verluste/Gewinne haben keine Aussagekraft für Prognosen) oder die Vorteile der Diversifizierung (massive Risikominimierung bei gleichbleibender Renditeerwartung bei breit gestreuter Anlage in Aktien).

Markteffizienzhypothese: Ab dem Jahr 1900 aufgestellt und seither weiterentwickelt (und mit der MPT verknüpft), besagt die Markteffizienzhypothese vereinfacht, dass Anlagepreise alle verfügbaren Informationen eines Marktes reflektieren. Die Annahme aktiver Investoren, den Markt dauerhaft zu schlagen (“outperformen”) zu können, wäre demnach hinfällig und Outperformances lediglich temporär und zufallsbedingt (oder durch die Hinzunahme nicht-öffentlicher Information ermöglicht).

Regression zum Mittelwert: Eigentlich ein statistischer Begriff, beschreibt er im finanzwirtschaftlichen Rahmen die Tendenz, dass sich Renditen über einen längeren Zeitraum dem Mittelwert des Marktes annähern. Dies können Anleger ganz unmittelbar effizient ausnutzen, indem sie gar nicht erst versuchen, den Markt zu schlagen, sondern genau diese Marktrendite zu erzielen.

Die hier aufgeführten Theorien sind nur einige Beispiele wichtiger wissenschaftlicher Grundlagen und stark verkürzt und vereinfacht dargestellt. Ein tieferes Verständnis dieser bietet eine hilfreiche Versicherung gegen impulsives Handeln bei der Geldanlage.

Die Gerd Kommer ETFs

Die einfachste Methode, um in die Aktien-Strategie von Gerd Kommer zu investieren, ist ein Investment in seinen ETF. Dabei gibt es einen ausschüttenden ETF und einen thesaurierenden ETF. Die TER beträgt bei beiden Varianten 0,5%. Im ETF werden über 3.600 Aktien aus Industrieländern und Emerging Markets abgebildet, je hälftig gewichtet nach Marktkapitalisierung und Bruttoinlandsprodukt. Zudem spielen Faktoren wie Size, Value, Quality, Investment und Momentum eine Rolle bei der Gewichtung und Auswahl der Aktien. Außerdem müssen die enthaltenen Werte ESG-Mindeststandards erfüllen.

| Name | TER | Ausschüttung | Anteilsklasse |

|---|---|---|---|

ISIN IE000FPWSL69 | 0,50 % | 63,59 Mio. € | |

ISIN IE0001UQQ933 | 0,50 % | 344,26 Mio. € |

Quelle: finanzfluss.de/informer/etf/suche/

Risikoplanung und Anlageklassen

Wie im vorherigen Abschnitt bereits klar geworden ist, sind Risiko und Rendite bei der Geldanlage eng miteinander verbundene Faktoren: Je höher das Risiko, desto höher die Renditemöglichkeit – Rendite kommt von Risiko. Risiko ist allerdings ein sehr vielschichtiger und schwierig messbarer Begriff, der aber bei Investments zentrale Bedeutung hat. Deswegen ist die Einschätzung und Planung der persönlichen Risikotragfähigkeit (die neben subjektiven Faktoren auch mit dem Anlagezeitraum und -ziel zusammenhängt) ein wichtiger Meilenstein auf dem Weg zum eigenen Weltportfolio nach Kommer.

Die tatsächliche Anpassung und Steuerung des Risikos eines Anlageportfolios findet durch die Gewichtung verschiedener Anlageklassen (“Asset Allocation”) statt – damit ist unter anderem die Aufteilung in einen risikofreien und einen risikobehafteten Teil des Portfolios gemeint. Der risikofreie Teil ist zur Sicherung des Portfolios gedacht, während der risikobehaftete renditestark sein soll. Ein häufiges Missverständnis ist, dass die Höhe des Risikos eines Anlageportfolios innerhalb des risikobehafteten Teils stattfinden würde (zum Beispiel eine bestimmte regionale Gewichtung von Aktien). Tatsächlich geht es aber genau um das Verhältnis risikoarmer/-freier und risikobehafteter Assetklassen. Im Folgenden gehen wir durch die verschiedenen Anteile (risikobehaftet und -arm) eines Weltportfolios und die darin enthaltenen Möglichkeiten des Investierens.

Zusammensetzung des risikobehafteten Teils

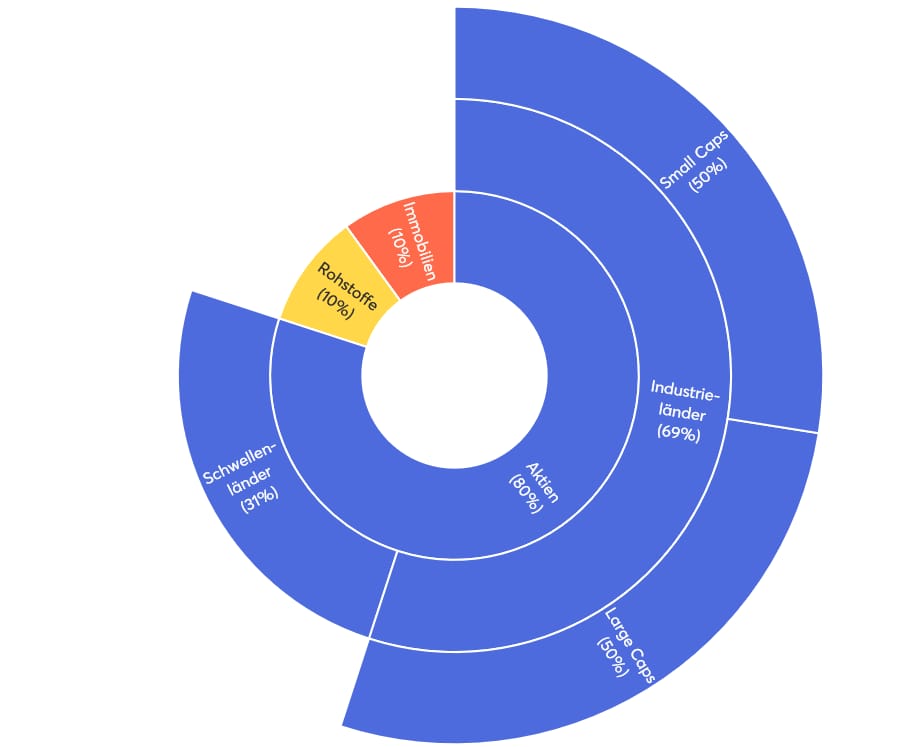

Der risikobehaftete Teil des Portfolios besteht aus Aktien, die durch Indexfonds (ETFs) abgebildet werden, Rohstoff-Futures und Immobilien. Egal, wie das persönliche Risikoprofil ist (und damit das Verhältnis von risikofreiem und -behaftetem Teil), der Inhalt und die Zusammensetzung des risikobehafteten Teils bleibt gleich.

Hier die genaue Aufteilung des risikobehafteten Teils, wie sie Kommer vorschlägt:

Aktien

Wie in der oben stehenden Aufteilung erkennbar, besteht das Portfolio zu 80% aus Aktien (exklusive der Immobilienaktien). Diese teilen sich noch einmal in Industrie- und Schwellenländer auf: Davon sind knapp 70% Industrieländer und gut 30% Schwellenländer. In seinem Buch gibt Kommer zudem auch noch genaue Gewichtungen der beiden Posten an. Die Industrieländer teilen sich in Large Caps Value, also Value-Aktien von Unternehmen mit hoher Marktkapitalisierung, und Small Caps Blend, also eine Mischung aus Value- und Growth-Aktien mit niedriger Marktkapitalisierung, zu jeweils 50% auf. Von diesen soll jeweils Nordamerika mit 40%, Westeuropa mit 44% und die Pazifikstaaten mit 16% gewichtet werden.

Factor-Investing

Dieser Aufteilung liegt die Idee des Factor-Investing zugrunde. Das bedeutet, dass bestimmte Parameter (“Faktoren”) in der Vergangenheit bei langfristigen Investments zu höheren Renditen bei gleichbleibendem Risiko geführt haben (“Faktorprämie” genannt), ein wenig überrepräsentiert werden. Dazu gehören ganz prominent Unternehmen mit kleiner Marktkapitalisierung (“Small Caps”), Aktien aus Schwellenländern und Value-Aktien. Deswegen werden diese im Weltportfolio gegenüber einer neutralen auf Marktkapitalisierung beruhender Aufteilung übergewichtet.

💡

Rohstoffe und Immobilien

Zu den global gestreuten Aktien aus Schwellen- und Industrieländern kamen in Kommers klassischem Weltportfolio noch Rohstoff-Futures und globale Immobilienaktien hinzu. Beide wurden mit je 10% im risikobehafteten Portfolioteil gewichtet. Rohstoff-Futures sind Derivate, die die Kursbewegungen eines ganzen Korbs an Rohstoffen abbilden und relativ unabhängig von den Bewegungen des Aktienmarktes sind. Allerdings ist ein solches Investment eher spekulativ und riskant. Wissenschaftliche Erkenntnisse über die Langzeitrenditen von Rohstoffen (über einen Zeitraum von 50 Jahren) und insbesondere Vermutungen über strukturelle Veränderungen auf dem Rohstoffmarkt durch den Boom von Rohstoff-Futures deuten an, dass diese dauerhaft eher unterdurchschnittlich performen werden und nur eine Rendite von ca. 1.5% p. a. abwerfen. Deswegen ist Kommer davon abgerückt, Rohstoff-Futures unbedingt ins Portfolio aufzunehmen, es stellt eher eine Zusatzoption dar.

Hinzu kommt ein globaler Index auf REITs (Real Estate Investment Trust) und Immobilienaktien, wodurch am Wachstum auf dem Immobilienmarkt indirekt durch die Aktien von Immobilienunternehmen partizipiert werden kann. Auch diese Zugabe zum klassischen Aktienteil wird oftmals der Einfachheit halber weggelassen.

Allocation des risikofreien Teils

Wie oben bereits ausgeführt, dient der risikofreie Teil des Portfolios dazu, als “Anker” dem Portfolio Stabilität zu verleihen und Risiko auszubalancieren – Rendite wird hier nicht gemacht. Welchen Anteil dieser Teil am Gesamtportfolio haben sollte, muss jeder Anleger nach der Einschätzung der eigenen Risikotragfähigkeit selbst entscheiden.

Kommer schlägt zur Bestückung dieses Teils kurzlaufende Staatsanleihen aus Ländern mit höchster Bonität vor. Diese können entweder durch eine Direktanlage in diese Anleihen oder mithilfe von ETFs auf Indizes, die solche Staatsanleihen abbilden, ins Portfolio geholt werden.

Vereinfachtes Gerd Kommer Weltportfolio nachbauen

Zwar betont Kommer, dass Komplexität auf der Ebene der Assetklassen stattfindet und die Anzahl der Produkte, die eine Assetklasse abbilden, zweitrangig ist. Dennoch ist insbesondere für neue Anleger oder welche, die Schritt für Schritt Vermögen aufbauen wollen, ein möglichst simpel gehaltenes Portfolio mit wenigen ETFs sinnvoller.

Glücklicherweise kann man sehr einfach den Grundgedanken von Kommers Weltportfolio verfolgen, ohne jedes Detail seiner Überlegungen nachzuvollziehen. Insbesondere bei kleineren Anlagebeträgen oder Sparraten können diese Details erst einmal vernachlässigt werden. Beispielsweise kann man den Rohstoff- und Immobilienteil des risikobehafteten Anteils weglassen und ohne Faktoren operieren. Dadurch werden nur noch globale Aktien aus Industrie- und Schwellenländer in diesem Teil des Portfolios benötigt.

Diese lassen sich relativ einfach mithilfe der Indizes MSCI World und MSCI Emerging Markets abbilden. Viele Anleger tun dies im Verhältnis 70:30, wodurch die Schwellenländer nach Marktkapitalisierung leicht übergewichtet sind. Hier findest du Beispiele der ETFs, die du nutzen kannst:

| Name | TER | Ausschüttung | Anteilsklasse |

|---|---|---|---|

ISIN IE00B4L5Y983 | 0,20 % | 86,29 Mrd. € | |

ISIN IE00B4L5YC18 | 0,18 % | 3,23 Mrd. € |

Quelle: finanzfluss.de/informer/etf/suche/

Wer die gesamte Welt mit nur einem Index abbilden möchte, hat die noch simplere Option, in den Index MSCI ACWI zu investieren, der globale Aktien in etwas anderer Gewichtung in sich vereint oder in seinen Schwesterindex MSCI ACWI IMI (Investible Market Index), in dem neben Unternehmen mit hoher und mittlerer auch Unternehmen mit niedriger Marktkapitalisierung (Small Caps) vertreten sind. Neben anderen gibt es dafür beispielsweise diese ETFs:

| Name | TER | Ausschüttung | Anteilsklasse |

|---|---|---|---|

ISIN IE00B6R52259 | 0,20 % | 15,95 Mrd. € | |

ISIN IE00B3YLTY66 | 0,17 % | 2,14 Mrd. € |

Quelle: finanzfluss.de/informer/etf/suche/

🚀

Komplettes Gerd Kommer Weltportfolio nachbauen

Das gesamte Weltportfolio in all seiner Komplexität mit ETFs nachzubauen ist – insbesondere bei kleinen Portfolios – nicht empfehlenswert. Eher sollte das eigene Portfolio einfach gehalten und auf wenige ETFs konzentriert werden. Wenn du trotzdem einige Teile des Kommer-Portfolios für dich abbilden möchtest, könnten diese ETFs beispielhaft dafür verwendet werden:

| Name | TER | Anteilsklasse | Ausschüttung |

|---|---|---|---|

ISIN IE00BF4RFH31 | 0,35 % | 4,55 Mrd. € | |

ISIN IE00B4L5Y983 | 0,20 % | 86,29 Mrd. € | |

ISIN IE00BKM4GZ66 | 0,18 % | 20,8 Mrd. € | |

ISIN IE00BDFL4P12 | 0,19 % | 1,15 Mrd. € | |

ISIN IE00B5L01S80 | 0,24 % | 1,03 Mrd. € |

Quelle: finanzfluss.de/informer/etf/suche/

Hinzu käme für den risikofreien Teil eine dieser kurzlaufenden Staatsanleihen:

| Name | TER | Fondsvolumen | Ausschüttung |

|---|---|---|---|

ISIN LU0290356871 | 0,15 % | 1,46 Mrd. € | |

ISIN IE00B6YX5H87 | 0,12 % | 416,51 Mio. € | |

ISIN LU0614173549 | 0,15 % | 1,46 Mrd. € | |

ISIN LU0925589839 | 0,15 % | 295,09 Mio. € | |

ISIN LU2552296563 | 0,15 % | 295,09 Mio. € |

Quelle: finanzfluss.de/informer/etf/suche/

Die Person Gerd Kommer

Gerd Kommer ist einer der bekanntesten deutschen Experten im Bereich des passiven Investierens. Er ist promovierter Wirtschaftswissenschaftler und hat außerdem Abschlüsse in Politik- und Kommunikationswissenschaften und in internationalem Steuerrecht. Seit den frühen 1990ern war er in verschiedenen Banken in Deutschland, Großbritannien und Südafrika im Bereich Firmenkundenkredite und Asset Management tätig, zuletzt als Londoner Niederlassungsleiter der FMS (“Bad Bank” der Hypo-Real-Estate-Gruppe). Seit 2017 führt er nun seine eigene Vermögensverwaltung, die auf seiner Investmentphilosophie aufbaut. Zudem hat er 2020 mit Gerd Kommer Capital einen digitalen Robo-Advisor aufgesetzt, der auf den von ihm vertretenen Grundlagen passiven Investierens investiert.

Seit der Veröffentlichung seines Buchs "Souverän investieren mit Indexfonds und ETFs: Wie Privatanleger das Spiel gegen die Finanzbranche gewinnen" im Jahre 2002, das zunächst unter dem Radar der Öffentlichkeit lief, hat es sich zum deutschsprachigen Standardwerk des passiven Buy-and-Hold-Investierens entwickelt. Es liegt mittlerweile in der fünften Auflage vor. Neben diesem hat Kommer noch etliche weitere Bücher und Artikel zu Finanzthemen veröffentlicht.

Wir hatten Gerd Kommer mehrfach auf unserem Kanal zu Gast. Ein guter Einstieg ist dieses Video: