Was du über deine Finanzen wissen solltest

Hier erfährst du, wie du deine Finanzen strukturierst, dein Erspartes vermehrst und deine finanziellen Ziele erreichst.

Ziele setzen

„Was hast du vor?“

Um deine finanziellen Ziele erreichen zu können, musst du dir zunächst überhaupt Ziele setzen. Schreibe deine Ziele auf, strukturiere sie in 3 Kategorien und definiere den Zielbetrag klar.

Beispiele für Ziele

| Ziel | Wann | Was | Wie viel |

|---|---|---|---|

| Kurzfristige Ziele | Innerhalb der nächsten 3 - 12 Monate | Urlaub, Ausgaben für ein Hobby, Laptop | z.B. 1.000€ |

| Mittelfristige Ziele | Innerhalb der nächsten 3 - 15 Jahre | Ein neues Auto, Weltreise, Studium der Kinder | z.B. 10.000 - 50.000€ |

| Langfristige Ziele | In 30+ Jahren | Mit 60 finanziell frei sein | z.B. 500.000€ |

Überblick verschaffen

Um deine Finanzen richtig zu strukturieren, gehst du in 5 Schritten vor:

1. Bestandsaufnahme

2. Schulden tilgen

3. Notgroschen aufbauen (3x Monatsgehalt)

4. Sparrate bestimmen

5. Umgang mit dem Altbestand

Welche Versicherungen benötigt man?

Eine Versicherung benötigst du nur, wenn sie dich vor einem finanziellen Ruin bewahren soll. Das bedeutet, wenn du deinen Lebensstandard wegen eines Schadensereignisses einschränken musst.

- Beispiel 1: Dein Handy geht kaputt. Kosten: 600€. Tut weh, ist ärgerlich, verändert dein Leben aber nicht → Keine Versicherung notwendig.

- Beispiel 2: Mit dem Fahrrad fährst du eine fremde Person an, die dadurch verletzt wird. Schmerzensgeld: 50.000€. Den Schaden kannst du nicht ohne Einschränkungen begleichen → Haftpflichtversicherung sinnvoll.

Nach dieser Logik gibt es 3 Versicherungen, die du auf jeden Fall benötigst:

Krankenversicherung

Haftpflichtversicherung

Berufsunfähigkeitsversicherung

Eventuell notwendige Versicherungen

Unnötige Versicherungen

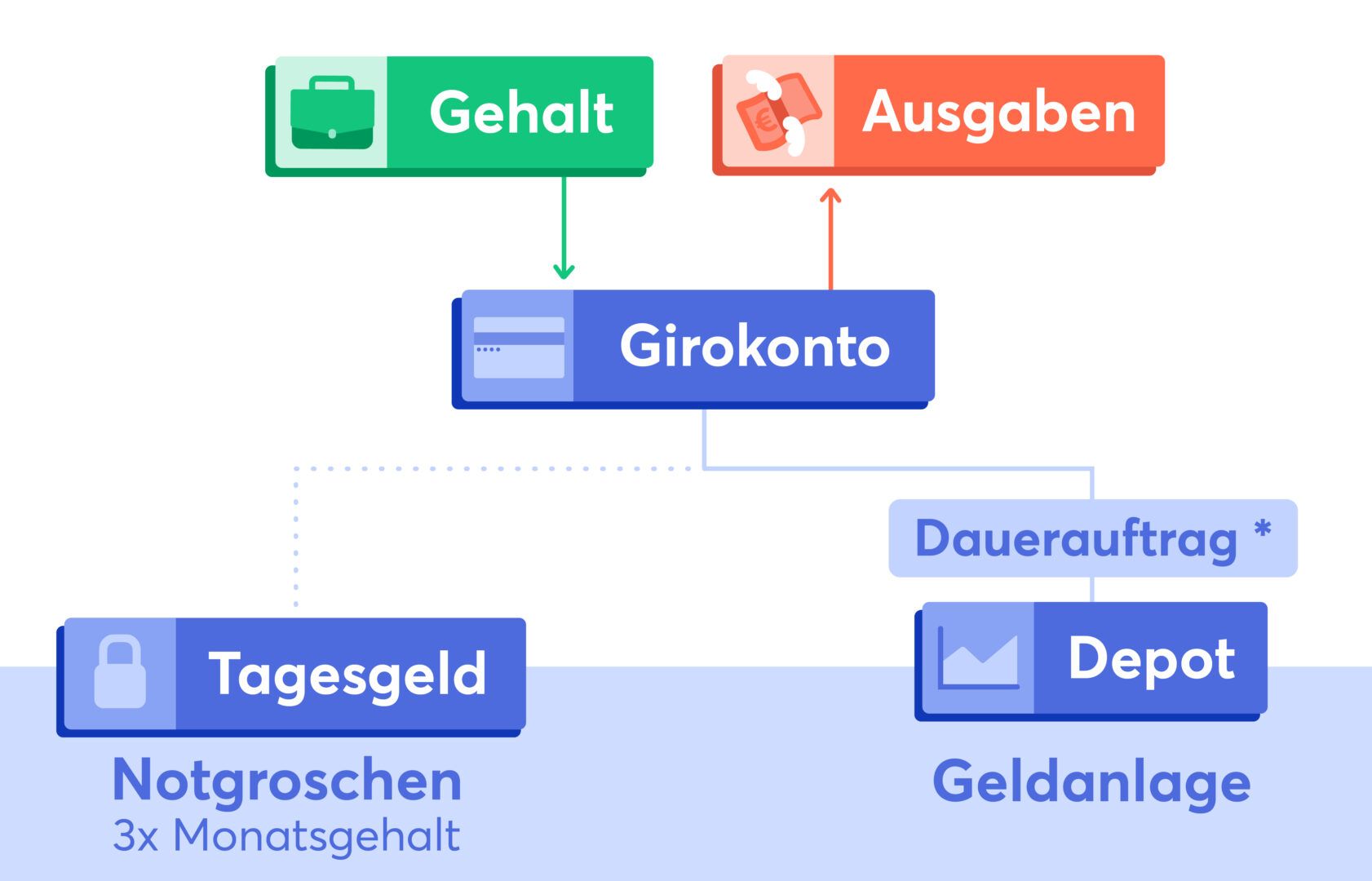

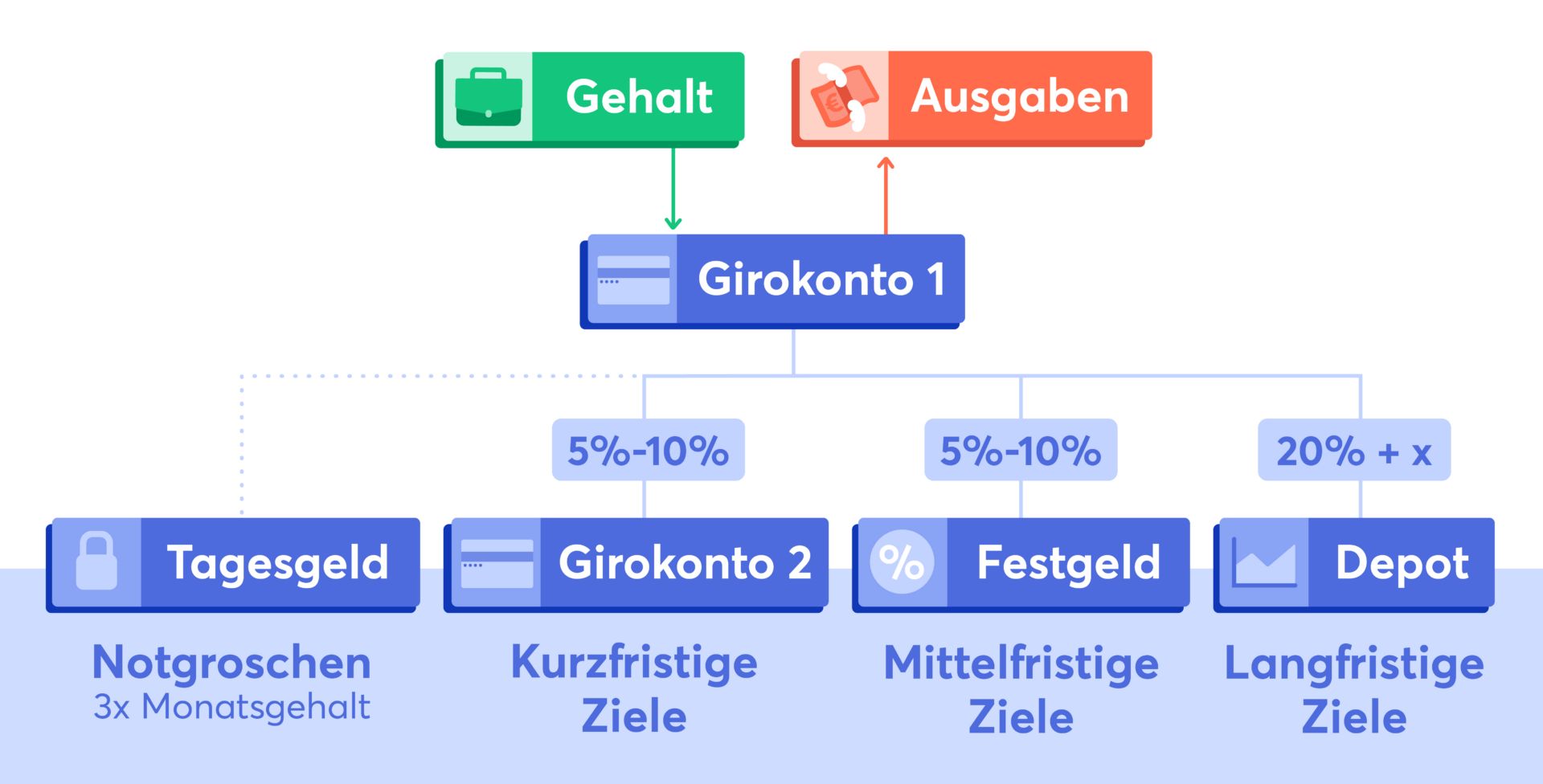

Kontenmodelle

Geld für unterschiedliche Zwecke gehört auf unterschiedliche Konten. Für langfristig angelegtes Geld steht im Vordergrund, dass du dafür eine Rendite bekommst. Dein Notgroschen hingegen muss immer verfügbar sein und die Rendite ist hier unwichtig.

Rendite und Verfügbarkeit gibt es niemals gleichzeitig. Daher solltest du dich für deine verschiedenen Ziele für diese Aufbewahrungsarten entscheiden:

| Konto | Verfügbarkeit | Zeithorizont | Rendite | Geeignet für |

|---|---|---|---|---|

| Girokonto | Immer verfügbar | Kurzfristig | Keine Rendite | Tägliche Ausgaben |

| Tagesgeldkonto | Täglich verfügbar | Kurzfristig | Keine Rendite | Notgroschen Kurzfristige Ziele |

| Festgeldkonto | Nur in bestimmten Zeiträumen verfügbar | 1+ Jahre | Wenig Rendite | Mittelfristige Ziele |

| Wertpapierdepot | Wert schwankt kurz- und mittelfristig | 15+ Jahre | ca. 5-7% Rendite pro Jahr | Langfristige Ziele |

⚠️

Diese Kontenmodelle gibt es

So wie du Dokumente in Ordnern ablegst, solltest du auch deine Finanzen mithilfe von verschiedenen Konten sortieren.

Du solltest deine Finanzen mindestens auf diese 3 Konten aufteilen:

Wenn du für kurz- und mittelfristige Ziele ebenfalls ein eigenes Konto hast, kannst du deine Konten so strukturieren:

Wenn du in einer WG oder einer Partnerschaft lebst, gibt es zahlreiche weitere Kontenmodelle, die sich eignen. Gute Giro-, Festgeld- und Tagesgeldkonten findest du in unseren Empfehlungen.

Richtig sparen

Mit einigen Tricks kannst du das Sparen automatisieren und musst dich künftig nicht mehr aktiv drum kümmern.

Überweise jeden Monat per Dauerauftrag einen von dir festgelegten Prozentsatz von deinem Nettogehalt zu deinem langfristigen Ziel.

Immer wenn du eine Gehaltserhöhung bekommst, erhöhst du den Sparbetrag um die Hälfte deiner Gehaltserhöhung.

Mit der anderen Hälfte erhöhst du deinen Lebensstandard oder die Sparrate für die anderen Ziele.

💡

So wird die eine Hälfte deiner Gehaltserhöhung in deine Zukunft und die andere Hälfte in einen höheren Lebensstandard fließen.

Die richtige Sparquote

Ist 20% Sparquote und mehr vernünftig?

✔️ Deine Sparquote sollte mindestens 10% deines Nettoeinkommens betragen.

👏 Mehr als 20% bis 30% wären besser.

🚀 Mit einer Sparquote von über 30% bist du auf einem ausgezeichneten Weg zum Vermögen.

Du solltest aber die richtige Balance zwischen einer hohen Sparquote und einer hohen Lebensqualität finden.

Mit unserem Sparrechner kannst du übrigens ausrechnen, wie viel du jeden Monat sparen musst, um einen bestimmten Betrag zu erreichen.

Sparquote festlegen

Um deine Sparquote festzulegen, ist wieder eine Bestandsaufnahme fällig: diesmal nicht über deine Vermögenssituation, sondern über die Ein- und Ausgaben.

Dazu gehst du wie folgt vor:

1. Ein Haushaltsbuch erstellen

2. Ausgaben optimieren

3. Sparquote bestimmen

4. Sparen automatisieren

Warum du investieren musst

Wenn du dein Geld auf dem Girokonto liegen lässt oder unters Kopfkissen legst, verliert es an Wert. Das liegt an der Inflation: In manchen Jahren ist die Inflation sehr hoch, in anderen eher niedrig. Im Schnitt sind es seit 1990 knapp 2% pro Jahr. Das entspricht der Ziel-Inflation der Europäischen Zentralbank.

So entwickelt sich von 10.000€ die Kaufkraft (also was du dir davon leisten kannst), mit und ohne Rendite, wenn man die Inflation einrechnet:

| Start | Nach 1 Jahr | Nach 10 Jahren | Nach 30 Jahren | |

|---|---|---|---|---|

| Ohne Rendite | 10.000€ | 9.800€ | 8.171€ | 5.455€ |

| Mit Rendite | 10.000€ | 10.500€ | 16.289€ | 43.219€ |

Ohne Rendite kannst du dir von dem Geld nach 30 Jahren nur noch fast halb so wenig leisten. Mit einer Rendite von 5% (7% Rendite minus Inflationsrate) hat es sich mehr als vervierfacht.

Wenn du jedes Jahr eine Rendite erhältst, wächst dein Vermögen exponentiell. Das heißt: Je länger es investiert ist, desto größer sind die Sprünge, die es Jahr für Jahr macht. Deswegen ist es wichtig, dass du für deine langfristigen Ersparnisse Rendite bekommst.

Was aus 10.000€ wird

Worin investieren?

Nun kommt die Frage: Worin investieren? Es gibt eine Vielzahl an Möglichkeiten, wie du dein Geld investieren kannst. Hier stellen wir die Wichtigsten vor:

📈 Aktien

| Was ist das? | Beteiligungen an Unternehmen |

| Wie wird damit Geld verdient? | Durch Dividenden (Beteiligung am Unternehmensgewinn) und möglichen Kurssteigerungen |

| Wofür eignen sie sich? | Als Hauptbestandteil eines Wertpapierdepots |

📝 Anleihen

| Was ist das? | Du gibst Kredite an Staaten oder Unternehmen |

| Wie wird damit Geld verdient? | Durch die Zinsen, die für den Kredit bezahlt werden |

| Wofür eignen sie sich? | Sichere Staatsanleihen eignen sich als risikoarmer Teil im Wertpapierdepot |

🏘️ Immobilien

| Was ist das? | Entweder echte (bewohnbare) Immobilien oder Immobilienaktien |

| Wie wird damit Geld verdient? | Durch Mieteinnahmen und mögliche Wertsteigerungen der Immobilien |

| Wofür eignen sie sich? | Entweder zum Wohnen oder als optionaler, kleiner Nebenbestandteil im Wertpapierdepot |

🛢️ Rohstoffe

| Was ist das? | Rohstoffe wie Edelmetalle, Rohöl oder Landwirtschaftserzeugnisse |

| Wie wird damit Geld verdient? | Durch eine steigende Nachfrage und einer damit einhergehenden Wertsteigerung des Rohstoffes |

| Wofür eignen sie sich? | Optional als kleiner Nebenbestandteil im Wertpapierdepot |

⚠️

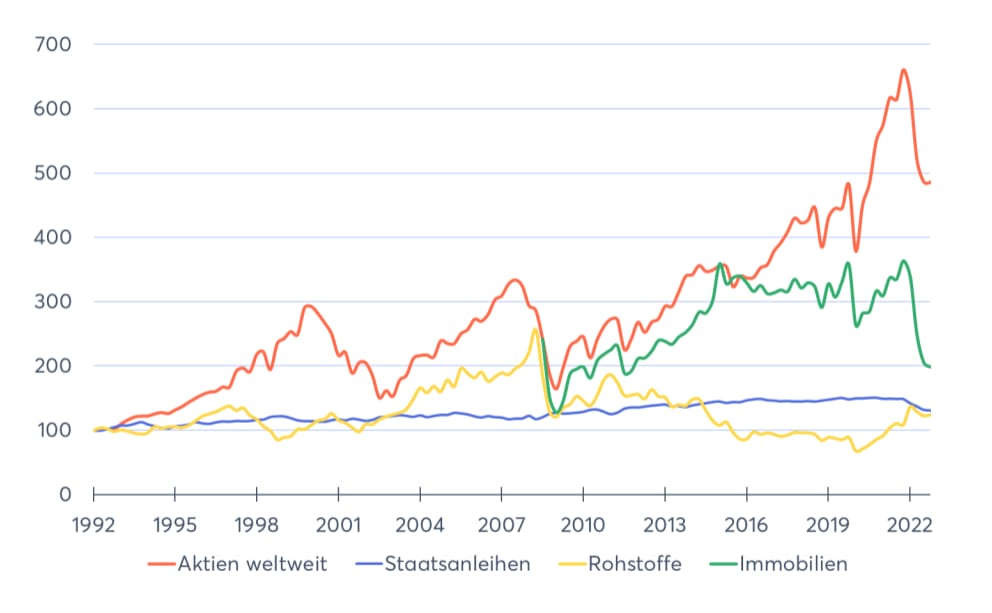

Die dominante Anlageklasse: Aktien

All diese Anlageklassen können an der Börse gehandelt werden. Die Börse fungiert als Marktplatz und vermittelt zwischen Käufern und Verkäufern. Aktien und Anleihen kannst du als Wertpapiere an der Börse kaufen. Immobilien hingegen können über die Börse nur als Aktien von Immobilienfirmen gekauft werden. Und Rohstoffe werden an der Börse als Futures gehandelt.

Wie du in dieser Grafik erkennen kannst, sind Aktien die dominante Anlageklasse. Sie ermöglichen die beste Rendite. Weiter unten erklären wir dir, wie man das Risiko perfekt optimieren kann.

In welche Aktien investieren?

Damit du dir die mühsame Suche nach Aktien sparen kannst, gibt es Fonds. Ein Fonds ist so etwas wie ein Sammelkorb für viele Aktien.

Vorteile von Fonds

Der Fonds kauft die Aktien für dich und du musst nur noch in den Fonds investieren.

Du kannst über einen Fonds in Hunderte oder Tausende Aktien gleichzeitig investieren.

👉 Aber Achtung! Es gibt 2 Arten von Fonds:

| Passive Fonds (ETFs/Indexfonds) | Aktive Fonds | |

|---|---|---|

| Wer kauft die Aktien? | Computersystem | Fondsmanager |

| Anlagestrategie | Bildet neutral die Entwicklung eines Aktienmarktes ab. | Versucht besser zu performen als ein Aktienmarkt. |

| Inhalt | Alle Aktien eines Aktienmarktes. | Es werden einzelne Aktien, die laut dem Fondsmanagement ein hohes Potenzial haben, ausgewählt. |

| Kosten | Eher niedrig: Gesamtkostenquote (TER) 0,04% - 0,95%. | Eher hoch: Gesamtkostenquote (TER) 1,5% - 2,5% plus evtl. Ausgabeaufschlag von 4% - 6% |

| Rendite | Marktrendite | Langfristig schlechter als die Marktrendite (siehe diese Studie) |

Aber wie bildet ein passiver Fonds, also ein ETF oder Indexfonds, einen Aktienmarkt ab? Mit einem sogenannten …

Aktienindex

Ein Aktienindex bildet die Entwicklung von vielen, teilweise mehreren Tausend Aktien ab. Zum Beispiel der DAX in Deutschland: dieser bildet die 40 größten in Deutschland börsennotierten Unternehmen ab, sozusagen die erste Börsen-Bundesliga, in der Unternehmen regelmäßig auf- und absteigen.

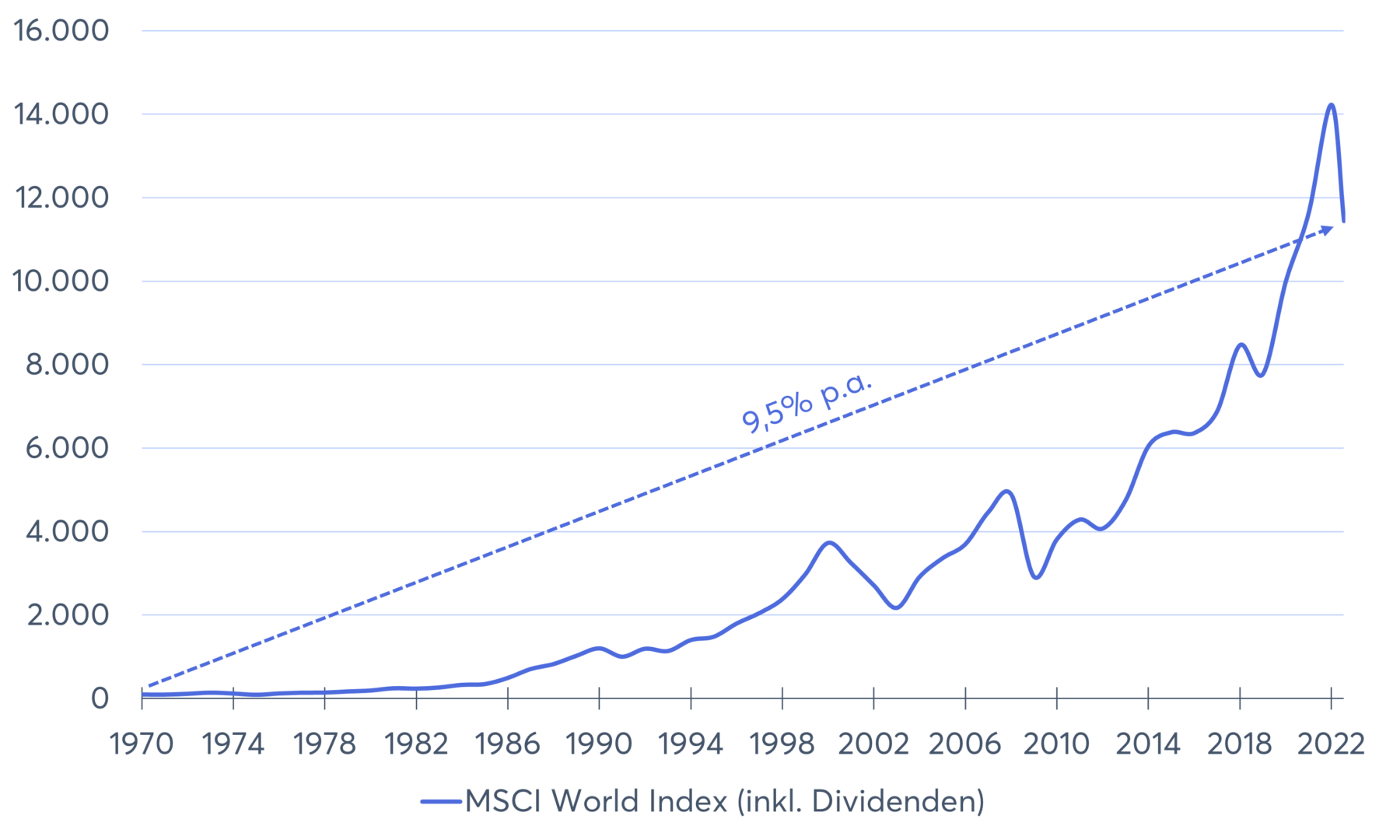

Der Kurs des DAX verhält sich so, als hättest du alle 40 DAX-Unternehmen in deinem Depot. Es geht noch breiter: Der MSCI World bildet zum Beispiel die größten börsennotierten Aktien weltweit ab (über 1.500 Werte).

Die Berechnung der annualisierten Durchschnittsperformance basiert auf den iShares Core MSCI World UCITS ETF und schließt eventuelle Ausschüttungen mit ein.

Investieren mit einem ETF

Ein Aktienindex dient für einen passiven Fonds als Vorlage: Der Fonds muss dann nur noch die Kursentwicklung von dem Index „kopieren“. Man spricht dann von einem Indexfonds, meistens von einem ETF (Exchange Traded Fund).

Vorteile von einem ETF

Investiert günstig und regelbasiert in einen bestimmten Markt.

Bildet transparent die Wertentwicklung seines Index ab. Er zockt oder spekuliert nicht auf Entwicklungen, wie das aktive Fonds tun.

ETFs sind häufig gut diversifiziert. Das bedeutet, die investieren in besonders viele Aktien, Regionen und Branchen auf einmal.

Im Gegensatz zu einigen Fonds sind ETFs an der Börse gut handelbar. Man sagt auch, sie sind besonders „liquide“.

Was ist mit dem Risiko?

„Nicht alle Eier in einen Korb legen“ ist ein Sprichwort, das beim Investieren wichtig ist. Du solltest niemals dein Vermögen in nur eine einzige oder wenige Aktien investieren. Es gibt immer das Risiko, dass ein Unternehmen plötzlich pleitegeht oder auf einmal in eine Krise gerät.

Rendite gibt es nicht ohne Risiko. Das ist am Kapitalmarkt ein Naturgesetz. Das liegt daran, dass Investoren ein Risiko nicht eingehen würden, wenn sie dafür nicht mit der Chance auf eine höhere Rendite belohnt werden würden. Die Rendite ist also eine Kompensation für ein bestimmtes Risiko.

Dabei gibt es verschiedene Arten von Risiken und diese kannst du eliminieren, um dein Rendite-Risiko-Verhältnis zu verbessern.

Diese Risiken gibt es:

| Risiko | Beispiel | Wie reduzieren / eliminieren? |

|---|---|---|

| Einzelwertrisiko | Das Unternehmen gerät in eine schwere Krise oder einen Skandal | Durch das Investieren in möglichst viele Einzelwerte |

| Branchen-spezifisches Risiko | Tourismus während der Coronakrise | Durch das Investieren in möglichst viele Branchen |

| Regionen-spezifisches Risiko | Griechenland während der Eurokrise | Durch das Investieren in möglichst viele Regionen |

| Timing-Risiko | Kurz vor einem Crash in Aktien investieren | Möglichst lange investieren (15+ Jahre) |

| Aktienmarktrisiko | Eine Weltwirtschaftskrise | Kann nicht eliminiert werden |

Alle Risiken bis auf das Marktrisiko kannst du reduzieren, indem du …

- 📈 in möglichst viele Aktien

- 🏭 in möglichst viele Branchen

- 🌍 in möglichst viele Regionen

- ⏱️ und über möglichst lange Zeit

… investierst.

Das nennt man auch Diversifikation.

Und das erreichst du, indem du in einen Indexfonds investierst, der möglichst viele Aktien in möglichst vielen Regionen und möglichst vielen Branchen repräsentiert. Ein Beispiel ist ein ETF, der den MSCI World Index nachbildet. Dieser Index bildet die Wertentwicklung der weltweit größten börsennotierten Aktien aus Industrieländern weltweit ab (über 1.500 Aktienunternehmen sind enthalten).

Und das Marktrisiko? Das ist okay. Schwankungen muss man stellenweise aushalten. Du realisierst deine Gewinne und Verluste an der Börse nur, wenn du verkaufst. Schließlich gibt es ohne Risiko auch keine Rendite.

~ 7% pro Jahr

… ist die Rendite, die du in den vergangenen Jahrzehnten im Schnitt durch das Marktrisiko bekommen konntest. Das ist ziemlich in Ordnung.

Je nach Betrachtungszeitraum kann es sogar etwas mehr oder etwas weniger sein, wie diese Grafik zeigt:

Risiko unter Kontrolle halten

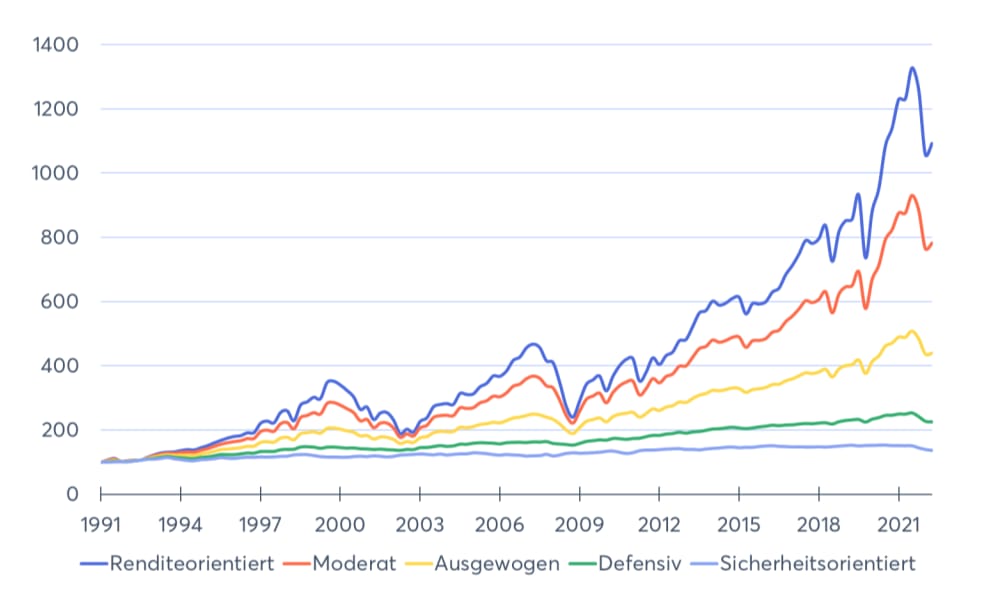

Du kannst das Risiko noch weiter senken, wenn du nicht zu 100% in Aktien-ETFs investierst. Staatsanleihen von Staaten mit höchster Bonität haben nur eine sehr geringe Schwankung, wenn sie in deiner eigenen Währung sind (also Euro). Du könntest zum Teil in einen Aktien-ETF und zum Teil in einen Staatsanleihen-ETF investieren. Dann bekommst du aber auch weniger Rendite.

| Risikoprofil | Asset Allocation | Rendite p.a. | Risiko (Volatilität) |

|---|---|---|---|

| Renditeorientiert | 100% Aktien | 7,95% | 14,91% |

| Moderat | 80% Aktien 20% Staatsanleihen | 6,74% | 11,80% |

| Ausgewogen | 50% Aktien 50% Staatsanleihen | 4,75% | 7,32% |

| Defensiv | 20% Aktien 80% Staatsanleihen | 2,57% | 3,59% |

| Sicherheitsorientiert | 100% Staatsanleihen | 1,02% | 3,20% |

Die Aufteilung, wie viel Vermögen in welche Anlageklasse investiert wird, nennt man übrigens Asset Allocation. Die oben gezeigten Risikoprofile siehst du hier auch noch einmal im zeitlichen Verlauf:

Du musst als risikofreien Teil nicht zwingend Anleihen nehmen: Alternativ kannst du diesen Teil auch auf einem Festgeldkonto verwahren. Je jünger du bist, desto mehr Risiko kannst du dir leisten, da du mehr Zeit hast du, um Krisen durchzustehen. Wirst du älter, kannst du den risikofreien Teil Schritt für Schritt hochfahren und dein Risiko senken.

Die Zeit ist dein Freund

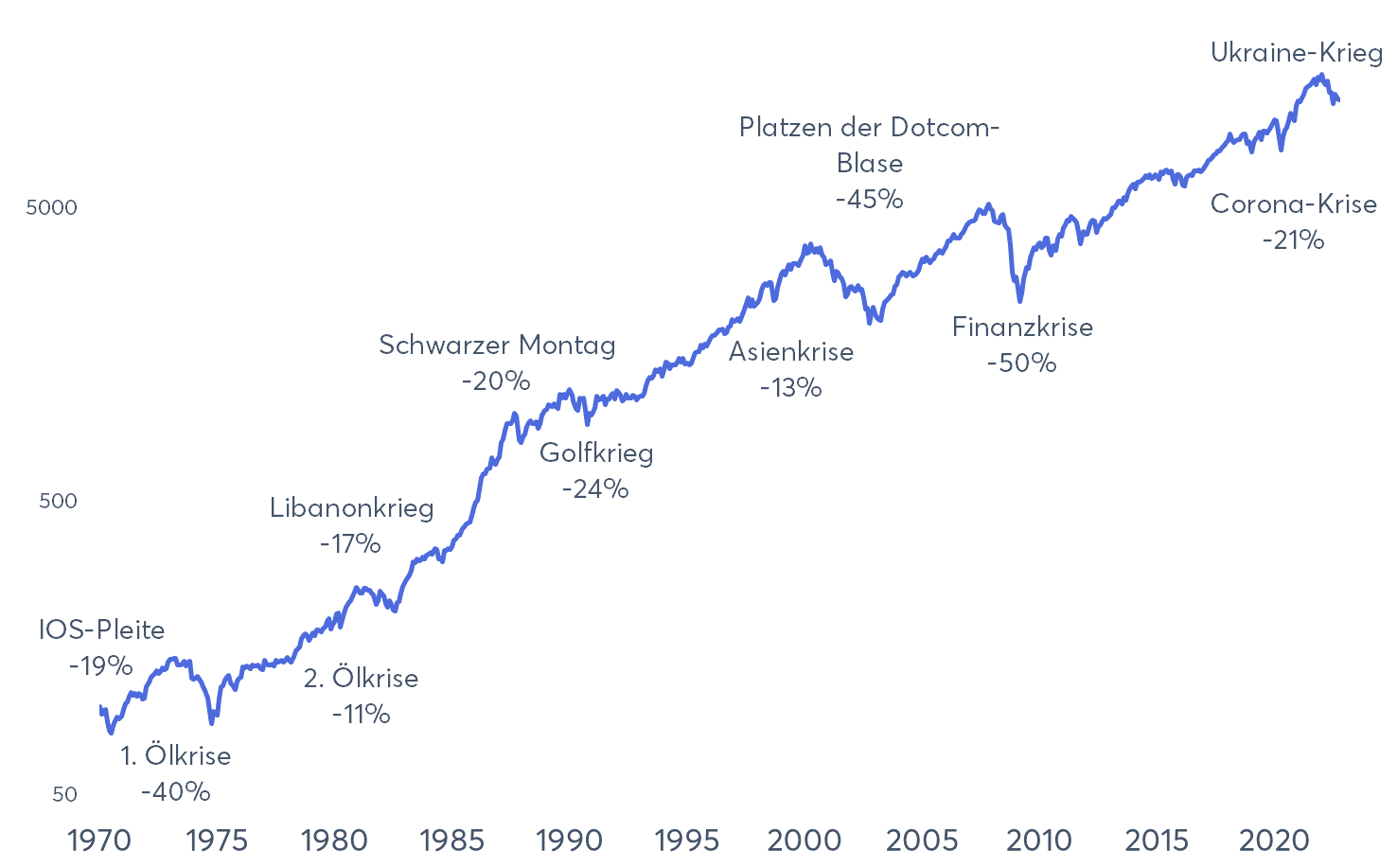

Bergauf geht es an der Börse vor allem langfristig. Zwischenzeitlich gibt es Krisen und dein Depot wird gelegentlich tief in die roten Zahlen rutschen.

Wie schützt man sich davor? Indem man die Krise einfach aussitzt und abwartet. Wie du in dieser Grafik siehst, ging der MSCI World in der Vergangenheit durch tiefe Krisen, es war aber nur eine Frage der Zeit, bis er sich wieder erholt hat.

Deswegen solltest du auch niemals Geld investieren, das du in Kürze wieder benötigen wirst. Du musst immer damit rechnen, dass es erst mal 10 Jahre oder länger nicht verfügbar sein könnte. Langfristig wird deine Geduld belohnt.

Wenn du in der Krise weiterhin investierst, kannst du von der Krise sogar profitieren: Denn sind die Kurse niedrig, investierst du zu besonders niedrigen Kursen.

Depot eröffnen

Bevor du investieren kannst, benötigst du ein Depot. Mach dir keine großen Sorgen über die Depotauswahl. Das Depot ist sozusagen das Konto für deine Wertpapiere, also zum Beispiel Aktien oder ETFs. Viel wichtiger als das richtige Depot sind aber die richtigen Wertpapiere.

2 wichtige Kriterien für die Depotauswahl:

- Kosten: Die meisten Depots sind kostenlos – man zahlt keine Depotführungsgebühr. Einige Depotanbieter verlangen aber Kosten für den Kauf und Verkauf von Wertpapieren.

- Auswahl an Wertpapieren: Die Wertpapiere, in die du investieren möchtest, sollten über deinen Depotanbieter handelbar sein. Das solltest du vor der Depoteröffnung überprüfen.

Das passende Depot finden: Dazu kannst du dir unsere Empfehlungen anschauen.

So eröffnest du ein Depot:

- Auf der Website registrieren, Daten angeben, Referenzkonto angeben.

- Per Videoident deine Identität bestätigen

- Fertig.

Über dein Depot kannst du mit wenig Aufwand an der Börse Wertpapiere handeln oder Sparpläne anlegen.

Das Weltportfolio

Um die erwähnten Risiken zu eliminieren, kannst du dir ein Weltportfolio aus einem oder mehreren ETFs zusammenstellen. Wichtig ist, dass man sowohl in Industrieländer als auch in Schwellenländer investiert, um alle Teile der Weltwirtschaft abzubilden. Es gibt eine Fülle an Indizes und ETFs, die sich stark ähneln. Wir haben hier mal ein paar Beispiel-Indizes und ETFs herausgesucht, damit du dir ein gutes Bild machen kannst.

1. Möglichkeit: Alles in einem ETF

Der FTSE All-World Index beinhaltet Aktien aus Industrie- und Schwellenländern. Er besteht also aus über 4.000 Aktien. Damit bildet er 90-95% der weltweit größten an der Börse gelisteten Aktienunternehmen ab.

Hier sind Industrieländer und Schwellenländer ungefähr im Verhältnis 90% zu 10% vertreten. Wenn du von diesem Verhältnis abweichen möchtest, empfiehlt sich einer der beiden folgenden Portfolios. Ansonsten kannst du einfach in einen ETF auf den FTSE All-World Index investieren.

Mit diesem ETF bekommst du eine einfache Variante des Weltportfolios. Hier 2 mögliche ETFs, die sich darin unterscheiden, dass der eine Dividenden ausschüttend und der andere diese reinvestiert:

| Anteil | Beispiel-ETF | Kosten (TER) | Ausschüttung |

|---|---|---|---|

| 100% | Vanguard FTSE All-World UCITS (Dist) | 0,22% p.a. | Ausschüttend* |

| 100% | Vanguard FTSE All-World UCITS (Acc) | 0,22% p.a. | Thesaurierend* |

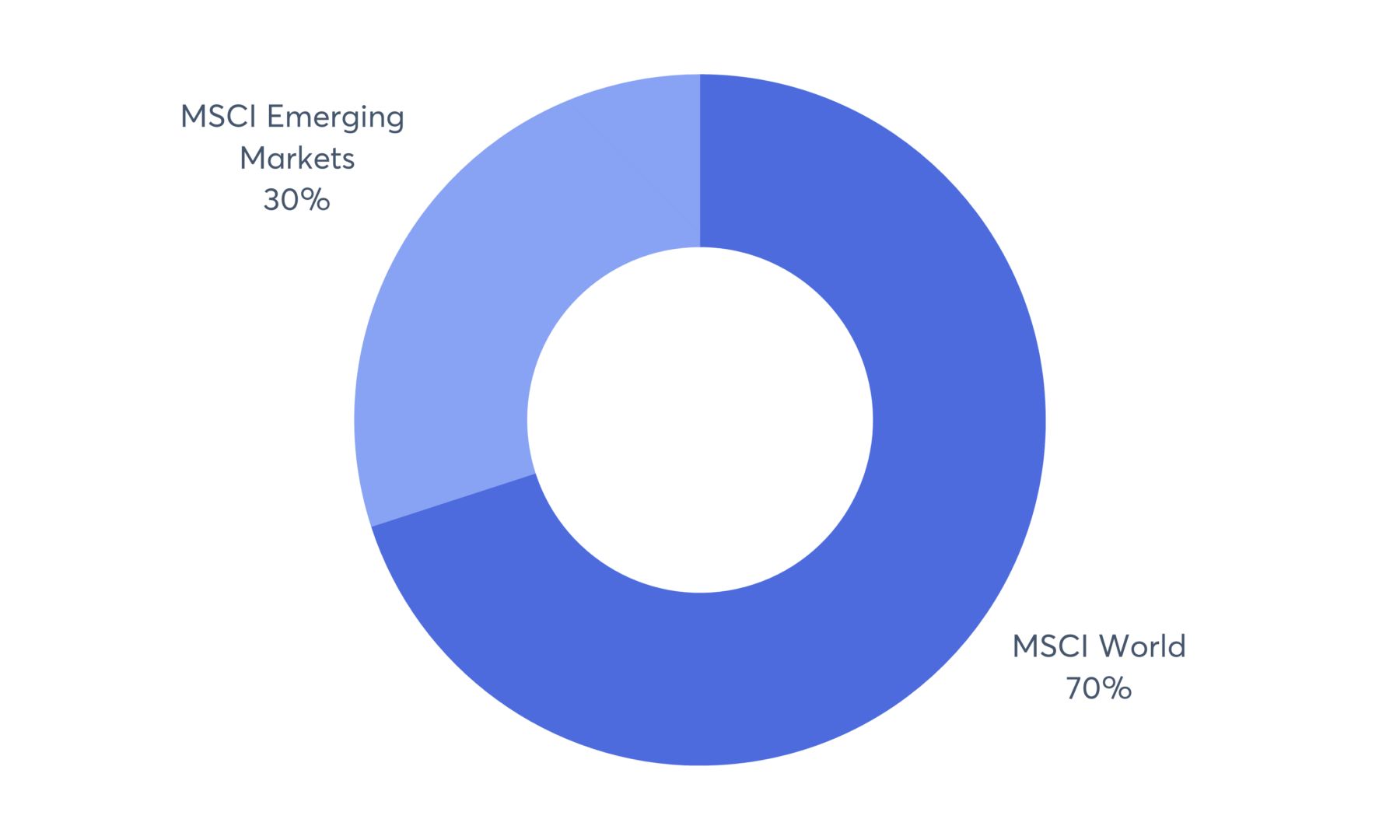

2. Möglichkeit: Industrie- und Schwellenländer

Um die ganze Welt in deinem Portfolio abzubilden, kannst du in ETFs investieren, die diese beiden Indizes abbilden:

- MSCI World Index: Enthält >1.500 Aktien aus 23 Industrieländern

- MSCI Emerging Markets Index: Enthält >1.400 Aktien aus 24 Schwellenländern

Beide Indizes bilden jeweils 85% des Börsenwertes aus der jeweiligen Region ab.

Kombinieren kannst du diese beiden Regionen zum Beispiel im Verhältnis 70:30. Das heißt 70% deiner Sparrate wird in den MSCI World und 30% in den MSCI Emerging Markets investiert.

Mit diesen ETFs kannst du dir z.B. ein solches Weltportfolio aufbauen:

| Anteil | Beispiel-ETFs | Kosten (TER) | Ausschüttung |

|---|---|---|---|

| 70% | HSBC MSCI World UCITS | 0,15% | Ausschüttend |

| 30% | Xtrackers MSCI Emerging Markets UCITS (Acc) | 0,18% | Thesaurierend |

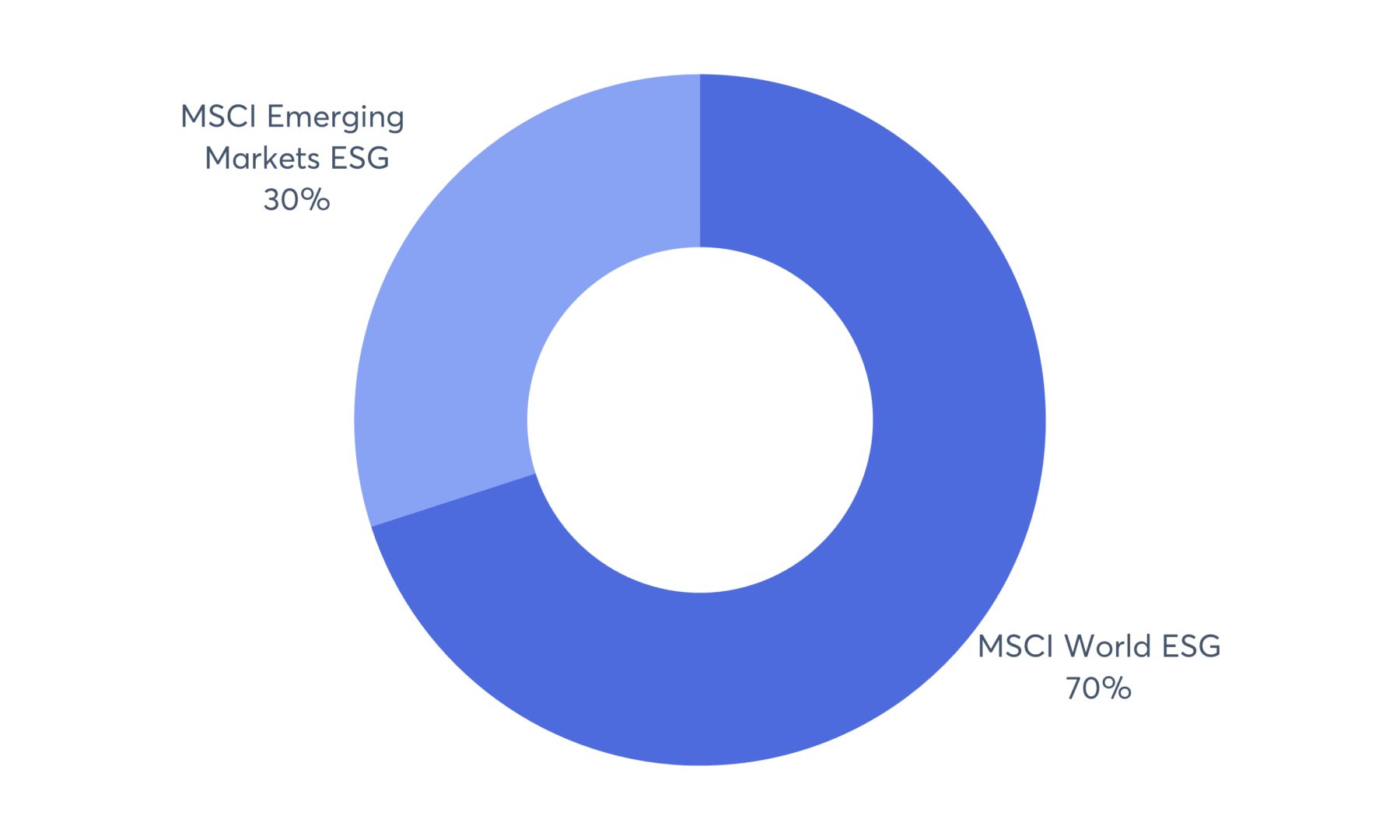

3. Möglichkeit: Nachhaltiges Weltportfolio

Das gleiche Weltportfolio kannst du dir auch mit nachhaltigen ETFs aufbauen. Diese haben Vor- und Nachteile:

Mit diesen Indizes investierst du nachhaltig nach bestimmten Kriterien

Hier wurden Aktien, die den Nachhaltigkeitskriterien nicht entsprechen, herausgefiltert. Das führt zu weniger Diversifizierung.

Dein nachhaltiges Portfolio bildest du mit diesen Indizes ab:

- MSCI World ESG Screened Index: Enthält > 1.400 Aktien aus 23 Industrieländern

- MSCI Emerging Markets ESG Screened Index: Enthält > 1.300 Aktien aus 24 Schwellenländern

Mit diesen ETFs kannst du dir ein solches nachhaltiges Weltportfolio aufbauen:

| Anteil | Beispiel-ETFs | Kosten (TER) | Ausschüttung |

|---|---|---|---|

| 70% | iShares MSCI World ESG Screened UCITS (Acc) | 0,2% | Thesaurierend |

| 30% | iShares MSCI EM IMI ESG Screened UCITS (Acc) | 0,18% | Thesaurierend |

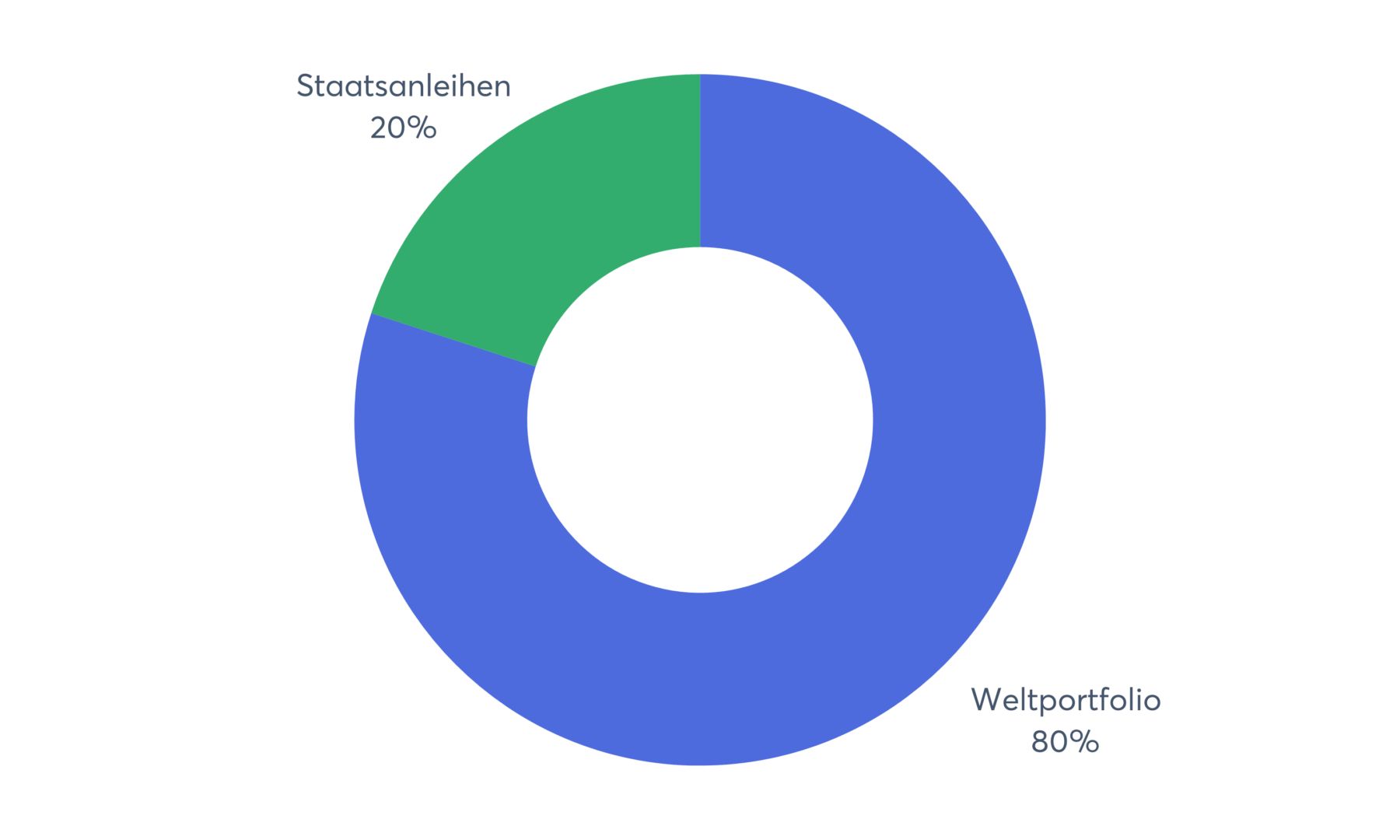

4. Zusatz: Staatsanleihen als risikoarmer Teil

Um dein Risiko zu senken, kannst du neben Aktien-ETFs auch Staatsanleihen in dein Portfolio aufnehmen.

Der Bloomberg Euro Government Inflation Linked Bond Index bildet inflationsindexierte Staatsanleihen aus Deutschland, Frankreich, Italien und Spanien mit verschiedenen Laufzeiten ab.

| Name | TER | Ausschüttung |

|---|---|---|

ISIN LU1650491282 | 0,09 % |

Quelle: finanzfluss.de/informer/etf/suche/

Wenn du gerne das Risiko reduzieren möchtest, empfehlen wir, zu 20% in Staatsanleihen und zu 80% in ein Weltportfolio aus Aktien-ETFs zu investieren. Aber das solltest du ganz individuell je gestalten, je nachdem, wie viel Risiko du tragen möchtest.

Den richtigen ETF finden

Um dein Portfolio selbst zusammenzustellen, kannst du unsere ETF Suche nutzen und dort den richtigen ETF für dich finden.

- Links im Filter den Index auswählen, den du besparen möchtest. Alternativ kannst du auch ein Land oder eine Region auswählen.

- Nach Fondsvolumen absteigend sortieren: So findest du ETFs, in die bereits viel investiert wurde.

- ETF mit möglichst niedriger TER und möglichst großem Fondsvolumen auswählen.

Diese Kriterien sind bei der ETF-Auswahl relevant:

Index: Im Idealfall hast du dich nun bereits für den Index entschieden, den der ETF abbilden soll.

TER: „Total Expense Ratio“ oder Gesamtkostenquote. Diese Kosten werden von deiner Rendite abgezogen und finanzieren den Fondsanbieter. Eine TER zwischen 0,1% und 0,4% ist ein fairer Preis für einen weltweiten ETF.

Fondsvolumen: Je mehr Vermögen schon in den Fonds investiert wurde, desto profitabler ist er für den Fondsanbieter. Zu kleine ETFs können aufgelöst werden. Alle ETFs mit einem mehr als 100 Mio. € Fondsvolumen sind in Ordnung. Im Zweifel kannst du dich einfach für den Größten entscheiden.

Fondsalter: Je jünger der Fonds, desto kürzer hat er sich bisher auf dem Markt bewährt.

Ausschüttend oder thesaurierend?

Viele Aktien schütten Dividenden aus. Ein ETF schüttet diese entweder an dich aus (dann ist er ausschüttend) oder reinvestiert die Ausschüttung wieder für dich (dann ist er thesaurierend).

| Ausschüttend | Thesaurierend |

|---|---|

| Regelmäßige Ausschüttungen sind motivierend Ausschüttungen können zum Rebalancing genutzt werden. | Du musst nicht daran denken, die Ausschüttungen wieder über einen Sparplan zu investieren. Steuerlich günstiger. |

Mehr Informationen zu ausschüttenden oder thesaurierenden ETFs findest du in unserem ETF Handbuch.

Investieren auf Autopilot

Um erfolgreich ein Vermögen aufzubauen, sind 2 Dinge besonders wichtig:

- Du musst konsequent jeden Monat Geld zur Seite legen.

- Es sollte möglichst wenig Mühe machen.

Ein ETF-Sparplan erfüllt das und kauft jeden Monat (oder auch in einem anderen Intervall) ganz automatisch für einen bestimmten Betrag ETFs.

So gehst du vor:

- Dauerauftrag mit deinem Sparbetrag auf das Verrechnungskonto* einrichten.

- Einen Sparplan für deine ETFs aufsetzen.

- Um mehr musst du dich erst mal nicht kümmern.

Du kannst einen Sparplan meistens monatlich, quartalsweise oder halbjährlich ausführen.

🚀

Portfolio Updates

Wenn deine Sparpläne eingerichtet sind, musst du einmal im Jahr 2 Dinge für dein Portfolio tun:

- Portfolio RebalancingWenn du mehrere Positionen hast, wird sich deine Asset Allocation im Laufe des Jahres verschieben, weil mal der eine Teil und mal der andere Teil deines Portfolios besser läuft. Das Gleichgewicht musst du regelmäßig wiederherstellen, indem du z.B. deinen Sparplan (temporär) anpasst. Diesen Ausgleich kannst du aber auch per Einmalanlage steuern. Du solltest möglichst vermeiden, Teile deines Portfolios dafür zu verkaufen. Unser Rebalancing Rechner hilft dir dabei.

- Sparrate anpassenDein Einkommen wird sich immer wieder ändern. Deswegen solltest du deine Sparpläne regelmäßig daran anpassen und am besten regelmäßig erhöhen.

Im Alter vom Portfolio leben

Wenn du in der Ansparphase bist, solltest du kein Geld aus deinem Portfolio entnehmen. Für spontane Notwendigkeiten gibt es schließlich den Notgroschen. Wenn du dein langfristiges Ziel erreicht hast, weil du beispielsweise das Rentenalter oder die finanzielle Freiheit erreicht hast und dein Kapital verzehren möchtest, kannst du wie folgt vorgehen:

- Entnehmen oder von Dividenden leben?Es gibt 2 Möglichkeiten, wie du von deinem Vermögen leben kannst: Entweder du lebst einfach nur von den Dividenden oder verkaufst Stück für Stück Teile deines Portfolios.

- Evtl. Risiko reduzierenWenn du noch jung bist, sind Kursschwankungen für deinen Vermögensaufbau sogar von Vorteil. Anders ist es, wenn du dich in der Entnahmephase befindest und von deinem Vermögen lebst. Eine Krise kann direkten Einfluss auf deinen Lebensstandard haben. Es könnte daher unter Umständen sinnvoll sein, das Risiko zu reduzieren.

- Entnahmerate festlegenEine Faustregel besagt, dass du ungefähr 3,5 bis 4% deines Anfangsvermögens jedes Jahr aus deinem Portfolio entnehmen kannst und dein Vermögen dann 30 Jahre nicht aufgebraucht wird – dank Rendite und trotz Kursschwankungen.

- Vermögen aufbrauchenNun kannst du deine Entnahmerate entweder direkt aus dem Portfolio entnehmen oder von den Dividenden leben.

Wie du die richtige Entnahmestrategie findest, haben wir in einem Ratgeber erklärt.

Steuern sind einfacher als gedacht

Die meisten Steuern zahlst du wahrscheinlich für dein Einkommen: die Einkommensteuer. Aber auch Gewinne aus deiner Geldanlage müssen versteuert werden. So funktioniert das:

Wie zahlt man Steuern?

Worauf zahlt man Steuern?

Wie kann man Steuern sparen?

5 Dinge, die man von der Steuer absetzen kann

Was ist eine Steuererklärung?

Wer muss eine Steuererklärung abgeben?

Wie macht man eine Steuererklärung?

Bis wann muss die Steuererklärung abgegeben werden?

💡

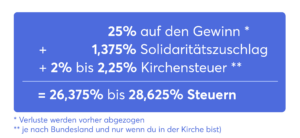

Steuern bei der Geldanlage

Für Gewinne und Dividenden aus Aktien und ETFs musst du Steuern zahlen. Wenn du einen Broker in Deutschland hast, führt dieser deine Steuern automatisch für dich ab und du musst dich um nichts weiter kümmern.

Wie wird die Steuer berechnet?

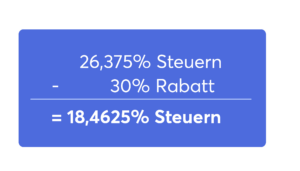

Steuerrabatt auf Aktienfonds

Worauf zahlt man Steuern?

Weniger Steuer durch den Sparerpauschbetrag

3 Tipps zum Steuern sparen

⚠️

Jetzt bist du dran

Egal, wie hoch oder niedrig dein Einkommen ist oder wie verschuldet du bist: Du kannst deine Finanzen in den Griff bekommen und ein Vermögen ansparen. Teile die Seite auch gerne mit Freunden und Verwandten, wenn auch sie einen schnellen Überblick über das Finanz-Thema benötigen.

Wenn du diesen Artikel vollständig gelesen und unser Video gesehen hast, weißt du über Finanzen besser Bescheid als der Durchschnitt. Hier kannst du dich in Zukunft noch weiter informieren:

- Unser Youtube-Kanal

- Der Finanzfluss Podcast

- Memo: Unser wöchentlicher Newsletter

- Das ETF-Handbuch

- ETFs findest du in unserer ETF Suche