Kapitelübersicht

3

Strategie & Portfolio

4

ETF-Auswahl

So reduzierst du Risiken am Aktienmarkt

💡

- Dein ETF kann Wertpapiere entleihen oder Rendite mit anderen Finanzinstituten tauschen. Dass der Tauschpartner dabei pleitegeht, hat in der Regel keine Auswirkungen auf deine Anlage, da dieser gut abgesichert ist.

- Das unternehmens-, branchen- und länderspezifische Risiko kannst du komplett wegdiversifizieren, indem du dein Vermögen breit streust.

- Das Marktrisiko trägt jeder, der an der Börse Geld anlegt. Wer über einen langen Zeitraum Geld anlegt, gleicht so in der Regel Schwankungen aus.

- Die Regression zum Mittelwert beschreibt die Tendenz von Kursen, sich langfristig einem Mittelwert anzunähern. Beim MSCI World tendierten die Kurse in der Vergangenheit zu ca. 7% Jahresrendite.

- Vermeide es, panisch zu verkaufen, wenn deine Investition kurzfristig bergab geht. Über die Zeit entwickeln sich die Renditen überwiegend positiv.

Risiken reduzieren

Wie jedes Investment sind auch ETFs risikobehaftet. Dafür, dass du einen Teil deines Geldes hergibst, wirst du mit Rendite belohnt. Als Faustregel gilt, je höher das Risiko, desto höher die Rendite – zumindest wenn sich die Anlage gut entwickelt. Du bist Risiken allerdings nicht hoffnungslos ausgeliefert. Du kannst gezielt entscheiden, wo du sie eingehen möchtest und sie relativ gering halten.

Nicht alle Eier in einen Korb legen

Es ist riskant, auf nur ein einziges Unternehmen zu setzen. Unternehmen sind nämlich vielen Risikofaktoren ausgeliefert, die ihren Erfolg bestimmen: Konkurrenz, Gesetze, gutes oder schlechtes Management. Auch die Entwicklung einer Branche ist für Privatanleger schwer absehbar. Dasselbe gilt für Länder.

Das unternehmens-, branchen- und länderspezifische Risiko kannst du wegdiversifizieren. Streue dein Vermögen breit, anstatt auf wenige Einzelaktien zu setzen. Am besten investierst du in mehrere Hundert bis Tausend Unternehmen aus verschiedenen Branchen, Ländern und Kontinenten – so erzielst du die maximale Diversifikation. Das lässt sich leicht umsetzen, indem du in einen oder mehrere weltweit gestreute ETFs investierst. So vermeidest du die Gefahr, dass der Wert deines Portfolios bei der Insolvenz eines Unternehmens, der wirtschaftlichen Schieflage einer Region oder dem Sinkflug einer Branche einbricht.

💡

Einzelaktien vs. Deutschland vs. Welt

Fresenius, Siemens und BMW sind etablierte und erfolgreiche deutsche Unternehmen. Sie repräsentieren hier beliebige Einzelaktien. Wir vergleichen hier einmal die Performance der 3 Einzelaktiennehmen mit dem DAX und einem Index, der Unternehmen aus der ganzen Welt abbildet.

| Fresenius, Siemens und BMW | Deutscher Aktien Index | MSCI All Country World Index Markets Investable Market | |

|---|---|---|---|

| 3 deutsche Large Cap-Aktien | 40 deutsche Large Cap-Aktien | Ca. 9,150 Aktien aus 39 Ländern | |

| Diversifikation | schlecht | mittel | sehr hoch |

| Rendite pro Jahr (nominal) | 5,2% | 5,6% | 8,7% |

| Volatilität | 27,7% | 24,4% | 19,8% |

| Maximaler Drawdown | -55,5% | -43,9% | -42,0% |

In der nominalen Rendite schneidet der Welt-Index deutlich besser ab als die anderen beiden Investments. Nominal bedeutet so etwas wie brutto, also der Wert ohne Abzüge von Steuern und ähnlichem. Gleichzeitig hat der Welt-Index auch die niedrigste Volatilität. Das bedeutet, die durchschnittliche Abweichung der Jahresrendite ist geringer, als bei den anderen. Der Maximale Drawdown ist der maximale Verlust, der im Laufe der Messungen auftrat. Auch er ist bei der breitesten Diversifikation am geringsten.

Langfristig stabile Rendite

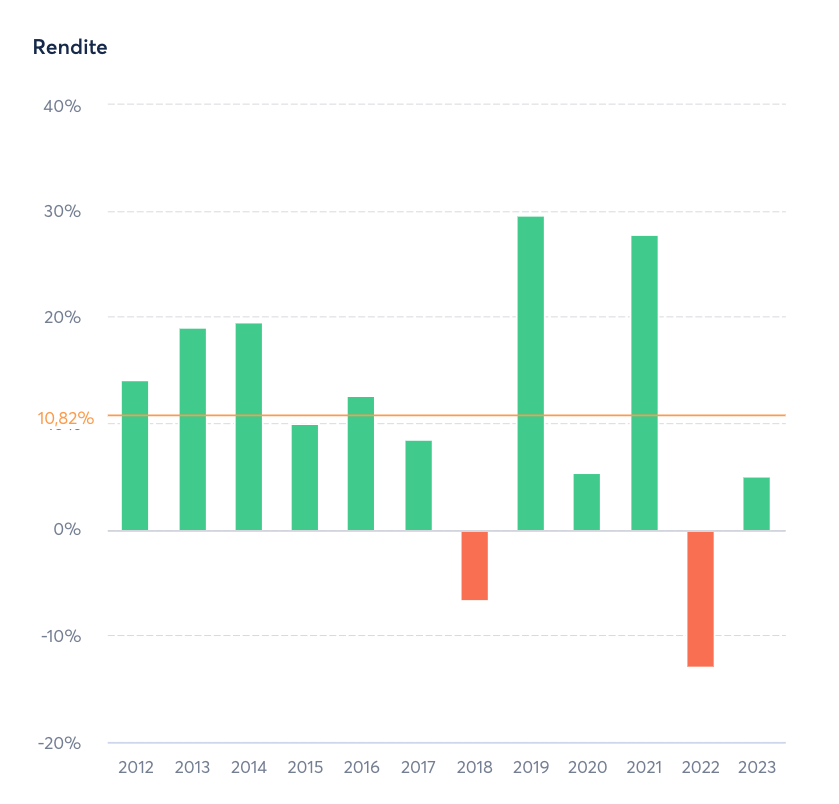

Selbst breit aufgestellte ETFs wie der MSCI ACWI IMI-Index haben über die Jahre sehr unterschiedliche Renditen bzw. Verluste eingefahren.

| Kalenderjahr | Durchschnittliche Rendite des MSCI ACWI IMI |

|---|---|

| 2002 (Crash-Jahr) | -17,3% |

| 2008 (Crash-Jahr) | -42,0% |

| 2017 | 24,6% |

| 2018 | -9,6% |

| 2019 | 27,0% |

| 2020 | 16,8% |

| 2021 | 15,3% |

Der SPDR MSCI ACWI IMI UCITS ETF ist ein ETF auf den MSCI All Country World Index Markets Investable Market, dessen Performance wir uns in der letzten Tabelle angeschaut haben. Aufgesetzt wurde er im Mai 2011, das heißt seine Performance können wir nur bis dorthin zurückverfolgen.

In den letzten fünf Jahren lag die jährliche Rendite zweimal im Minusbereich.

Hättest du kurz zuvor Anteile verkauft und wolltest sie zu diesem Zeitpunkt wieder verkaufen, hättest du ein Minusgeschäft gemacht. Deshalb ist es wichtig, dass du überlegst, auf welche Summe du langfristig verzichten kannst. Über einen Zeitraum von 10 bis 15 Jahren haben Anleger bisher immer positive Rendite gemacht. So kannst du zwischenzeitliche Börsenflauten aussitzen und sogar von den niedrigen Kursen profitieren. Du solltest also bereit sein, dein Geld über längere Zeit liegenzulassen. Die Rendite der letzten 11 Jahre lag durchschnittlich bei 10,82%.

Langfristig stabile Rendite

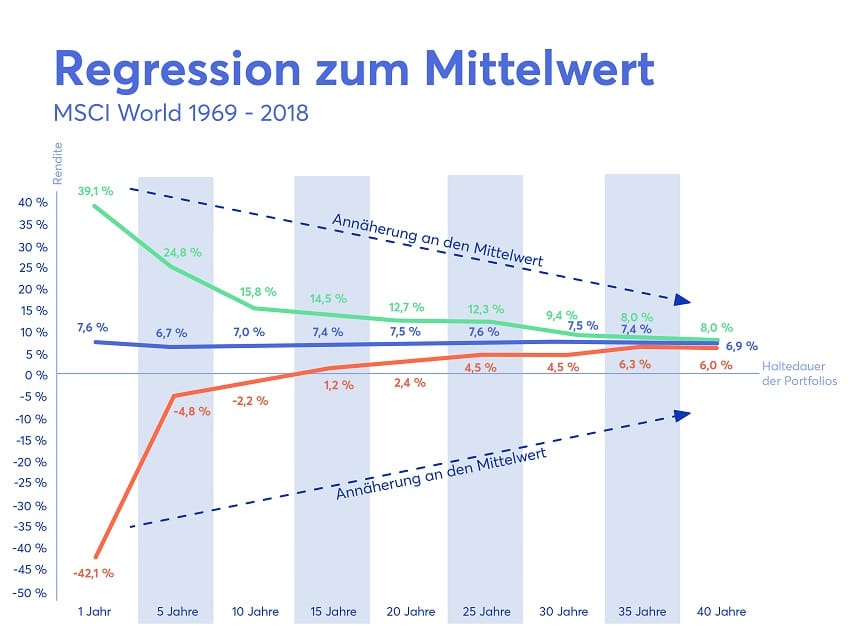

Je länger du ETFs hältst, desto stärker nähert sich deren Rendite an einen Mittelwert an. Dieser statistische Effekt heißt Regression zum Mittelwert. Werden die MSCI World-ETF-Anteile länger gehalten, wirken sich die Schwankungen der Rendite schwächer auf die Gesamtrendite aus.

Für diese Grafik haben wir im Zeitraum zwischen 1969 und 2018 MSCI-World-Portfolios vergleichen. In dieser Grafik erkennst du die durchschnittliche Rendite, die ein MSCI World-Portfolio bei einer bestimmten Haltedauer erzielt hat. Die Jahresrendite findest du auf der y-Ache, die Haltedauer auf der x-Achse. Die Spalte “1 Jahr” enthält Portfolios, die den MSCI World nur ein Jahr lang gehalten haben. “40 Jahre” zeigt Portfolios, die Anleger 40 Jahre lang gehalten haben.

Die rote Kurve zeigt die Entwicklung der Portfolios mit der schlechtesten Performance bei der jeweiligen Haltedauer von 1 bis 40 Jahren. Die grüne Kurve bildet die Portfolios mit der bestmöglichen Performance bei einer Haltedauer von 1 bis 40 Jahren ab. Auf der blauen Kurve kannst du die mittlere Entwicklung eines MSCI World-Portfolios in der jeweiligen Haltedauer ablesen.

Best und Worst-Case-Szenarien

Du siehst: Je kürzer ein MSCI World-Portfolio gehalten wurde, desto größer ist die Bandbreite an möglichen Renditen. 39,1% Rendite sind das bestmögliche Ergebnis, wenn du zum perfekten Zeitpunkt in den MSCI World investiert und den ETF nach einem Jahr wieder verkauft hättest.

Die Worst Case ETF-Entwicklung liegt mit -42,1% bei einer Haltedauer von einem Jahr. Hätte der Anleger seinen ETF über 15 Jahre gehalten, wären auch seine Rendite positiv. Nach 40 Jahren lagen die Rendite selbst bei der schlecht möglichsten Ausgangssituation bei 6%.

Die Berechnung der annualisierten Durchschnittsperformance basiert auf den iShares Core MSCI World UCITS ETF und schließt eventuelle Ausschüttungen mit ein.

Durch die Regression zum Mittelwert werden überdurchschnittliche, aber auch unterdurchschnittliche Rendite ausgeglichen. Das gilt nur für längere Zeiträume ab ca. 10 Jahren. Der Effekt nimmt ab, je kürzer der Betrachtungszeitraum ist. Du solltest bei einer ETF-Investition bereit sein, dein Geld ebenso lange liegenzulassen.

Vermeide Panikverkäufe

Hättest du im Worst-Case-Szenario direkt verkauft, hättest du Verlust gemacht. Hättest du die Flaute allerdings ausgesessen, hättest du nach 10–15 Jahren Gewinne gemacht. Es ist wichtig, Ruhe zu bewahren, auch wenn die Zahlen eine Zeit lang rot sind. Die Börse hat sich historisch gesehen immer wieder erholt.

Risikobewusstes Investieren lohnt sich

Es bleibt immer ein Restrisiko, das du nicht wegdiversifizieren kannst: Ein Notfall tritt ein und du benötigst ganz dringend viel Geld. Die Wirtschaft könnte gleichzeitig eine ordentliche Krise durchmachen. Deshalb solltest du nur so viel Geld anzulegen, wie deine persönliche Risikotragfähigkeit es zulässt.

Dein tragbares Risiko variiert je nach Alter, Lebensabschnitt, Einkommen und persönlichem Befinden. Mit der sogenannten Asset Allocation bestimmst du das Gewicht der risikofreien und risikobehafteten Anlageklassen innerhalb deines Depots.